¿Comprar bonos en un momento de inflación récord? El peor comienzo de año en décadas (Parte I)

| Por Constanza Ramos | 0 Comentarios

Los bonos globales con grado de inversión (IG) han caído un 19%1 desde el comienzo del año. Medido desde el máximo histórico de principios de 2021, el índice se encuentra en un mercado bajista -un descenso de más del 20% desde su máximo-, ya que la rentabilidad total negativa es de más de un 23%1. Y como los bonos a largo plazo suelen ser los que más sufren las subidas de los tipos de interés, no es de extrañar que los bonos del Tesoro estadounidense a 30 años hayan experimentado una rentabilidad negativa de casi el 40% desde agosto de 2020, mientras que el valor de los Bunds a 30 años se redujo casi a la mitad en un momento dado2.

Por otro lado, los que habían apostado por los bonos de alto rendimiento (es decir, sin grado de inversión, HY) en estos tiempos difíciles han sufrido un descenso ligeramente menor, con una pérdida del 19% desde el máximo, gracias a sus cupones más altos y a sus vencimientos generalmente más cortos2. Esta es la visión en el espejo retrovisor. El camino que queda por delante no parece más prometedor. Se espera que la Fed suba su tipo de interés clave hasta el 4,2%3 a finales de año, dado que la inflación estadounidense, aunque haya tocado techo, es probable que siga estando muy por encima del objetivo del 2% deseado por la Fed durante algún tiempo. Al BCE no le va mucho mejor. La inflación aún no ha alcanzado su punto máximo en la zona euro. Además, existe la amenaza de una recesión, especialmente alta dada la proximidad de la zona al conflicto de Ucrania.

La renta variable ya no tiene «ninguna alternativa»

En este entorno, ¿hay que considerar la posibilidad de invertir en bonos? Creemos que sí. Porque, por decirlo brevemente, la renta fija vuelve a hacer honor a su nombre y paga un buen componente de renta, como consecuencia lógica de las pérdidas de precio mencionadas anteriormente. Sin embargo, el hecho de que algunos segmentos de la renta fija vuelvan a parecer atractivos no significa que los bonos no vayan a ser aún más atractivos – más baratos, en otras palabras – en los próximos doce meses, por dos razones.

En primer lugar, desde la perspectiva del ciclo de inversión, los bonos suelen estar en su mejor momento cuando la economía pasa de la recesión a la recuperación. Durante este periodo, los bonos del Estado «sin riesgo» han tendido históricamente a hacerlo relativamente bien. A medida que los mercados apuestan porque los bancos centrales bajen los tipos de interés para que la economía vuelva a moverse, los precios de los bonos deberían subir en consecuencia. Una vez que la economía se haya recuperado y los inversores ya no tengan que temer las insolvencias o el aumento de las primas de riesgo, es probable que los bonos corporativos también empiecen a ir mejor. Sin embargo, de momento no hemos llegado a ese punto. Los bancos centrales siguen frenando la economía.

En segundo lugar, esperamos que continúe la volatilidad. Incluso sin una nueva escalada de la guerra en Ucrania y el empeoramiento de la escasez de energía, esperamos que las estimaciones de beneficios de las empresas europeas que cotizan en bolsa tengan que ser revisadas a la baja para el segundo semestre del año. Creemos que los rumores de insolvencia también volverán a ser más fuertes a medida que los precios de la energía presionen los márgenes, especialmente en Europa.

Por último, pero no por ello menos importante, la fuerte reacción del precio de la libra y de los gilts después de que el nuevo gobierno publicara un «mini» presupuesto que los inversores consideraron demasiado expansivo, demostró lo nerviosos que siguen estando los inversores en este entorno. No obstante, creemos que la renta fija merece una mirada más atenta, ya que el momento perfecto es casi imposible de lograr. A diferencia de lo que ocurría hace apenas 12 meses, los rendimientos de los Bunds a 10 años ya no son negativos, y el rendimiento real (que tiene en cuenta la inflación) en Alemania ha tocado recientemente terreno positivo por primera vez en años.

De todas formas, esto también hace que mantener el efectivo sea menos atractivo, ya que la inflación se come su valor real. En Estados Unidos, incluso los rendimientos reales vuelven a ser positivos. Los bonos del Tesoro están actualmente por encima del 4%, sobre todo los papeles a corto plazo a 2 años, con un riesgo de tipo de interés y de volatilidad correspondientemente bajo. Para los inversores no estadounidenses, sin embargo, el atractivo disminuye un poco si quieren protegerse de las fluctuaciones monetarias: los costes de cobertura han subido al 2,4%.

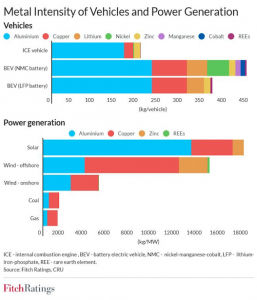

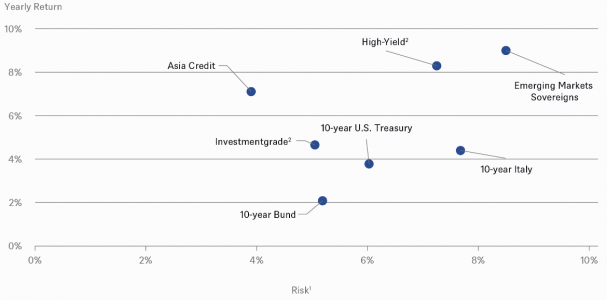

Riesgo y rendimiento (yield-to-maturity) de diferentes bonos

Volatilidad de 110 años

(2)Promedio del euro y de EE.UU.

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 23/9/22

Los bonos han seguido cayendo en respuesta a las cifras de inflación subyacente de agosto, sorprendentemente altas, y a los comentarios de la Reserva Federal en la reunión de septiembre, y los rendimientos de los bonos se han acercado en gran medida a nuestros niveles objetivo; creemos que esto significa que el riesgo de nuevos grandes retrocesos de los precios parece menor. Los tres ejemplos siguientes4 muestran la rapidez con la que se han movido los rendimientos desde principios de año:

– En el caso de los bonos del Tesoro estadounidense a dos años, el rendimiento efectivo era inferior al 0,75% a principios de año, pero ahora supera el 4,0%.

– A principios de año, había que pagar 18 puntos básicos al año por el privilegio de poseer Bunds alemanes a 10 años. Ahora se recibe alrededor del 2% por hacerlo.

– Y el mayor riesgo de los bonos corporativos de alto rendimiento (HY) sin grado de inversión se compensó con un rendimiento de apenas el 3% a principios de año en Europa y – uno de más del 8% ahora.

Hemos resumido los rendimientos de las principales clases de activos en la tabla anterior, que también muestra el nivel de riesgo (medido por la volatilidad de los últimos 10 años) de las diferentes clases de activos. Debido a las curvas de rendimiento muy planas de EE.UU. y Alemania, hemos tomado los bonos soberanos a 10 años como aproximación a todos los vencimientos. Además, en aras de la simplificación, hemos combinado los bonos corporativos denominados en Estados Unidos y en euros, a pesar de algunas diferencias de rendimiento.

La tendencia de los rendimientos este año refleja, por supuesto, importantes desarrollos fundamentales, el más crucial en nuestra opinión, es el endurecimiento de la política monetaria. Para nuestras perspectivas sobre los bonos, partimos de las siguientes hipótesis fundamentales:

– La inflación alcanzará su punto máximo este año a ambos lados del Atlántico.

– En 2023 creemos que las tasas de inflación probablemente bajarán significativamente, aunque no a los niveles anteriores a la crisis.

– El tipo de interés de referencia de la Fed de EE.UU. probablemente alcanzará su máximo el año que viene. Pero, a diferencia del mercado, no esperamos ningún recorte de los tipos ya el año que viene.

– La recesión a ambos lados del Atlántico será corta y poco profunda. Seguramente, esta suposición se pondrá a prueba en los próximos meses.

1 Índice Bloomberg Gobal Aggregate Unhedged. Fuente: Bloomberg Finance L.P., a 26/9/22

2 Fuente: Bloomberg Finance L.P.; a fecha de: 9/23/22

3 Según se desprende de los Futuros de Fondos de la Fed. Fuente: Bloomberg Finance L.P., a partir del 4/10/22

4 Fuente: Bloomberg Finance L.P.; a fecha de: 10/4/22