El caso de FTX: falta de liquidez, contagio entre criptomonedas y mayor alerta para los reguladores

| Por Beatriz Zúñiga | 0 Comentarios

La falta de liquidez es lo que ha llevado a la plataforma de criptomonedas FTX.com, propiedad del magnate Sam Bankman-Fried, a colapsar hace menos de una semana. Se trata de una de las plataformas más importantes del sector, que llegó a estar valorada en 32.000 millones de dólares, por lo que ha encendido un luz roja de alarma entre los expertos, los inversores y los reguladores.

Si recapitulamos lo ocurrido, hay que tener en cuenta que los los rumores comenzaron a circular a partir de la semana del 1 de noviembre con respecto a la posibilidad de que se hubiese comprometido la situación de balance de Alameda Research, una firma de trading cuantitativo, así como la de una compañía hermana de FTX que opera como un centro de intercambio cripto offshore con sede en Bahamas.

“Parece que FTX podría haber prestado fondos y activos de los clientes a Alameda Research, aunque no hay pruebas de ello, la cual habría hecho apuestas arriesgadas con dichos activos. Esto está estrictamente prohibido en las finanzas tradicionales. Ambas empresas son privadas, y el mercado estima que el 40% del balance de Alameda Research podría incluir los tokens FTT, es decir, los tokens de utilidad creados por FTX que fueron utilizados como garantía en la compañía”, explica Mirva Antilla, Digital Assets Research en WisdomTree.

En su opinión, la situación se agravó cuando Binance retirara su oferta de adquisición de FTX, tras las dudas sobre la liquidez de la compañía. Finalmente, en un comunicado, FTX ha asegurado que la declaración de bancarrota es la medida adecuada para gestionar los activos de la compañía y proteger los intereses de sus accionistas. La firma deja un agujero financiero que se estima en unos 8.000 millones de dólares y a 130 empresas afiliadas afectadas. Además, las autoridades de Bahamas ya han congelado los activos del grupo y nombrado a un encargado de iniciar el proceso de liquidación.

Este colapso ha tenido consecuencias en el mercado cripto. La mayoría de los valores de las criptomonedas han caído significativamente en los últimos cinco días: bitcoin ha bajado un 20%, ethereum un 24% y solana un 54%. En concreto, solana ha caído más que los otros, ya que Alameda Research fue uno de los primeros inversores en ofertas iniciales de monedas de Solana en 2021.

“Esperamos que el contagio continúe por días/semanas. Varios inversores ya han reducido a cero la inversión en FTX. Los actores que seguramente seguirán invirtiendo son los prestamistas de Alameda Research, los clientes de FTX y otras empresas con exposiciones directas o indirectas a FTX, Alameda Research o los tokens FTT. Por el momento, no tenemos suficiente información para juzgar cuánto podría recuperarse, si es que es posible, de la quiebra de FTX y su firma hermana Alameda Research”, apunta Antilla.

Desde Edmond de Rothschild AM sostienen que, al final del periodo, los valores tecnológicos de todo el mundo se vieron afectados por los problemas de las criptodivisas. “El bitcoin sufrió otra gran venta después de que Binance decidiera no comprar FTX. La plataforma de comercio de criptomonedas se enfrentó a una grave crisis de liquidez después de que sus usuarios pidieran reembolsos masivos. La cotización de FTX se desplomó más del 80% en sólo 24 horas. En enero de este año, la plataforma tenía una capitalización de mercado de más de 30.000 millones de dólares”, recuerdan.

Según la experta de WisdomTree, la huella de FTX también se dejará notar a nivel regulatorio. “Es probable que los reguladores sean duros con la industria de las criptomonedas después de este hecho. Lo que resulta increíble, es que Sam Bankman-Fried había hecho lobby durante meses en Washington por la regulación de las criptomonedas, al mismo tiempo de haber realizado supuestamente actividades riesgosas con los fondos de los clientes (de lo que aún no hay pruebas).Además, fue el segundo mayor donante del partido Demócrata (después de George Soros), el cual trabajó con él en los principales proyectos de ley sobre cripto activos pendientes de revisión en el Congreso. Es probable que los criptoproyectos de ley propuestos se modifiquen, pudiéndose postergar por varios meses. Este es un giro de acontecimientos embarazoso para los demócratas”, explica.

Josh Gilbert, analista de mercados de eToro, coincide con esta visión y considera probable que el ámbito de los criptoactivos vaya a ser objeto de un mayor escrutinio por parte de los reguladores. «Apoyamos plenamente las medidas reguladoras que se están estudiando, especialmente cuando se trata de educar y proteger a los inversores. Esperamos que cualquier directriz que se establezca equilibre la necesidad de proteger a los inversores con el deseo de apoyar su participación en los mercados de criptoactivos y que el aumento de la regulación contribuya a facilitar un mayor uso de una tecnología que no sólo puede aportar beneficios reales al sector de los servicios financieros, sino también facilitar una mayor inclusión financiera a nivel mundial», sostiene Gilbert.

Por último, la bancarrota de FTX también ha generado una rápida reacción por parte de otras plataformas del universo cripto, entre ellas la de Eric Demuth, cofundador y CEO de Bitpanda. “Para nosotros en Bitpanda la seguridad de nuestra comunidad y de los activos digitales de nuestros usuarios es de vital importancia. Como una de las plataformas de inversión más reguladas y seguras de Europa, construir el negocio con cumplimiento y seguridad es nuestro pilar fundamental. Debido a las recientes turbulencias en el mercado se ha generado mucha confusión alrededor de la propiedad de criptomonedas y los temores de liquidez. Queremos asegurarles una vez más que la infraestructura de Bitpanda es estable, nuestros fondos de los usuarios están seguros y nosotros nos mantendremos en línea. Hemos construido Bitpanda Group de una manera que nos permite poner un gran énfasis en el cumplimiento de las normas. Como las últimas horas han mostrado, donde uno compra y almacena sus activos digitales importa y siempre vamos a priorizar la seguridad de nuestra comunidad. Trabajamos sin descanso para construir la mejor plataforma de inversión, la más segura y de confianza, en Europa y más allá”, indicaba Demuth para tranquilizar a la comunidad de inversores en criptomonedas.

Cambios en la industria cripto

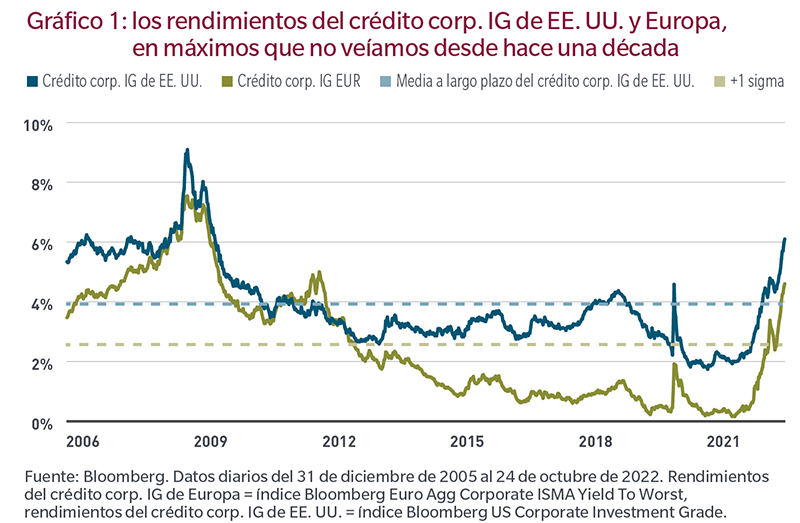

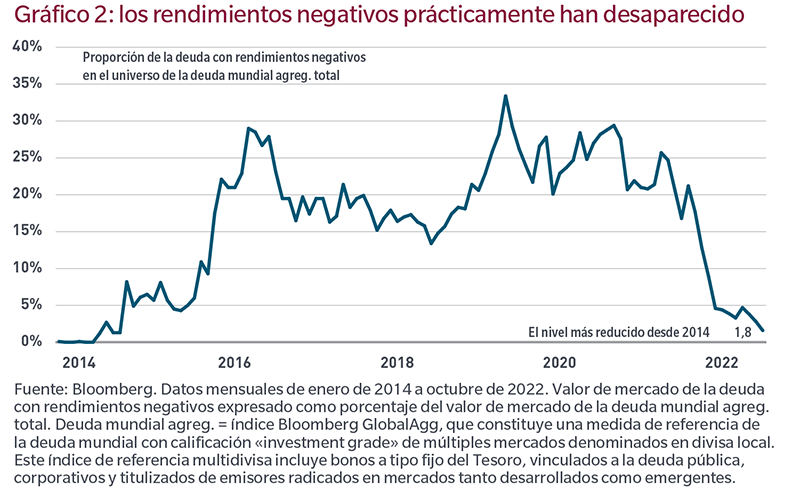

En opinión de Axel Botte, estratega global de Ostrum (Natixis IM), el colapso de FTX, al que Binance se negó a rescatar tras una “due diligence de 24 horas”, es el último ejemplo de la fragilidad de los “agujeros negros” de la galaxia financiera nacidos de la indigencia de las políticas monetarias cuantitativas de la década de 2010. «El canal de transmisión monetaria era entonces una tubería con fugas. El exceso de liquidez que huye de los rendimientos negativos y de las valoraciones excesivas de la renta variable ha encontrado su camino hacia los activos ilíquidos (lo que ha provocado las recientes turbulencias en el sector de los fondos de pensiones del Reino Unido) y, como último recurso, la innovación financiera representada por las criptodivisas y las NFTs. La escasez de activos rentables e invertibles ha dado lugar a tipos de locura”, comenta Botte.

Según la experiencia de Antilla, este caso, aunque haya sido puntual, demuestra que aún se necesitan hacer ciertos cambios en esta industria. “Está claro que la transparencia y la prueba criptográfica de las reservas son necesarias para que los clientes se sientan seguros de que sus activos no se prestan ni se utilizan para actividades de riesgo. Por ejemplo, Kraken ya ha implementado esto y Binance promete hacer lo mismo en un futuro cercano”, apunta.

Además, considera que estos eventos también muestran lo importante que es mantener a los criptoactivos en monederos fríos y no en centros de intercambio centralizados. Por ello, aconseja usar tokens de utilidad como garantía, en particular tokens de utilidad creados por una empresa que también los acepta como garantía, es muy riesgoso, ya que son vulnerables a ataques cortos. “La otra pregunta es: ¿cómo se puede utilizar el dinero de monopolio creado y afirmar que podría usarse como garantía y como reemplazo del dinero real? También existen preocupaciones sobre el creciente dominio de Binance, el cual, antes de esta debacle con FTX, procesó alrededor del 53% de todas las operaciones cripto en los mercados spot y de derivados por cantidad de operaciones y alrededor de un 30% del valor del mercado”, concluye la experta de WisdomTree, dejando claro que este caso no invalida el potencial que tienen las criptomonedas.

En este sentido Kelly Chia, analista de investigación de renta variable en Asia de Julius Baer, añade: «Nos adherimos a la opinión de que las regulaciones de las criptomonedas son inevitables, no opcionales. Sin embargo, el camino que tomen los reguladores puede desviar la industria de las criptomonedas en direcciones muy diferentes». Sobre todo lo ocurrido, la experta lanza una reflexión muy clara para los inversores: cualquier equipo de criptografía que utilice un token creado por él mismo para usarlo como garantía es algo malo. » En segundo lugar, tomar prestado mucho capital para «usarlo eficientemente» cuando se dirige un negocio de cripto es muy peligroso debido a la extrema volatilidad que puede tener lugar en el cripto. En tercer lugar, la consolidación en cripto está ocurriendo más rápidamente con un entorno macro más duro», añade identificando las tres principales conclusiones que saca de este caso.

Un optimismo también que comparte el analista de mercados de eToro. «Estas situaciones desafortunadas arrojan una luz negativa sobre el espacio de los criptoactivos, pero en última instancia solo son un clásico ‘cisne negro’ y una mayor regulación puede proporcionar confianza a los inversores minoristas. Este tipo de acontecimientos imprevistos demuestran que se trata de una clase de activos que aún está madurando. Eso sí, es probable que, a la luz de los hechos, el sentimiento general del mercado tarde en regresar, lo que sin duda afectará a muchos inversores tanto directa como indirectamente», concluye Gilbert.