En el marco del Encuentro Amafore 2022, que contó con más de 3.000 personas en formato híbrido, de las cuales cerca a 1.000 se presentaron físicamente, Bernardo González, presidente de Amafore, destacó «lo avanzado que está Mexico y lo prometedor que se ve el país» gracias a la reforma al SAR de 2020, ya que «en enero empiezan las contribuciones adicionales y a partir de ahí las aportaciones crecerán de manera acelerada», lo que significará un reto y oportunidad importante para los manejadores de activos.

Por su parte, el presidente de CONSAR, Iván Pliego, señaló que se debe continuar construyendo un mejor sistema de pensiones, destacando la importancia de la diversificación y las inversiones responsables, así como que hay que apalancarse en la innovación tecnológica para sumar más trabajadores, y acercar a jóvenes al sistema. Sí logramos educar a la joven generación los resultados serán muy positivos para el país», señaló.

En el evento, cuyas sesiones completas se pueden ver en los enlaces del DÍA 1 y DÍA 2, autoridades del gobierno y del sector financiero coincidieron que la reforma de 2020 del Sistema de Ahorro para el Retiro (SAR) es la transformación social más importante de las últimas décadas, ya que asegura más y mejores pensiones para las y los trabajadores.

Día Uno

Durante la inauguración del evento, Bernardo González, también destacó que el encuentro propone analizar los temas más relevantes que inciden en el ahorro de los trabajadores y definir formas para fortalecer las pensiones de las y los mexicanos, pero también de celebrar, ya que después de 25 años de existencia del Sistema de Ahorro para el Retiro, y gracias a la reforma del SAR de 2020, la transformación social más importante de las últimas décadas, México es un ejemplo de un sistema sólido, sustentable y de vanguardia que inspira a otros países.

Por su parte, Iván Pliego, presidente de CONSAR, indicó que a un cuarto de siglo de distancia, y ahora gracias a una reingeniería en el sistema de cuentas individuales que dio lugar a una gran transformación que ha puesto en el centro al trabajador, más de los 5 billones de pesos que administran las Afores son resultado de rendimientos. Asimismo, resaltó el reto que existe para que 18 millones de trabajadores que aún desconocen que tienen una cuenta Afore, la conozcan, se registren e inicien una relación con su patrimonio.

La secretaria del Trabajo, Luisa María Alcalde Luján, destacó que, a 25 años de la creación del Sistema de Ahorro para el Retiro, los importantes logros alcanzados se deben al diálogo continuo entre el sector privado y el gobierno.

En representación del sector empresarial, el presidente del Consejo Coordinador Empresarial, Francisco Cervantes, destacó que de las Afores, además de ser un instrumento primordial en el bienestar de los colaboradores de las empresas en México, son palanca de desarrollo que contribuye al crecimiento y la generación de más y mejores empleos. Asimismo, anunció un nuevo programa de colaboración desarrollado entre Amafore y el CCE para difundir entre los trabajadores del México los beneficios de la Reforma al SAR y contribuir al mayor conocimiento de la cuenta Afore.

Tras la ceremonia de inauguración, Jenny Johnson, presidenta y directora general de Franklin Templeton, uno de los operadores de fondos de inversión más importantes del mundo y que este año celebra su 75 aniversario, señaló en su participación Perspectiva del futuro de las inversiones, que “en términos del mercado, la tendencia se inclina hacia los activos privados, sobre la capitalización en bolsas”. También, Jenny Johnson, una de las mujeres más influyentes del mundo financiero, aprovechó para felicitar a todos los involucrados en el sistema de ahorro mexicano, trabajadores incluidos, ya que lo considera muy superior a los de muchos otros países.

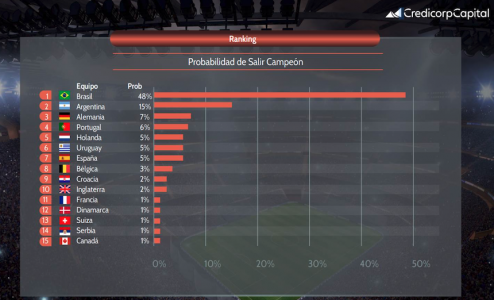

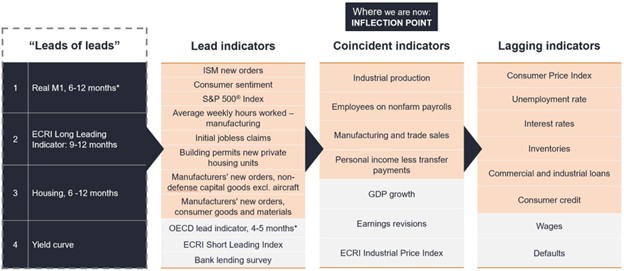

Durante el panel Perspectiva económica global y sus implicaciones en los mercados financieros, Joseph Nelesen, Senior Director de Index Investment Strategy en S&P Dow Jones Indices y Erik Norland, economista Senior en CME Group analizaron las perspectivas económicas y los impactos en los mercados de la inflación y las expectativas de inflación, del nivel de las tasas de interés y del crecimiento económico, señalando que en épocas de volatilidad, como la que vivimos hoy en día, los actores que ganan más y pierden más en el sector financiero, se modifica por completo.

Peter Fisher, líder de la Iniciativa Global para el Retiro de BlackRock, durante su participación en la sesión Retiro y Sistemas de Ahorro: tendencias locales y extranjeras resaltó que “México se encuentra en una situación de privilegio al ser un país relativamente joven. Empresas como Blackrock, van a incentivar atraer más inversionistas globales a países como México, ya que las condiciones para hacerlo serán sumamente más atractivas en el futuro”.

En la sesión Inversiones responsables: La transición hacia la implementación ESG, los panelistas Alonso Aldama Ortiz, Líder de gestión de inversión, Sociedades Financieras en S&P Global Martket Intelligence; Anthony Eames, Director de la estrategia de inversión, responsable en Morgan Stanley’s Calvert, y Sara Hersh, Gerente senior de product ESG Global en Vanguard, coincidieron en que “el mercado ESG sigue y seguirá creciendo día con día. Para esto, las organizaciones deberán continuar teniendo transparencia en sus procesos para lograr un impacto relevante.

Francis Fukuyama, comentarista político, escritor y profesor de la Universidad de Stanford, dictó la primera conferencia magistral del encuentro en holopresencia desde San Francisco, California. Esta tecnología permite convertir una imagen bidimensional en un holograma, gracias a un software que juega con las sombras y la profundidad de la proyección. En su ponencia el profesor Fukuyama señaló que, por las inequidades provocadas por el neoliberalismo, hoy en día América Latina tiene gobiernos populistas de izquierda, mientras que en Europa se han presentado populismos de derecha.

Día Dos

Durante el segundo día del Encuentro Amafore 2022, un Premio Nobel de Economía, una Premio Pulitzer, así como directivos y expertos nacionales e internacionales en materia de inversión, reflexionaron sobre los principales logros que han alcanzado los sistemas de pensiones en México y en el mundo, así como sobre cuáles son los siguientes pasos en materia de inclusión, diversificación, disminución de brecha tecnológica e inversiones responsables.

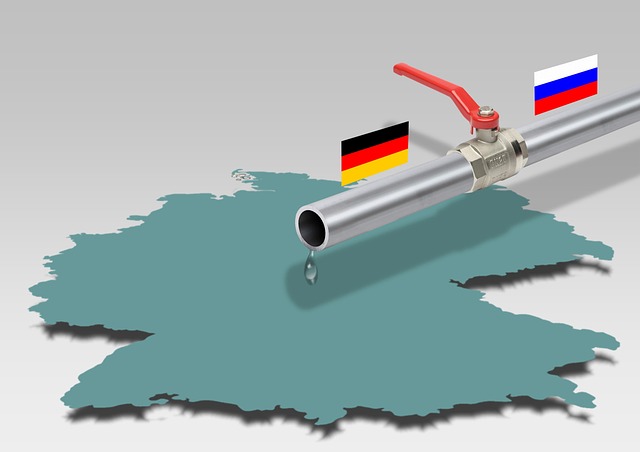

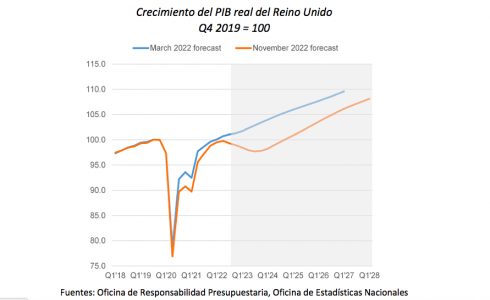

La agenda tuvo dos conferencias magistrales. La primera, impartida por Paul Krugman, Premio Nobel de Economía 2008 y profesor de la Universidad de la Ciudad de Nueva York, quien compartió que, eventos como la pandemia y conflictos internacionales como el de Rusia y Ucrania, han provocado la situación de inflación que hoy estamos viviendo, pero indicó que son “tormentas temporales” que pronto pasarán. Krugman consideró que no se tendrá una crisis como la de 2008, ya que la desaceleración del crecimiento se ha debido a las medidas adoptadas por el confinamiento y no a un tema estructural. También invitó a reflexionar sobre qué pasará cuando estas “tormentas” pasen, y destacó que las Afores deben de ser consideradas como una industria estabilizadora dada su naturaleza como inversionistas de largo plazo.

En la segunda conferencia magistral, Anne Applebaum, Premio Pulitzer 2004, periodista de The Atlantic y experta en geopolítica, resaltó que la democracia requiere de órganos independientes que se encarguen del cumplimiento y de un marco regulatorio que tenga un sistema que vigile o regule un funcionamiento correcto. Esto, con la finalidad de evitar un régimen autoritario que pueda atentar contra la democracia.

Harry Krensky, fundador y socio gerente de Discovery México, comentó que las operaciones de las administradoras de ahorro para el retiro de México son un gran ejemplo para otros países debido a la relevancia y alcance de sus operaciones de inversión. Krensky también destacó la cercanía de México con Estados Unidos como una gran fortaleza y oportunidad para invertir en cadenas de suministro con ese país.

En el panel Estrategias y oportunidades de inversión en los fondos de pensiones, los participantes John Christmas, codirector de Desarrollo de Negocios y Relación con Inversionistas de HPS Partners; Edward O’Donnell III, especialista senior de Producto en DWS, y Gabriela Santana, asesora financiera de Fibra Educa, coincidieron que en términos de inversiones alternativas, la situación ha revelado oportunidades en la adquisición de propiedades, brindando luz al mercado de bienes raíces. Igualmente, destacaron que el sector educativo es uno al que hay que poner mucha atención, ya que se dirige a ser uno de los más rentables a nivel mundial.

Durante el panel Capital privado en la diversificación del portafolio de inversión con Michael Dominguez, director de Inversiones de Providence Equity Partners; Daniel Murphy, director gerente del ACMS Group de Goldman Sachs; Arturo Saval, presidente de Nexxus Capital, y Renato Weiss, Senior Principal en Lexington Partners, los participantes coincidieron en que se debe de establecer un marco regulatorio que contemple que hay varios motivos, nacionales e internacionales, que generan un futuro incierto y que afectan la liquidez para, por ejemplo, devolver a los inversionistas su dinero cuando lo apostaron a diversos proyectos de inversión. Además, los panelistas resaltaron que, sin duda alguna, el sistema de pensiones mexicano es la herramienta de inversiones más útil y rentable para el capital privado.

Los jóvenes panelistas Nora Cabrera, cofundadora de Nuestro Futuro A.C; Silvia Cantú, activista climática y negociadora en la COP26; Jorge Martínez, especialista en energía y Climate Reality Leader, e Isela Salas, activista climática y cofundadora de Misión Planeta A.C., participaron en el Panel Perspectivas del futuro de las y los jóvenes mexicanos. En este espacio, resaltaron la posición del sector de las inversiones por la cantidad de bienes y proyectos en los que participan e instaron a los jugadores del sector a tener una visión de futuro que aporte de manera positiva en el combate al cambio climático.

Ante el reto de que 35 millones de trabajadores independientes cuenten con una cuenta de ahorro para el retiro, los participantes del panel Innovación tecnológica para la inclusión del trabajo independiente en los sistemas de pensiones coincidieron en que la pandemia aceleró la digitalización y en que es momento de apostar por la innovación y colaborar entre instituciones para llegar a más personas. Esto, con el fin de disminuir la brecha tecnológica en el SAR. Los panelistas participantes fueron Alejandra Ayala, Vicepresidente de Operaciones de CONSAR; Oliver Azuara, economista Senior de la División de Mercados Laborales del BID; Ernesto Brodehrson, líder de proyectos de la Asociación Internacional de Seguridad Social (AISS); Tonatiuh Anzures Escandón, Senior Manager de Government Affairs de DiDi México, y Michelle Cremin, directora asociada de Desarrollo en Nest Insight.

Iván Pliego, presidente de CONSAR, presentó el Estudio sobre Equidad de Género en el que muestra en el que cada vez más las mujeres se van incorporando al mercado laboral, pero lo hacen con menores salarios y menor densidad de cotización; además, tienen una mayor esperanza de vida, lo qué hará que sus recursos pensionarios sean menores. Por esto, Pliego invitó a seguir analizando y actuando sobre el tema de las brechas pensionarias por género, ampliar la discusión y plantear propuestas de política pública, ya que en años venideros la población de adultos mayores se incrementará, siendo en su mayoría mujeres.

En el colofón del evento, el panel Los beneficios de la reforma al sistema de pensiones mexicano con Abelardo Carrillo, Confederación de Trabajadores de México; Angélica Ivonne Cisneros Luján, Presidenta de la Comisión de Seguridad Social de la Cámara de Diputados; Iván H. Pliego Moreno, Presidente de la CONSAR, y Bernardo González Rosas, Presidente de la AMAFORE, todos coincidieron en que la reciente reforma al sistema de pensiones, es un paso en la dirección correcta, pone al trabajador en el centro del sistema y logrará efectivamente los objetivos de otorgar mejores pensiones para más mexicanos y mexicanas.