EE.UU. sustituye a Reino Unido como principal mercado entre los inversores soberanos

| Por Beatriz Zúñiga | 0 Comentarios

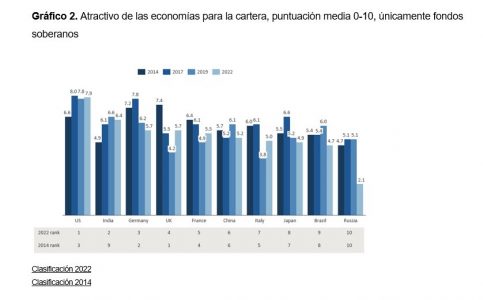

Reino Unido ha pasado de ser el mercado favorito de los inversores soberanos a ocupar el cuarto puesto, según una edición especial por el décimo aniversario de Invesco Global Sovereign Asset Management Study. En 2014, Reino Unido era el destino más deseado para el capital de los inversores soberanos, pero desde entonces ha descendido en el ranking hasta quedar por detrás de EE.UU., India y Alemania.

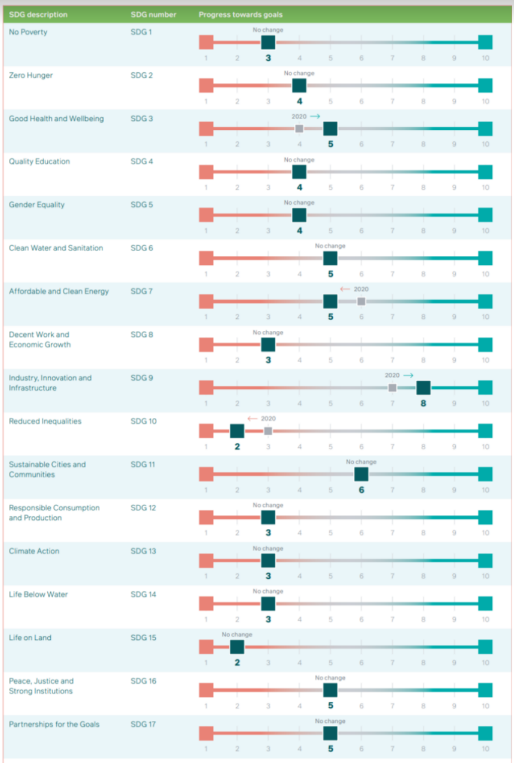

El estudio de Invesco, que está basado en datos recogidos a lo largo de los últimos diez años, refleja el ascenso de los soberanos hasta convertirse en instituciones públicas muy influyentes que están asumiendo un papel de liderazgo proporcional a su tamaño e importancia como inversores globales.

Desde el primer estudio de Invesco, los inversores soberanos han crecido en tamaño hasta convertirse en unos de los inversores institucionales más influyentes del mundo que gestionan 33 billones de dólares en activos. El documento explica que han madurado llegando a ser instituciones públicas de alto perfil de las que se espera que sean “transparentes, responsables e impulsen cambios económicos y sociales positivos”.

El éxito de los fondos soberanos ha animado a muchos países a crear el suyo propio. A lo largo de la década se ha producido un aumento constante en el número de soberanos de desarrollo, que son fondos comprometidos con la diversificación y el desarrollo de la economía local. El informe señala que los gobiernos de varios mercados emergentes, especialmente en África, cada vez reconocen más el papel que pueden jugar estos fondos para impulsar el desarrollo a largo plazo. En la década pasada, se han lanzado en África 12 nuevos fondos soberanos, de los que 11 juegan un papel estratégico en el desarrollo de sus economías locales.

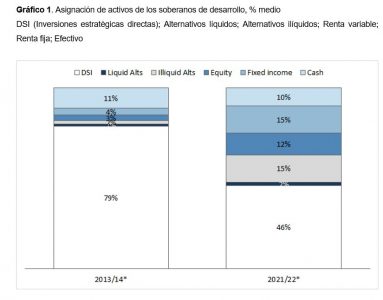

Por su parte, el estudio refleja que los fondos soberanos de mercados desarrollados han crecido en sofisticación además de en número. ·”Antes se les consideraba custodios de los activos estatales, pero ahora se han hecho inversores globales más convencionales, con agresivos objetivos de rentabilidad”, apunta en sus conclusiones. Las inversiones estratégicas directas, que en 2013/14 suponían el 79% de las carteras de soberanos de desarrollo, han caído al 46% en 2022, en favor de asignaciones más elevadas a renta variable, renta fija y alternativos.

EE.UU. sustituye a Reino Unido como principal mercado

Uno de los datos más significativos que arroja el estudio es que, en 2014, los fondos soberanos consideraban que Reino Unido era el destino más atractivo para la inversión, seguido de Alemania y de EE.UU.. Pero desde entonces, EE.UU. ha suplantado a Reino Unido como destino más deseado, “debido a su constante crecimiento económico, la fortaleza de su divisa y su estabilidad regulatoria”, explican.

Según el documento, aunque EE.UU. ha sido un importante destino para la inversión a lo largo de la década pasada, las últimas entrevistas han revelado el deseo de tener una exposición global más equilibrada. Algunos inversores soberanos creen que se han vuelto demasiado dependientes de las rentabilidades del mercado de EE.UU., lo que les ha hecho vulnerables a la corrección de los mercados de renta variable de 2022.

Reequilibrio hacia los mercados emergentes

Otra de las conclusiones del informe es que parece que son los mercados emergentes los que se van a beneficiar de este reequilibrio. En concreto, en el ranking se observa que India ha superado a China como el mercado emergente más codiciado, y ha pasado del noveno puesto de 2014 al segundo en 2022. Aunque esto se debe en parte a que los fondos con asignaciones especializadas en Asia están recortando su exposición a China, los inversores también han alabado las positivas reformas económicas de India y su sólido perfil demográfico.

“Los modelos demográficos han sido un tema fundamental en nuestras recientes conversaciones con los soberanos. Como inversores a muy largo plazo, se sienten en general más cómodos con los riesgos políticos y de divisa que a menudo se encuentran en los países con poblaciones de rápido crecimiento, lo que puede disuadir a otro tipo de inversores institucionales. Se considera que estos mercados ofrecen oportunidades a largo plazo, en especial en inmuebles e infraestructuras”, destaca Rod Ringrow, jefe de Instituciones Oficiales de Invesco.

Asset allocation: mercados privados

En búsqueda de diversificación ante las bajas rentabilidades, las asignaciones de soberanos a capital privado, inmuebles e infraestructuras aumentó desde el 8% en 2013 al 22% en 2022. Los soberanos ahora gestionan 719.000 millones de dólares en activos privados, un ascenso desde los 205.000 millones de dólares de 2011.

Sin embargo, el estudio muestra que los soberanos han tenido que competir con otros grandes inversores institucionales por estos activos, y en las últimas entrevistas, muchos han preguntado si este ritmo se puede mantener a lo largo de la próxima década. Un encuestado con sede en la región APAC (Asia Pacífico) señalaba que la “demanda cada vez mayor de los mercados privados… va en contra de los propietarios de activos en términos de precio y probablemente va a crear desafíos a largo plazo”.

En este sentido, el alza de las rentabilidades puede ofrecer una válvula de escape. Desde 2013/14 a 2021/22, las asignaciones a renta fija de los soberanos habían descendido desde el 38% al 29%, pero es posible que esta tendencia esté posicionada para revertirse en los próximos años, y muchos señalan que la renta fija vuelve a mostrar su potencial de diversificación defensiva a largo plazo.

“A lo largo de los últimos diez años, los fondos soberanos han invertido con el viento a favor. Los soberanos con los que hablamos para este informe auguran un entorno mucho más difícil en el futuro, ya que una política monetaria más restrictiva desafía los supuestos macroeconómicos según los que han estado funcionando durante la década pasada. De todas formas, los soberanos tienen horizontes casi inigualables y la caída de precios crea puntos de entrada atractivos para capitalizar las oportunidades a largo plazo”, añade Ringrow.

Según observa Ringrow, a lo largo de la década pasada, los fondos soberanos se han adaptado y han evolucionado, desarrollando estrategias para sortear las fluctuaciones de los mercados y capitalizar oportunidades. “Parece que 2022 va a ser un punto de inflexión, por lo que van a necesitar seguir haciéndolo a lo largo de los próximos diez años”, concluye.