Los inversores consideran que el auge de la demanda de los mercados privados es excesivo

| Por Beatriz Zúñiga | 0 Comentarios

Los grandes inversores internacionales no tienen previsto aumentar sustancialmente su asignación a los mercados privados con respecto a los niveles actuales, y continúan siendo positivos acerca de los mercados cotizados, a pesar de las recientes dificultades de la economía mundial. Son las conclusiones que se desprenden de los resultados de una encuesta realizada a 800 compradores de fondos, consultores y gestores patrimoniales europeos y estadounidenses, encargada por RBC BlueBay Asset Management (BC BlueBay).

Los encuestados dedican actualmente el 22% de sus carteras a los mercados privados y no prevén aumentar sustancialmente dicha asignación en los próximos tres a cinco años. Mientras tanto, según indican los resultados de esta encuesta, algo más de la mitad de los encuestados espera que los mercados cotizados se comporten mejor que los privados en los próximos cinco a diez años.

Cuando se les preguntó su opinión sobre cómo afectará la actual volatilidad del mercado a la inversión en renta variable y renta fija, el 46% de los inversores intermediarios sostienen que los argumentos para invertir en los mercados cotizados no han cambiado, mientras que el resto de los encuestados se dividen a partes iguales entre partidarios y detractores.

Desde la firma indican que los argumentos a favor de los mercados cotizados se ven reforzados por las prioridades de asignación de activos de los encuestados de cara a los próximos tres años. En efecto, la renta variable y la renta fija siguen siendo las principales opciones de asignación para el 31% y el 26% de los encuestados, respectivamente, por encima de otras clases de activos. La mayoría de los encuestados (76%) prefiere la gestión activa a la pasiva.

No obstante, la mayoría (65%) de los encuestados coincide en que a los inversores les costará lograr rentabilidad debido a la inflación durante al menos los próximos tres años; con un 85%, los grandes inversores del Reino Unido son los más pesimistas de todas las regiones. La mayoría de los grandes inversores internacionales (39%) esperan que las carteras registren unas rentabilidades del 5%-6% durante ese periodo.

Otra de las conclusiones que arroja esta encuesta de BC BlueBay es que el apetito por las acciones value va en aumento, ya que el 28% de los grandes inversores invierten actualmente en este estilo, y el 33% espera hacerlo en los próximos uno a tres años. “También parece haber una preferencia por los valores de gran capitalización frente a los de pequeña capitalización y los de pequeña y mediana capitalización, ya que el 42% de los grandes inversores tiene previsto invertir en valores de gran capitalización en los próximos uno a tres años, frente al 25% de los de pequeña capitalización y el 33% de los de pequeña y mediana capitalización”, señala la encuesta.

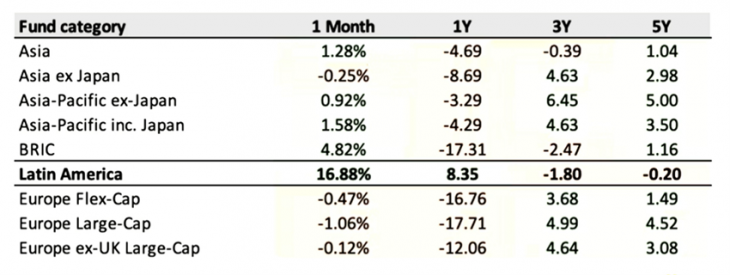

Esto está en línea con una mayor perspectiva sobre el repunte de la renta variable. Según muestra la encuesta*, los grandes inversores esperan que la renta variable de Norteamérica (25%) y China (27%) registre la mayor subida en los próximos cinco años, aunque hay indicios de un desplazamiento hacia Europa.

Respecto a la renta fija, esta clase de activo no se queda atrás. El documento afirma que “el retorno absoluto es el estilo de inversión en renta fija que prefieren más de un tercio (37%) de los encuestados, sobre todo entre los inversores radicados en el Reino Unido (47%)”.

Lo mismo ocurre con los mercados emergentes, ya que el 86% de los grandes inversores cree que están a punto de crecer. La encuesta revela que el 58% afirma que quiere beneficiarse de ese crecimiento. Eso sí, China está muy separada de las asignaciones a los mercados emergentes; y un 41% de los encuestados este año ven a China como el país de los mercados emergentes en el que más se puede invertir en comparación con los resultados de 2021 (36%).

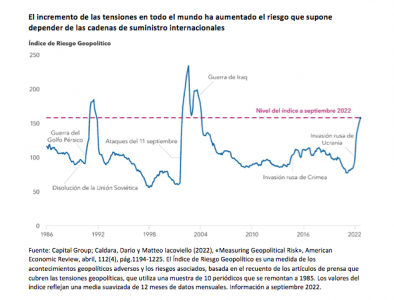

Por último, la encuesta pone de relevancia que la ESG sigue siendo un factor fundamental en las inversiones, al menos para el 57% de los encuestados. Según la gestora, llama la atención el porcentaje entre los encuestados estadounidenses (un 68%) y la invasión rusa de Ucrania ha influido de forma importante en el mayor interés por los factores ESG. “La preocupación por las cadenas de suministro como consecuencia de la invasión rusa de Ucrania es el principal factor de impulso del creciente interés por los factores ESG entre los grandes inversores internacionales (68%), seguido de la reducción de la dependencia del petróleo y el gas rusos (45%)”, explican desde la firma.

En relación con los resultados del estudio, Borja Mateo, Director, Sales, de BlueBay Funds Management Company S.A. (sucursal España), ha señalado: “Contra lo que sugiere una mayor volatilidad, nuestro análisis apunta a que la mayoría de los distribuidores mayoristas de fondos, está a favor de la gestión activa: se busca una mayor flexibilidad en la gestión de carteras para hacer frente a la incertidumbre actual. Nuestras conclusiones indican que la bonanza en la asignación a los mercados privados, puede haber tocado a su fin antes de lo previsto: como primera opción, los inversores estarían haciendo frente a las pérdidas patrimoniales sufridas a base de mayores inversiones en los mercados públicos”.