Reapertura y equilibrio económico: descifrando cómo será China en 2023

| Por Beatriz Zúñiga | 0 Comentarios

Las gestoras y firmas de inversión coinciden en que la reapertura de China, es decir, el fin de su política cero COVID, será clave para las buenas expectativas económicas del año que viene. Este aspecto es solo uno de los múltiples frentes que tiene abiertos el gigante asiático a corto plazo. ¿Cómo será la China que nos encontremos en 2023?

No podemos entender China, ni su mercado, ni su economía, sin hacer primero una foto de su situación política, marcada por el poder del Partido Comunista y la figura de Xi Jinping. Según recuerda Yanxiu Gu, especialista en productos de renta variable china en Oddo BHF AM, una de las palabras clave, y también preocupante, del último Congreso del Partido Comunista Chino fue «prosperidad común». Marco a partir del cual se produjeron los castigos a los gigantes tecnológicos por los monopolios y las restricciones de liquidez que ahogaron a los promotores privados en 2021.

Según explica Gu, las ambiciones y políticas de China bajo la dirección de Xi Jinping parecen difíciles de entender para los inversores extranjeros. “La preocupación aumentó cuando el gobierno chino tomó duras medidas contra el sector privado el año pasado y se intensificó cuando se aplicó un cierre total en Shanghái durante los meses de abril y mayo bajo estrictas políticas de cero COVID. Esto parecía no tener ningún sentido económico. Sin embargo, si nos fijamos en las palabras utilizadas en los medios de comunicación del partido y en el informe de trabajo del gobierno, queda totalmente claro que durante los primeros 10 meses de 2022 se hizo hincapié en la estabilización política y que no era la primera vez en la historia de la República Popular China que el líder del partido daba prioridad a la estabilidad política sobre el desarrollo económico”, afirma.

Ahora que parece que ha logrado cierta estabilidad política, después de que las últimas protestas en la calle y su política de cero COVID se hayan rebajado, el foco vuelve a estar puesto en la parte económica, cuyo objetivo es cambiar su rol. “La transición de China hacia una nueva cultura de la innovación está respaldada por enormes subvenciones públicas y por una gran base de talento. China está ascendiendo en la cadena de valor industrial, mejorando la tecnología y ofreciendo productos con más valor añadido. La aparición de una clase media más rica también favorece la transición hacia un modelo económico sostenible basado en la innovación, impulsado mucho más por el consumo interno que por las exportaciones”, añade Gu.

COVID y reapertura: en busca del equilibrio

Los expertos coinciden que la reapertura de China avivará las oportunidades de inversión, así como su economía, que se ha visto fuertemente afectada por el COVID-19. De hecho, el consumo interno ha estado claramente bajo presión debido a la pandemia, las actividades de servicios se han visto limitadas por las políticas de cero COVID, y la población se ha preocupado por la contracción de su patrimonio neto debido a los vientos en contra del mercado inmobiliario y por la pérdida de empleos.

“No obstante, estamos convencidos de que China se abrirá gradualmente a lo largo de 2023 y que el poder adquisitivo de los consumidores a largo plazo no se ha visto dañado. A diferencia de Europa y Estados Unidos, la inflación en China es modesta y está controlada. Además, la tasa de desempleo pasó del 6,1% a finales de abril de 2022 al 5,5% a finales de septiembre de 2022”, argumenta el especialista de Oddo BHF AM.

Según estima Christoph Siepmann, economista senior en Generali Investments, el COVID-19 alcanzará cifras récord en China y contagiará a los datos macro. “A diferencia de lo ocurrido en pasadas olas del virus como, por ejemplo, en Shanghái en abril, las infecciones parecen estar mucho más repartidas por ciudades y regiones. Ahora la estrategia Covid está siendo revisada. Esto podría conducir a nuevas modificaciones en primavera. Siempre que se cumpla el requisito de reforzar la vacunación”, indica Siepmann.

Desde Matthews Asia reconocen que es probable que los casos de COVID-19 sigan aumentando en los próximos meses, pero descartan que esto interrumpa el progreso hacia la convivencia con el virus y una recuperación económica en la segunda mitad de 2023. Por lo tanto, la gestora se muestra optimistamente cautelosa con lo que llama “la vuelta de Xi Jinping a una senda pragmática”.

Según explica Andy Rothman, Investment Strategist de Matthews Asia, la vuelta al pragmatismo en materia de COVID y de propiedad inmobiliaria parece formar parte de un esfuerzo coordinado para restablecer la confianza de los consumidores y reactivar la economía. “Además de las medidas anunciadas respectos al coronavirus, Xi también anunció en noviembre su intención de revertir varias políticas que habían cerrado el mercado inmobiliario residencial. Avaló nuevas medidas que animan a los bancos y empresas fiduciarias a ampliar los plazos de vencimiento de la financiación de la construcción, así como el apoyo a la emisión de bonos por parte de promotores privados, medidas ambas que deberían mejorar el flujo de caja y la finalización de los proyectos. Los bancos dirigidos por el Gobierno también han recortado los tipos hipotecarios medios en 129 puntos básicos (1,29%) desde principios de 2022, y se ha reducido el tiempo de tramitación de las hipotecas”, añade.

Implicaciones para el inversor

Sin duda, para los inversores europeos es un reto entender los cambios en la combinación de políticas de apoyo y restrictivas de China para el sector privado en un contexto ideológico y cultural diferente. En opinión de Natixis, esa reapertura traerá oportunidades de inversión en sectores concretos como el de las aerolíneas, el consumo y la automoción. En cambio, los expertos de la entidad esperan que el real estate y el sector tecnológico siga bajo cierta presión regulatoria.

“En los últimos años, los hogares chinos se han vuelto conservadores y han ahorrado más debido a los cierres patronales y al casi cierre de las fronteras. Aunque se necesita tiempo para restablecer la confianza de los consumidores, la salida de la política de cupón cero contribuirá a reactivar el gasto minorista y turístico. La demanda de viajes se recuperará a medida que aumente el número de vuelos gracias a la relajación de las restricciones. Ayudará a que el turismo interno recupere la trayectoria de crecimiento de antaño, que ahora ha caído del 5,8% del PIB en 2019 al 1,9% en el tercer trimestre de 2022”, explican.

Respecto al sector inmobiliario, los expertos de Natixis apuntan que, desde la desaparición de Evergrande, los contagiosos impagos de bonos y boicots hipotecarios han mermado la confianza de compradores e inversores. Pero China ha intensificado las medidas de apoyo a la financiación de los promotores inmobiliarios. Es una señal alentadora, y el apoyo político parece el más fuerte de los dos últimos años. Los préstamos para la promoción inmobiliaria repuntaron hasta el 4,3% en el tercer trimestre de 2022, frente a la media de los últimos 12 meses del 0,9% en el segundo trimestre de 2022”, argumenta.

Renta variable y renta fija china

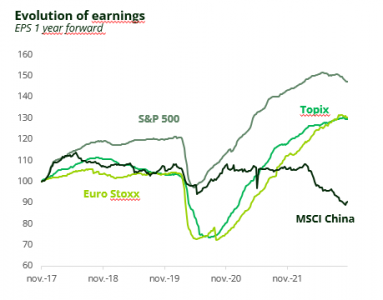

Si trasladamos este análisis a las dos principales clases de activos, renta variable y renta fija, observamos diversas oportunidades. Por ejemplo, en opinión de Gergely Majoros, miembro del Comité de Inversión de Carmignac, pese a los retrocesos experimentados por la renta variable china desde el Congreso del Partido Comunista en noviembre, hay motivos para ser optimista. “Aunque persisten ciertos vientos en contra, no cabe duda de que éstos han disminuido y, dada la trayectoria positiva de la economía china, utilizar este mercado para diversificar las carteras globales, alejándolas de EE.UU. y Europa, tiene sentido. Inevitablemente, sin embargo, los inversores deben seguir siendo muy selectivos en China, identificando las tendencias adecuadas que apoyar, teniendo en cuenta los objetivos a largo plazo del partido y seleccionando las empresas más atractivas dentro de esas tendencias”, señala Majoros.

Por su parte, Richard Tang, analista de investigación de renta variable en Asia de Julius Baer, añade: “Los inversores extranjeros están preocupados por las posibles incertidumbres sociales y la consiguiente prima de riesgo más alta de las acciones. Mientras tanto, algunos inversores onshore optan por ver la situación desde un ángulo más constructivo, esperando que los desafíos se atenúen en breve y que el mercado de valores se vea impulsado en última instancia por unas políticas económicas y pandémicas claramente más acomodaticias. Creemos que esta divergencia de puntos de vista impulsará un rendimiento superior de las acciones A frente a las acciones H”.

En el caso de renta fija, Diogo Gomes, senior CRM de UBS AM Iberia, habla de “dicotomía”. Según su valoración, si observamos la evolución de los 10 primeros meses del año, el mercado global de renta fija se ha mostrado muy volátil, marcado por la subida de los tipos de interés y por el aumento de los diferenciales de crédito. Sin embargo, en China el comportamiento del mercado de deuda ha sido muy diferente. “Esto podría explicarse con un argumento que denominamos como los dos extremos: la rentabilidad positiva que han experimentado los bonos soberanos chinos y la prolongada debilidad del sector inmobiliario high yield en el país”, explica Gomes.

Sobre el mercado de renta fija chino destaca que los bonos soberanos chinos onshore (China continental) se comportaron mejor que sus homólogos mundiales. “Gracias al repunte de los bonos onshore, la deuda soberana china ha registrado resultados positivos en lo que va de año en términos de divisa local, en comparación con las caídas experimentadas por los principales bonos soberanos de países desarrollados”, afirma.

Y, por último, defiende que, a largo plazo, hay varias razones para ser constructivo con la deuda soberana china: “En primer lugar, podría proporcionar una buena diversificación a las carteras de renta fija global de los inversores debido a su baja correlación con la deuda soberana global. En segundo lugar, debido al entorno de inflación relativamente bajo en el país, los bonos soberanos chinos también han ofrecido una rentabilidad nominal y real positiva con una baja volatilidad, características que consideramos de naturaleza más estratégica que las simples asignaciones tácticas. En tercer lugar, el aumento del peso de China en los índices de bonos globales también servirá como viento de cola a medio plazo, ya que los inversores asignan más en línea con estos índices”.