La descorrelación es clave para la construcción de un portafolio, concluyeron los expertos de la mesa redonda de Fund@mental

| Por Marcelo Soba | 0 Comentarios

La importancia de tener portafolios descorrelacionados es clave para diversificar las estrategias y obtener mejores resultados, concluyeron los expertos, Alistair Sayer de Janus Henderson; Nicolás Robin, de Columbia Threadneedle y Amadeo Alentorn, de JUPITER, en la mesa redonda organizada por la plataforma Fund@mental.

Durante el evento, realizado el 1 de febrero en el hotel Cipriani de Brickell, los representantes de las gestoras hablaron sobre el momento que enfrenta el mercado y las distintas estrategias que ofrecen sus firmas.

Gustavo Cano, socio fundador de Fund@mental comenzó la disertación, ante decenas de presentes en el centro financiero de Miami, comentando las virtudes de la plataforma.

Canó enumeró que el software permite: buscar Fondos Mutuos y ETFs, domésticos y UCITS; hacer y compartir listas propias sobre los fondos con su performance y análisis propios; construir portfolios y propuestas de inversión “en segundos”; y sobre todo destacó la simplicidad del sistema que puede ser gratuito para los FAs.

Durante el turno de Alistair Sayer, investment director de Janus Henderson, el experto citó las famosas dos reglas de Warren Buffett: “nunca pierdas dinero y nunca olvides la regla 1”.

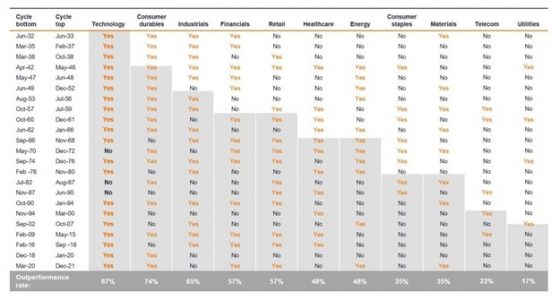

Bajo esa premisa, Sayer mostró las dos premisas de Janus Henderson para su Multy Strategy. El encargado de inversiones dijo que se basa en dos principales características: el crecimiento y la diversificación.

En cuanto al crecimiento, destacó la ventaja que una década de performances positivas. Por otro lado, con respecto a la diversificación y la contribución a la reducción del riesgo comparó los riesgos particulares de cada inversión y el riesgo total del portafolio confeccionado con todos los assets.

Según la presentación de Sayer, ese riesgo es considerablemente menor. “Porque la diversificación contribuye a una mejor cartera”, concluyó.

Por otro lado, Nicolás Robin, portfolio de Columbia Threadneedle basó su presentación en la importancia de los commodities para los tiempos que corren.

El experto de Columbia insistió en que si se invierte en commodities “estaremos en problemas”

Robin llamó a mirar lo que “está pasando en Europa con el BCE o la crisis del gas” y de esa manera se puede entender que “será muy difícil desconectarse de los metales, porque todavía se necesitan”.

El experto analizó el panorama para el primer trimestre de 2023 teniendo en cuenta que la perspectiva macro se debilitó luego de la segunda parte del 2022, la crisis energética continúa, China abandonó su política cero COVID-19 y la OPEP+ acordó reducir la producción de petróleo a finales del año pasado.

Estos puntos dejan bien parado tanto a los metales como a los productos agrícolas. En el caso de los metales, Robin enfatizó en la reactivación de China y la crisis energética.

Por otro lado, en cuanto a los alimentos, para el experto hay que tener en cuenta, entre otras cosas, la guerra entre Rusia y Ucrania y los mínimos históricos de los inventarios de productos.

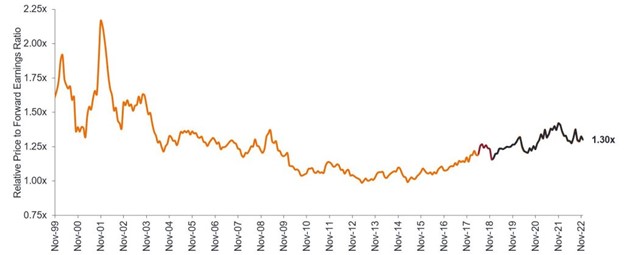

El último en hacer su presentación fue Amadeo Alentorn, Head of Systematic Equities de Jupiter Asset Management comentó cómo se trabaja en un proceso de inversión y construcción de un portfolio.

Según el experto de JUPITER se parte de un nivel de selección de acciones por características, luego se pasa al nivel del mercado donde se utiliza un esquema de ponderación dinámica y por último dentro del marco de construcción de carteras y gestión de riesgos, se buscará una creación eficiente y con riesgo controlado.

En consecuencia, Alentorn comentó que las claves del fondo Jupiter Merian Global Equity Absolute Return Fund, es tener baja correlación en el mercado de las acciones globales, retornos desde el alpha y no el beta, tener UCITS líquidos y transparentes, tiene que ser global y diversificado en equities y limitarlo a una volatilidad del 6% de promedio.

La presentación culminó con la representación de cómo Fund@amental puede conjugar las tres estrategias presentadas por las gestoras y permitir más líneas de análisis para los FAs.