El dólar, la transición energética, los tipos reales y la inflación: ¿catalizadores o frenos del oro para este año?

| Por Beatriz Zúñiga | 0 Comentarios

El oro repunta. Algunos expertos se muestran optimistas y creen que este movimiento iniciado a finales de 2022 tiene bastante recorrido de cara a este año. En el último trimestre del año pasado, el precio del oro subió un 9,8% hasta terminar el año en 1.824 dólares. El metal precioso volvió a tocar mínimos anteriores al inicio del trimestre para luego repuntar hasta los niveles de junio. El principal catalizador fue la inflación estadounidense, que se alejó de su máximo de 40 años, lo que hizo que los inversores empezaran a considerar un posible cambio de postura de la Fed, mientras el dólar caía desde su máximo de 20 años.

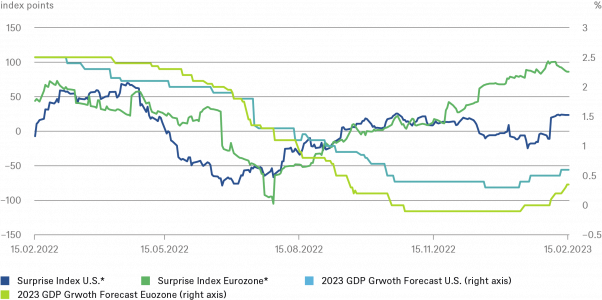

“El oro ha tenido un comportamiento estelar en lo que va de año, pasando de alrededor de 1.800 a más de 1.900 dólares la onza en sólo cuatro semanas. Aunque los rendimientos reales suelen ser el motor más importante del metal precioso, ha sido sobre todo la debilidad del dólar estadounidense la que ha ayudado al oro a subir últimamente”, explica Claudio Wewel, estratega de divisas en J. Safra Sarasin Sustainable AM.

En este sentido, Wewel hay tres razones que están debilitando el dólar en los últimos meses: el ciclo de subidas de tipos de la Reserva Federal, la debilidad de la actividad en EE.UU. y la reapertura de la economía china, que proporcionan a las divisas de las economías orientadas a la exportación una ventaja relativa sobre el dólar estadounidense. “Aunque es probable que la mayor parte del movimiento bajista del dólar ya se haya producido, pensamos que la divisa seguirá debilitándose, aunque a un ritmo más moderado. Esto significa que es poco probable que el apoyo al oro disminuya en los próximos meses. La cuestión más importante es hasta qué punto los rendimientos reales impulsarán el precio del oro este año”, añade.

Según WisdomTree, utilizando las proyecciones económicas del consenso, su modelo indica que el oro podría fácilmente alcanzar este año un nuevo máximo nominal, alcanzado por última vez en 2020. Sin embargo, explica Nitesh Shah, director de materias primas y análisis macroeconómico de la gestora, un máximo real, es decir, tomando en cuenta la pérdida de valor provocada por la inflación, parece estar fuera de alcance. “Incluso en nuestra estimación alcista, el oro distaría de este último y se situaría aproximadamente un 11% por debajo del máximo real alcanzado en 1980. En un escenario en el que la inflación caiga drásticamente y la Reserva Federal (Fed) realice un giro anticipado, los precios del oro podrían mejorar, ya que los rendimientos de los bonos disminuirían más que en el escenario de consenso, y con un nivel de inflación más bajo, el valor real del oro estaría menos devaluado”, afirma Shah.

El experto de WisdomTree considera que, en 2022, el oro se vio muy afectado por el incremento del rendimiento de los bonos y la apreciación del dólar. “Por lo tanto, a pesar de que la inflación alcanzó máximos no vistos en décadas, la rentabilidad del oro, esencialmente, no varió. En las primeras semanas de 2023, y sobre el final de 2022, estos obstáculos comenzaron a revertirse. El dólar ha estado depreciándose y los rendimientos de los bonos parecen haber marcado un pico en octubre de 2022, lo que le ha dado algo de tregua al oro. Asimismo, y posiblemente lo más importante, es que el sentimiento inversor hacia el oro está mejorando marcadamente. Recordemos que en septiembre de 2022 el sentimiento tocó su punto más bajo desde abril de 2019”, añade.

Otro de los motivos que pueden estar detrás del comportamiento del oro este año es, según la gestora Ofi Invest AM, la transición energética, ya que, previsiblemente, acelerará el consumo de los metales industriales y preciosos, lo que afectará a los precios. “La evolución de la economía y la geopolítica a nivel global en 2023, podría acelerar la transición energética, lo que podría afectar al precio de los metales industriales y los metales preciosos”, explican en su último informe.

Además, consideran otro catalizador más: la orientación de la política monetaria de los principales bancos centrales será clave también en la evolución del precio de los metales y las materias primas. Según Ofi Invest AM, la inflación actual está muy condicionada por las limitaciones en la oferta, y las subidas de tipos han elevado los costes de los préstamos y reducido la demanda. Aunque ello podría generar una destrucción generalizada de la demanda, sumiendo a la economía estadounidense en una recesión.

“Lo más probable es que la Fed mantenga el ajuste monetario durante el tiempo necesario para controlar la inflación. Los riesgos de que la inflación aumente, provocados por el alza de los precios de los recursos naturales, y la inelasticidad de la demanda de metales a causa de la transición energética, podrían obligar a los bancos centrales a subir los tipos nominales más allá de los niveles esperados por el mercado. Esto podría provocar una menor exposición al riesgo de los inversores, tanto en renta variable como renta fija. Esta tendencia que impulsaría los movimientos hacia los activos refugio, como el oro y los metales preciosos, así como hacia el dólar y los depósitos bancarios”, argumenta en su informe.

Según reconoce Carsten Menke, director de Análisis de Next Generation de Julius Baer, aunque casi todo el año pasado sostuvo que la política monetaria estadounidense actuó como el motor dominante de los mercados del oro y la plata, ahora considera que se necesita un cambio de rumbo importante por parte de la Fed para que los precios se muevan de forma masiva.

“En caso de una nueva aceleración de la inflación y un regreso a aumentos más rápidos de la tasa de interés, el oro y la plata sufrirían. Por el contrario, el oro y la plata se beneficiarían si la Fed comenzara a reducir las tasas de interés debido al fortalecimiento de signos de una recesión. Ninguna de las dos cosas parece muy probable en nuestra opinión, lo que sugiere que los precios del oro y la plata deberían más bien mantenerse en una tendencia lateral pero volátil. Esta volatilidad refleja las oscilaciones a corto plazo del estado de ánimo de los operadores más especulativos, que pueden dejarse sentir con más fuerza en los mercados, ya que los inversionistas siguen manteniéndose al margen”, explica.

Además, destaca que las tenencias de productos de oro y plata con respaldo físico han vuelto a disminuir últimamente. “Tras el reciente retroceso, que ha hecho caer el oro y la plata alrededor de 6% y 12% desde sus máximos de principios de mes, vemos que los precios vuelven a tener una base más sólida. Dicho esto, este reciente retroceso no debe confundirse con una oportunidad de compra”, añade Menke.

Por su parte, James Luke, gestor de fondos especializado en materias primas de Schroders, va un paso más allá y señala que en un escenario en escenario de recesión en EE.UU., el oro también saldría ganando. “Si analizamos los datos históricos, el oro tiende a obtener buenos resultados en términos absolutos y relativos durante las recesiones en EE.UU., pero la renta variable relacionada con el oro lo ha hecho aún mejor”, sostiene.

En concreto, continúa, “si observamos las rentabilidades desde seis meses antes del inicio de las recesiones hasta seis meses después del final de las mismas, podemos ver que el oro ha ofrecido una rentabilidad del 28% de media y ha superado al S&P 500 en un 37%. La renta variable relacionada con el oro ha batido esta cifra y ha generado una rentabilidad media del 61%, superando al S&P 500 en un 69%”.