Sostenibilidad y activos digitales: dos tendencias clave en el negocio de gestión de grandes patrimonios

| Por Daniel Yustas | 0 Comentarios

Según la experiencia de Guy Simonius, Head of Family Office Services de Julius Baer, los complejos acontecimientos de los últimos dos años -la pandemia, la guerra en Europa y el aumento de la inflación- han creado un nuevo contexto donde el diálogo con los clientes es fundamental. “En los más de 30 años ayudando a las familias a gestionar su patrimonio, nunca he sido testigo de una mayor necesidad de entablar un diálogo abierto y honesto, tanto dentro de las familias como con expertos externos en los que se pueda confiar”, afirma.

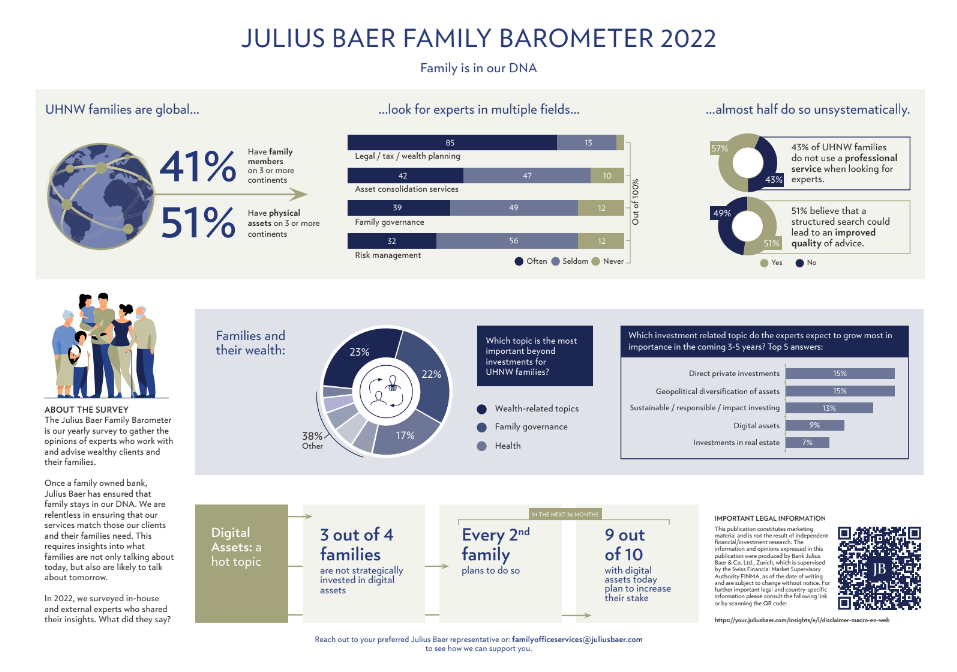

En el negocio de la gestión de grandes patrimonios, este nuevo contexto viene de la mano de dos tendencias clave que marcaron 2022 y que seguirán presente este año, según las conclusiones de la última edición del Family Barometer de Julius Baer. Según explica Simonius, por un lado nos encontramos el fuerte crecimiento de la gestión responsable de los patrimonios. “Hasta no hace mucho, era un nicho de las finanzas: a menudo se tenía en cuenta, pero rara vez era una prioridad absoluta. Ahora se ha convertido en la corriente dominante y tiene implicaciones para nuestras vidas financieras y personales, abarcando cuestiones tan diversas como el cambio climático y la gobernanza. Para muchas familias internacionales, la gestión responsable del patrimonio está impulsada por los mismos valores por los que viven y debe estar en consonancia con el propósito al que sirven”, afirma.

La segunda tendencia que han detectado ha sido el auge de los activos digitales. “El enfoque de los activos digitales revela una división generacional dentro de algunas familias. La generación más joven es a veces más rápida en comprender y apreciar las amenazas y oportunidades que presentan los activos digitales”, apunta Simonius.

Sobre la primera de estas tendencias, la sostenibilidad, el informe de Julius Baer señala que las actitudes en la gestión responsable del patrimonio varía entre los miembros de la familia, y es más probable que esta cuestión sea una prioridad para la generación más joven. Sin embargo, la tendencia y los expertos consultados para este informe prevén que la inversión responsable sea una prioridad para las familias dentro de tres a cinco años. “El conflicto se da a veces incluso en las familias más armoniosas. No se trata de evitarlos, sino de gestionar diferencias permaneciendo unidos. Esto puede darse cuando existe un objetivo común. Aquellos sin una guía clara podrían distanciarse o sufrir una ruptura permanente”, apunta el documento.

Respecto al auge de los activos digitales, Yves Bonzon, director de inversiones de Julius Baer, considera que “los criptoactivos no pueden ignorarse ya que pueden perturbar gravemente los negocios subyacentes a los tradicionales de nuestras carteras». Aunque los activos digitales están dando sus primeros pasos, se están convirtiendo en un tema de conversación para muchas familias con un patrimonio muy elevado y sus asesores y es más, los resultados del Barómetro Familiar Julius Baer Family Barometer 2022 sugieren que, si bien solo una de cada de cada cuatro familias invierten estratégicamente en activos digitales, tres cuartas partes planea hacerlo dentro de 36 meses.

Además, se concluye que es posible que las familias de todo el mundo tengan que adaptarse rápidamente. Según los expertos, el 90% de las familias comenzaron a tener interés por los activos digitales en los últimos tres años, aunque puede haber cierta división generacional.

Principales preocupaciones

Las conclusiones de este último barómetro parten de un punto clave: las familias de todo el mundo se enfrentan a una complejidad sin precedentes, ya que la agitación geopolítica magnifica las consecuencias económicas de la pandemia del COVID-19. En los últimos 12 meses, las empresas se han visto perturbadas, los mercados se han tambaleado y la inflación se ha disparado. Por tanto, no es sorprendente que las conclusiones del Barómetro Familiar Julius Baer 2022 reflejen las preocupaciones de las familias a medida que se adaptan a una nueva era de mayores riesgos.

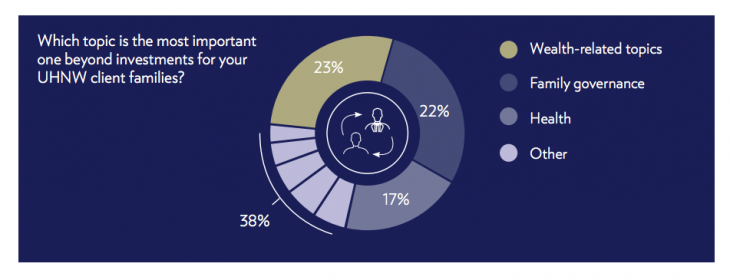

En este sentido, en 2022, los tres temas principales de debate, más allá de las inversiones, para las familias fueron: patrimonio familiar, la gobernanza familiar y la salud. Según el informe, el año pasado, los temas relacionados con la sanidad sustituyó a la temática sobre normativa después de que la pandemia hiciera que las familias se centrasen en tener acceso a jurisdicciones con sistemas sanitarios de salud. Sin embargo, la encuesta de este año indica que la salud ha bajado ligeramente desde el año pasado, aunque sigue siendo una prioridad.

En segundo lugar, el informe recoge que la necesidad de tener una planificación transfronteriza del patrimonio es común a todos los aspectos de la vida familiar. De hecho, una de cada dos familias de grandes patrimonios tienen relaciones y/o activos físicos en más de tres continentes. “Nos encontramos con hogares e intereses empresariales y de inversión en múltiples jurisdicciones, por lo que las familias necesitan más para disfrutar de la libertad y las ventajas de un estilo de vida internacional”, apunta el documento.

Por último, sus preocupaciones relacionadas con su riqueza y su patrimonio son amplios, abarcando desde la estructuración del patrimonio hasta su gestión de forma sostenible. Según el informe, dentro de esta categoría se ha visto una evolución en las actitudes. “Hasta hace poco, las consideraciones sobre sostenibilidad solían limitarse a inversiones específicas o a la filantropía. Los expertos encuestados señalan que las familias empiezan a adoptar un enfoque más holístico de la sostenibilidad y piden que sus valores se reflejen carteras de inversión. Esto, a su vez, refleja una tendencia de las familias con patrimonios muy elevados UHNW a adoptar un enfoque más orientado a objetivos”, indican las conclusiones.

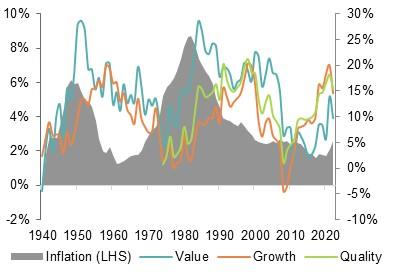

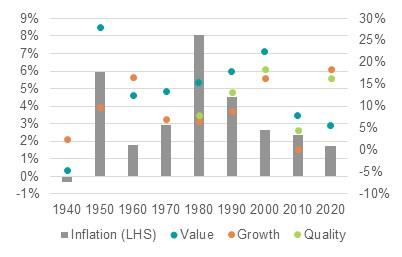

Temática de inversión

En cuanto a los temas de inversión, el informe muestra que las familias con un alto patrimonio desean diversificar geográficamente su patrimonio. Según explica, esta necesidad ha ganado relevancia a raíz de la guerra en Ucrania, ya que el conflicto ha recordado el riesgo que tienen la concentración geográfica de las inversiones. “Los mercados financieros ya no son inmunes a los asuntos geopolíticos. El riesgo de confiscación de capitales ha aumentado significativamente desde el inicio de la guerra en Ucrania”, reconoce Yves Bonzon, director de inversiones de Julius Baer.

Para las familias con intereses en varios continentes, la guerra tiene consecuencias que van más allá de la pérdida de activos locales. Por un lado, el aumento de los precios del petróleo y las materias primas han impulsado las economías y la renta variable de los países ricos en recursos naturales. Y, por otro, las prohibiciones y los aranceles a la importación complican el panorama en otros lugares, lo que lleva a Diego Wuergler, jefe de de asesoría de inversión de Julius Baer, a denominarlo «un entorno financiero mundial difícil de navegar».

Según Julius Baer, el mensaje es claro: la guerra ha multiplicado la complejidad a la que ya se enfrentan las familias de todo el mundo. Los expertos consultados para el informe sugirieron que es probable que una mayor diversificación geográfica sea una de las formas en que las familias y sus asesores se enfrenten a la difícil coyuntura actual.

Por eso, una de las conclusiones a las que apunta el informe es que la asignación inteligente de activos es fundamental para la supervivencia y el crecimiento de las carteras de inversión cuando los acontecimientos mundiales son rápidos e impredecibles. “Las familias que no lo hayan hecho este año pueden beneficiarse de programar una revisión estratégica con sus asesores para discutir sus asignaciones actuales”, señala el documento.

Asesoramiento y profesionales

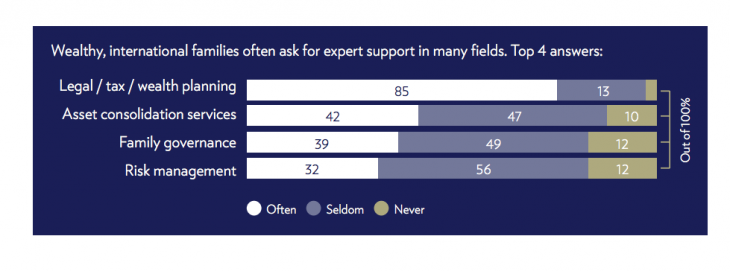

Aunque el barómetro de este año confirma la importancia del boca a boca, desde Julius Baer defienden que un enfoque más estructurado podría dar mejores resultados. Según los expertos que han participado en su elaboración, los motivos más habituales que llevan a las familias con un gran patrimonio a acudir a profesionales son las cuestiones jurídicas a las que se enfrentan, la gestión del patrimonio y la gobernanza familiar. Además, las familias con patrimonios muy elevados (UHNW) buscan que les guíen a través de una serie de retos más amplios, como la educación o las decisiones sobre el estilo de vida.

“Ayudar a las familias globalizadas para solventar la complejidad del mercado se ha convertido en un planteamiento de equipo. Observamos que los asesores con mejores resultados tienden a ser los que conocen sus límites, destacan en el campo de su especialidad y trabajan codo con codo con los principales expertos de otros ámbitos para ofrecer los mejores resultados posibles y mitigar los riesgos cuando sea necesario”, destaca Simonius.

En este sentido, la evolución del papel de los asesores externos no se detiene aquí. Las familias parecen dispuestas a abrirse al ámbito internacional a la hora de encontrar el mejor asesoramiento, reflejando cada vez más global del estilo de vida de los UHNW. Aproximadamente la mitad de las familias representadas en la encuesta tenían parientes y/o intereses en más de tres continentes. Con la inevitable complejidad de vivir en múltiples jurisdicciones, quizá no sorprenda que más de un tercio de los expertos encuestados afirme que contar con asesores externos era menos importante que otros factores. Y, aunque había una fuerte preferencia de las familias por hacer negocios en la lengua materna del cliente, casi la mitad de los encuestados afirmaron que el bagaje cultural de un asesor no era un factor importante a la hora de decidir su nombramiento.

Otro aspecto clave para estas familias es seleccionar a su asesor. Aunque las familias parecen preferir un enfoque informal y basado en recomendaciones a la hora de elegir a su asesor, los resultados del barómetro muestran que factores específicos y objetivos como el precio y la experiencia técnica son importantes, pero no decisivos.

Curiosamente, uno de los factores más importantes para estas familias es la integridad de su asesor. “A pesar de la popularidad de las referencias y las presentaciones personales, más de la mitad de la mitad de las familias encuestadas obtendrían mejores obtendrían mejores resultados si siguieran los patrones estructurados a la hora de seleccionar expertos externos”, apuntan las conclusiones.

Para Julius Baer, sería necesario evolucionar hacia una visión mixta donde poder combinar esos asesores externos de confianza con profesionales elegidos bajo un prisma más estructurado. En opinión de Nicolas de Skowronski, director de soluciones de gestión patrimonial de Julius Baer, “incluso los asesores mejor formados académicamente fracasarán si no son capaces de ganarse la confianza de las familias no sólo profesionalidad, sino integridad y empatía. La conexión personal está en el corazón de lo que hacemos”.