5 razones para reconsiderar la renta variable internacional

| Por Cecilia Caminos | 0 Comentarios

Puede resultar tentador para los inversores estadounidenses dar la espalda al resto del mundo en 2023. Después de todo, en nuestra opinión, la inflación mundial seguirá siendo elevada y mantendrá en vilo a los bancos centrales, aun cuando continúe moderándose, y los mercados internacionales y emergentes seguirán siendo acuciados por la guerra sin resolver entre Rusia y Ucrania y la rivalidad entre China y otros países importantes.

Pero ignorar los mercados externos podría significar pasar por alto atractivas oportunidades de compra. De hecho, pensamos que 2023 podría ser un año propicio para que las empresas extranjeras de alta calidad con perspectivas de crecimiento duradero obtengan mejores resultados. En este artículo, destacamos las cinco razones clave por las que pensamos que las inversiones internacionales pueden estar mejor posicionadas que las que ofrecen los mercados estadounidenses.

1. Las valoraciones internacionales son significativamente inferiores a las de EE.UU.

Como se observa en el gráfico siguiente, en los últimos 10 años, los mercados extranjeros han cotizado con un descuento con respecto a EE.UU. que se ha ampliado desde el COVID. Creemos que el descuento actual es aún mayor si tenemos en cuenta que las estimaciones de consenso para Europa parecen estar más cerca de prever una recesión que las estimaciones de beneficios de las empresas estadounidenses.

Si el mercado estadounidense entra efectivamente en recesión este año (lo que consideramos probable) y los precios de la renta variable se contraen aún más, la disparidad de valoración ex post habrá demostrado ser aún mayor. Creemos que las acciones europeas ya están calibradas con mayor precisión de cara a una desaceleración económica y que los mercados extranjeros ofrecen un mejor punto de entrada para los compradores que buscan adquirir nombres de alta calidad con descuento.

2. La fortaleza del dólar podría estar tocando techo

2022 fue un año notable en muchos aspectos, incluido el agresivo giro de la Reserva Federal hacia el endurecimiento monetario en su intento de combatir una inflación históricamente alta. En consecuencia, el dólar estadounidense repuntó frente a casi todas las demás divisas principales hasta niveles nunca vistos en décadas, avanzando aproximadamente un 20% desde principios del año pasado hasta septiembre. Desde entonces, sin embargo, hemos observado algunos indicios de que la fortaleza del dólar podría estar llegando pronto a su fin.

En primer lugar, la inflación ha empezado a moderarse, y la opinión cada vez más extendida es que la Reserva Federal ralentizará el ritmo de subidas de tipos este año.

En segundo lugar, la repentina y rápida reversión por parte de China de sus draconianas restricciones COVID se produjo antes de lo que la mayoría esperaba y puede proporcionar el impulso adicional necesario para suavizar el impacto de una recesión mundial, reduciendo así la necesidad de que el dólar actúe como moneda refugio. Es probable que estos factores presionen a la baja al dólar, una tendencia que creemos que persistirá durante el resto del año, lo que, a su vez, beneficia en última instancia a las empresas internacionales.

3. Precios de la energía más bajos

Los precios del petróleo y del gas natural se dispararon en 2021 y durante gran parte del año pasado después de que Rusia invadiera Ucrania, pero ahora han caído muy por debajo de los niveles anteriores a la guerra. Los precios del gas natural se han desplomado casi un 80% desde su máximo del verano de 2022 y cayeron otro 20% en diciembre. Esta tendencia refleja el éxito de Europa en la búsqueda de alternativas al gas ruso, y las temperaturas más cálidas de lo normal de este invierno también han ayudado a limitar la demanda global de gas.

Creemos que este notable cambio de tendencia en los precios de la energía favorecerá a las economías que son los mayores importadores netos de gas natural: no sólo los países europeos, sino también Japón, Corea del Sur y China. Además, la bajada de los precios de la energía contribuirá a aliviar las presiones inflacionistas mundiales y a reducir el lastre general que suponen para las perspectivas de crecimiento económico mundial.

4. La reapertura de China

El cambio inesperadamente rápido hacia la reapertura de China, la segunda mayor economía del mundo, está iluminando las perspectivas de muchos inversores globales. La reapertura de China será, sin duda, un camino lleno de baches, ya que el impacto económico de las infecciones descontroladas de COVID-19 todavía tiene que manifestarse. Sin embargo, creemos que la reapertura de China será positiva no sólo para el país, sino también para el panorama internacional en general.

Por ejemplo, hemos visto estimaciones de que los hogares chinos han acumulado entre 2 y 5 billones de renminbi adicionales de ahorros durante el cierre. Esto podría tener implicaciones muy positivas para determinados segmentos de la economía mundial, en particular para las empresas europeas, que suelen tener vínculos más estrechos con China y una mayor exposición a los ingresos que las empresas estadounidenses.

Más aún, a medida que los chinos retomen sus hábitos anteriores a la pandemia y se recupere la demanda de consumo, creemos que las empresas europeas de artículos de lujo, viajes y otros bienes de consumo discrecional serán las principales beneficiarias.

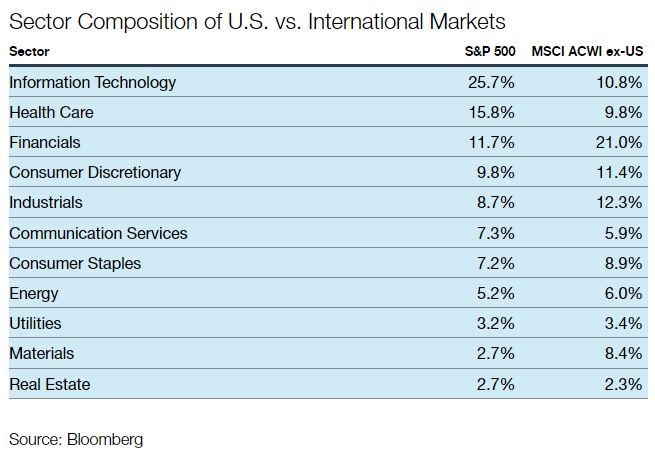

5. Mercados menos concentrados ofrecen más oportunidades

La mayor parte de la rentabilidad superior de la renta variable estadounidense frente a la internacional en los últimos 10 años ha sido impulsada por un pequeño grupo de empresas tecnológicas, sobre todo las empresas FAANG, y el sector se ha convertido en un componente cada vez más prominente de los índices de renta variable estadounidense.

En el cuarto trimestre del año pasado, representaba aproximadamente el 40% del total del mercado de renta variable estadounidense. Los mercados internacionales, por el contrario, ofrecen una cesta de empresas mucho más diversificada: el sector tecnológico solo representa el 7% de los mercados europeos y el 20% en los mercados emergentes, por ejemplo. Esto reduce enormemente el riesgo de concentración y deja más margen a los inversores para descubrir oportunidades de crecimiento que pueden no estar disponibles en Estados Unidos.

Como se observa en la tabla siguiente, la historia también es cierta para dos de los índices bien conocidos con los que muchos gestores activos se comparan a sí mismos cuando buscan oportunidades en los mercados estadounidenses e internacionales.

Tribuna de Emily Leveille, CFA, gestora de carteras y directora de Thornburg Investment Management