Dominar el difícil entorno del mercado con ayuda de los bonos catástrofe

| Por Romina López | 0 Comentarios

La transferencia de riesgos de seguro basada en el mercado de capitales se ha consolidado como un pilar clave en el negocio de reaseguros. Los bonos catástrofe (CAT) se negocian en un mercado regulado y permiten a los inversores invertir directamente en riesgos de (rea)seguro y obtener las primas de riesgo asociadas.

De este modo, los inversores aportan capacidad adicional al mercado de reaseguros. El mercado de capitales se ha convertido en un importante proveedor de reaseguros junto a las reaseguradoras tradicionales, que se ven limitadas en la cantidad de capital de riesgo que aportan debido al continuo aumento de la demanda de cobertura de seguros, los elevados requisitos de capital para riesgos de catástrofes naturales y sus esfuerzos por suavizar la evolución de sus beneficios. Además, la transferencia del riesgo a través de bonos CAT puede ser más eficiente desde el punto de vista del capital para el asegurador primario.

Impulsores del crecimiento del mercado de reaseguros

Los inversores en fondos de bonos CAT no especulan con la ausencia de catástrofes naturales, sino que se benefician del conocimiento experto de los gestores del fondo para fijar el precio de estos riesgos. Las primas de seguro percibidas por el inversor deben ser lo suficientemente elevadas como para que los ingresos por primas superen a largo plazo los pagos por siniestros. Cuanto más frecuentes o elevados sean los siniestros, más elevadas deberán ser las primas.

La evolución demográfica y económica, así como el cambio climático, son factores de crecimiento de las pérdidas potenciales del reaseguro e impulsan constantemente la demanda de cobertura de seguro.

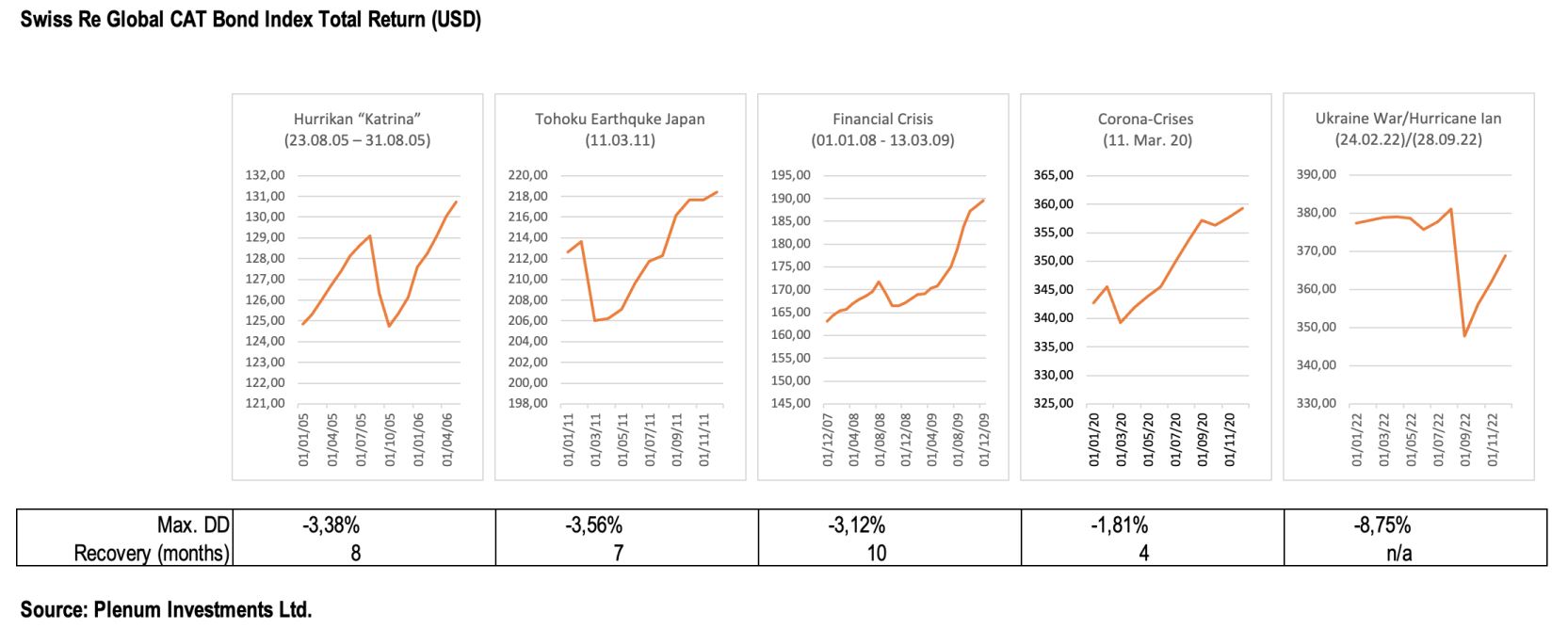

Extraordinarios efectos de diversificación, incluso en escenarios de estrés

La gran ventaja de los bonos CAT es que los eventos naturales ocurren completamente desvinculados entre sí, como un huracán en EE.UU. o un terremoto en Japón. De ahí que los inversores puedan cobrar primas elevadas y, al mismo tiempo, diversificar sustancialmente su riesgo dentro de los bonos CAT. Al mismo tiempo, los bonos CAT apenas se correlacionan con el mercado financiero, porque los inversores solo asumen el riesgo de catástrofes naturales, mientras que los riesgos de crédito y de tipos de interés se minimizan en gran medida. Esta diversificación demostró su eficacia en el pasado y se ha puesto a prueba durante el estallido de la burbuja de las puntocom en 2000, la crisis financiera de 2008/2009, la crisis de coronavirus en 2020 y la guerra de Ucrania desde 2022.

Rápida recuperación tras catástrofes naturales

El mercado de bonos CAT se ha visto afectado por eventos catastróficos naturales de diversa gravedad, como el huracán Katrina (Estados Unidos, 2005), el terremoto de Tohoku (Japón, 2011), los huracanes Irma, María y Harvey (Estados Unidos, 2017), los incendios forestales (Estados Unidos, 2018/2019), el tifón Jebi (Japón, 2018) y el huracán Ian (Estados Unidos, 2022). En cada ocasión, las pérdidas resultantes de los bonos CAT se recuperaron en un plazo máximo de 8 meses, ya que el aumento de las primas de riesgo después de estos eventos de grandes pérdidas aceleró la recuperación.

Primas de reaseguro históricamente elevadas

Actualmente, los rendimientos de los bonos CAT son excepcionalmente altos, gracias a una oferta escasa a nivel histórico de capacidad de reaseguro. Esto se debe a la elevada inflación, la reducción del capital riesgo en un entorno de mercado financiero adverso y al aumento de los pagos de siniestros tanto en el mercado de bonos CAT como en el de reaseguros. Los fondos de bonos CAT rinden actualmente entre el 7,5% y el 14,5%, según la moneda de referencia.

Conclusión

Los fondos de bonos CAT son componentes de cartera altamente regulados, líquidos y atractivos en un entorno de mercado de tipos de interés al alza, alta inflación y elevados riesgos geopolíticos. Proporcionan un importante beneficio de diversificación, lo que los hace valiosos, especialmente en el actual entorno de mercado volátil. Los fondos de bonos CAT deben utilizarse como posiciones estratégicas de la cartera y pueden representar hasta el 3 o el 5% de la asignación de activos, en función de las preferencias de riesgo. La inversión en fondos de bonos CAT rara vez ha sido tan atractiva como en la actualidad.

Columna de Dirk Schmelzer, gestor del Plenum CAT Bond Fund y el Plenum CAT Bond Dynamic Fund de la gestora Plenum Investments Ltd.

El Plenum CAT Bond Fund es un fondo UCITS constituido en Liechtenstein en 2010 que invierte en bonos catástrofe. Con 345 millones de dólares bajo gestión, el fondo tiene un perfil de riesgo más conservador que el mercado y un objetivo de reducir la riesgos de disposición de catástrofes mediante una selección más eficiente de los bonos.

El Plenum CAT Bond Dynamic Fund tiene actualmente 55 millones de dólares (capacidad 400 millones de dólares) e invierte en bonos CAT de “alto octanaje” (rendimiento objetivo MM +650bps). El ingreso de cupón promedio en el mercado monetario es del 7,5% a 8,0%. Dado que los bonos CAT son una clase de activo con baja volatilidad (con la ausencia de eventos catastróficos significativos), esto corresponde a una expectativa de rendimiento del 6,5%-7,0% durante 12 meses. En general, alto octanaje no necesariamente significa alto riesgo de cola; Plenum tiene limitaciones de capacidad en todos sus productos, lo que significa que pueden ser muy selectivos en cuanto a los bonos que compran. El rendimiento bruto del Plenum CAT Bond Dynamic Fund es del 13,41% (a fecha 28/2/2023).

Capital Strategies Partners AV SA distribuye los fondos de la gestora suiza dedicada a los valores vinculados a seguros Plenum Investments en España, Italia, Reino Unido y Latinoamérica.