Renta fija de calidad para afrontar el segundo trimestre del año

| Por Rocío Martínez | 0 Comentarios

Ya metidos en el segundo trimestre del año, las gestoras empiezan a ajustar sus perspectivas para los diferentes tipos de activos. Pero, para los expertos de renta fija de Goldman Sachs, la situación no ha cambiado demasiado. “Dado que la incertidumbre sigue siendo elevada al entrar en el segundo trimestre, mantenemos nuestra preferencia por la renta fija de alta calidad, puesto que la mayor rentabilidad derivada de las subidas de los tipos de interés alivian la necesidad de bajar el espectro de calidad o salirse de la curva”, justifican en la firma.

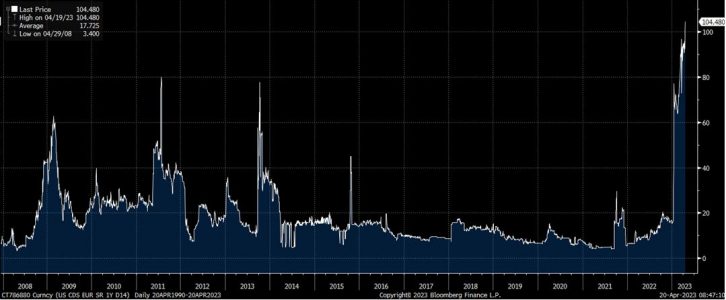

Kay Haigh y Whitney Watson, co-directores de inversión de Renta Fija y Soluciones de Liquidez en Goldman Sachs, creen que las recientes tensiones del mercado reafirman el poder protector de la renta fija ‘core’ en las carteras. La restricción crediticia puede sustituir a las subidas de tipos, lo que podría propiciar el final prematuro del ciclo de subida de los tipos de interés, pero también existe una incertidumbre considerable sobre la magnitud y la amplitud del impacto de la política monetaria restrictiva en el crecimiento económico. En general, “a medida que avanzamos hacia un régimen de tipos altos, nos mantenemos alerta ante posibles vulnerabilidades derivadas de la debilidad de los balances y de la sensibilidad a los tipos de interés”, resumen los expertos de la firma estadounidense.

Para navegar con relativa seguridad en la renta fija este trimestre, Haigh y Watson han atemperado su exposición a las inversiones en renta fija no gubernamental, con un equilibrio de la posición a través de divisa o tipos, así como reduciendo la posición totalmente. Ambos favorecen activos como el crédito con grado de inversión y los valores respaldados por hipotecas que tiendan a beneficiarse de una menor volatilidad de las tasas y exhiben resistencia a la desaceleración del crecimiento.

El reciente estrés del mercado ha servido como un recordatorio del poder protector de los bonos en las carteras, lo que refuerza su opinión de que 2023 «será un año fundamental para aumentar las asignaciones a los principales activos de renta fija, como los bonos gubernamentales y corporativos de alta calidad». Pero ambos estrategas recuerdan que los mercados son impredecibles y que, por lo tanto, la elevada incertidumbre económica «requiere un enfoque activo para la selección de valores y la construcción de carteras».

La macroeconomía presenta dudas

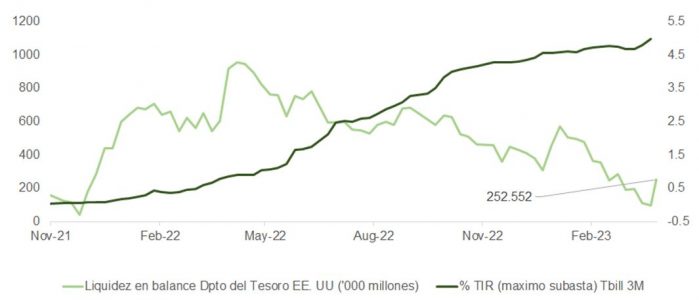

Haigh y Watson incluyen en su informe trimestral previsiones de crecimiento para apoyar su tesis de inversión. Esperan que el crecimiento económico se desacelere en el segundo trimestre debido al lastre que suponen el ajuste monetario y la reciente tensión en el sector bancario. “Si bien las perspectivas de aterrizaje suave de la economía han disminuido, la recesión no es nuestro escenario central debido a los vientos de cola que suponen los menores precios de la energía y la reapertura de China, junto con la fortaleza del mercado laboral”, señalan los expertos. Sin embargo, reconocen que “existe una incertidumbre considerable sobre el alcance que tendrán los efectos de las subidas de los tipos de interés debido, precisamente, a la tensión bancaria”. En este punto, añaden que el sector privado se encuentra en una “posición financiera saludable” y que “el sector bancario está bien capitalizado”, pero recuerdan que “en una era de redes sociales y banca digital, el riesgo de otra huida de depósitos es alto, sobre todo dadas las preocupaciones persistentes sobre los depósitos no asegurados”.

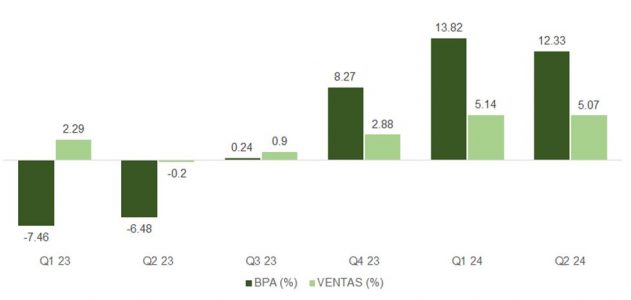

Con respecto a la inflación, “ha demostrado ser rígida”, tras la aceleración mostrada en ciertos bienes y la firmeza de precios en los servicios. Pero la normalización de las tasas de IPC “debería reanudarse en el segundo trimestre a medida que la demanda se desacelere”. Como resumen, los expertos esperan una divergencia regional: la inflación en EEUU se desacelerará con mayor rapidez que en Europa, mientras que el proceso inflacionista de Japón seguirá firme.

Con todos estos ingredientes, Haigh y Watson esperan que, en lo que a tipos de interés se refiere, el ciclo de subidas de los tipos de interés quedará finalizado en el segundo trimestre del año, tanto en EEUU como en la zona euro y el Reino Unido. La Reserva Federal subirá los tipos por última vez en un cuarto de punto en mayo, para dejar la tasa final en el rango 5%-5,25%. El BCE dejará los tipos en el 3,75% en junio para combatir la presión en la inflación subyacente derivada de las alzas salariales y de los precios de los servicios. Japón seguirá siendo un caso atípico, puesto que los expertos esperan que el Banco Central de Japón gire hacia una política monetaria restrictiva ante las subidas salariales y el alza en la inflación subyacente.

En divisas, los expertos de Goldman Sachs son neutrales con respecto al dólar estadounidense y, en cambio, sobreponderan otras divisas consideradas como refugio seguro, como el yen japonés y el franco suizo. Por otra parte, infraponderan la corona sueca y el dólar neozelandés debido a la alta sensibilidad de esas economías a los efectos de los altos tipos de interés. Eso sí, sobreponderan el euro teniendo en cuenta las previsiones de una política monetaria dura para seguir atajando la inflación.

Temas a vigilar de cerca

Asimismo, hay temas que vigilar para establecer las estrategias en renta fija. Los expertos apuntan a los datos relacionados con el mercado laboral, como los datos semanales de peticiones de subsidios de desempleo, para calibrar la fortaleza de esta variable económica.

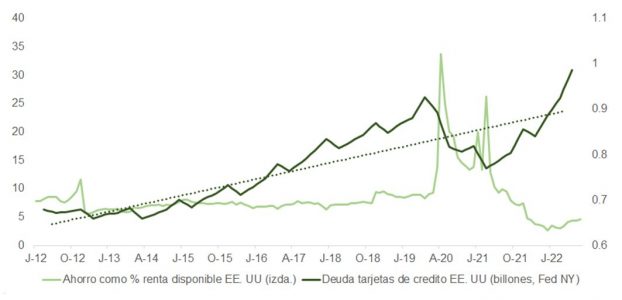

Adicionalmente, habrá que estar atento al segmento comercial del mercado inmobiliario de EEUU. Si bien el real state es muy sensible a las subidas de los tipos de interés, en EEUU esta correlación es más acusada en el segmento comercial que en el residencial, donde los préstamos hipotecarios suelen ser fijos a 30 años. El mercado inmobiliario comercial afronta desafíos derivados de los mayores costes de la deuda y los riesgos de refinanciación, pero también del aumento de las tasas de morosidad, especialmente en el sector de oficinas debido a la caída de la ocupación por el cambio al trabajo remoto. Es probable que las recientes tensiones en el sector bancario refuercen el endurecimiento de las condiciones de financiamiento para el sector dado el papel activo de los bancos regionales en los préstamos a este segmento en los últimos años.

Por último, el sector bancario debería seguir bajo la lupa.