La prima para acciones growth aumenta en entornos de poco crecimiento

| Por Romina López | 0 Comentarios

El S&P 500 ha vuelto a toparse con la resistencia de los 4.200 puntos, que es más evidente en la gráfica semanal de precios (media móvil de 100 semanas y nivel 23,6% de Fibonacci).

Después de las publicaciones de la semana pasada, el optimismo respecto a la recuperación intertrimestral en crecimiento de BPA a partir del tercer trimestre se ha moderado. Como hemos explicado en entregas anteriores, aunque el consumidor estadounidense tiene margen para seguir gastando con cierta alegría, el cambio de preferencias desde bienes discrecionales a básicos y comida (aunque también a servicios y viajes), sugieren una creciente preocupación por el ahorro y un menor apetito por el gasto, tal y como dejan de manifiesto los comentarios de Home Depot, Lowes, Target, Walmart, American Eagle, Canadian Goose o FootLocker, entre otros. Acciones en industrias menos relacionadas con el consumo (Analog Devices, Intuit, Petco H&W o Agilent, entre otras) también sorprendieron negativamente.

Los inversores se han visto obligados a revisar sus expectativas de recortes de tipos para los próximos 12 meses y ahora cuentan con dos bajadas menos que hace veinte días (desde 5 recortes hace tres semanas a 3 el pasado jueves). Esto se debe a la gradual recuperación de las tendencias macro prepandemia, que irán disipando lentamente las presiones inflacionistas, así como al regreso a una evolución más normal en el ciclo de crédito (tanto a nivel empresarial como de consumo y también en el sector inmobiliario, que explicamos hace unas semanas) tras el susto de principios de marzo con los bancos regionales. Han influido, asimismo, la estabilización en las encuestas de actividad industrial y el tono menos pesimista en comentarios de los equipos gestores de empresas fuera del sector de distribución minorista, por un lado, y el equilibrio de fuerzas entre “halcones” y “palomas” en el seno de la Fed.

Los últimos 10 días el gobernador de la Fed Christopher Waller y los presidentes regionales Mester, Logan y Bullard, expresaron su preferencia por seguir subiendo tipos. A modo de compensación, el gobernador Philip Jefferson, los presidentes regionales Bostic, Kashkari, Barkin, Goolsbee y Daly y el propio Jerome Powell transmitieron la necesidad de ser pacientes. Esta muestra coincide, a grandes rasgos, con el último mapa de puntos de marzo, con 7 participantes hawkish por 10 dovish y con los apuntes en las actas de mayo: aunque es probable una pausa, las subidas podrían continuar elevando el pico de la tasa terminal.

Este ajuste en tipos complica justificar unas valoraciones que comienzan a ser francamente exigentes. Morgan Stanley explicaba esta semana que por primera vez en 15 años la rentabilidad esperada para el Nasdaq (BPA sobre precio) se ha situado por debajo de la TIR del bono tesoro a 30 años. Y el S&P 500 cotiza a 19x beneficios 2023, mostrando una rentabilidad de 5,3%, frente al 5,36% de las letras a un mes.

Y aunque seguimos defendiendo que la recesión está a la vuelta de la esquina y que las estimaciones de los analistas tendrán que revisarse a la baja para 2024, a corto plazo es la foto técnica la que nos preocupa más.

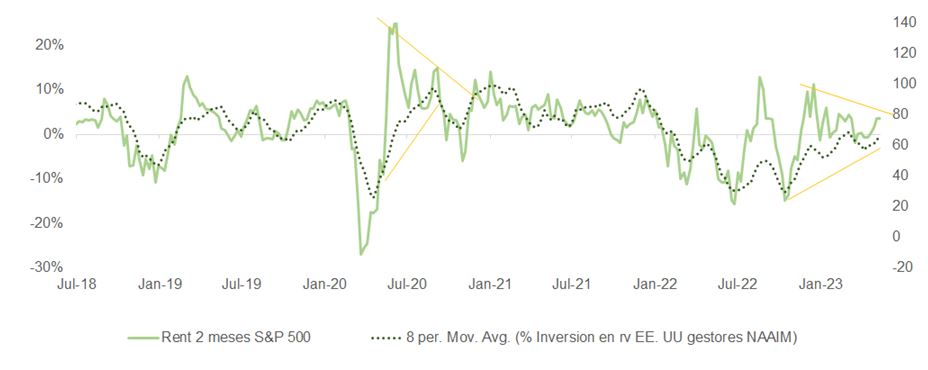

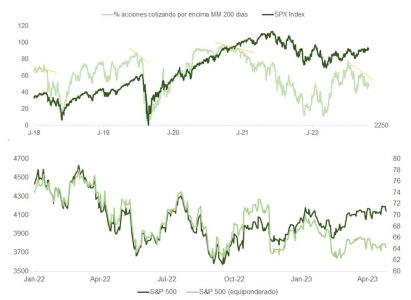

Con las subidas de las últimas semanas y el mercado corto de riesgo, los más dubitativos no han tenido más remedio que subirse al carro -a pesar de hacerlo con no demasiada convicción- incrementando posiciones en las empresas más líquidas y de mayor liderazgo en los índices. Como vemos en las gráficas, la media móvil de dos meses del porcentaje de inversión en renta variable de fondos estadounidenses, según datos de NAAIM, viene subiendo desde febrero, mientras que el ímpetu en precios se ha ido moderando, generando una divergencia entre una y otra serie. Los inversores de “manos débiles” han perseguido rentabilidades, engordando posiciones en compañías megacaps y de alta duración. Además, han ampliado también el diferencial entre el índice ponderado por capitalización bursátil y el equiponderado, dejando de manifiesto una preocupante disminución en participación (divergencia también entre el S&P 500 y el porcentaje de acciones cotizando por encima de su media móvil de 200 sesiones) y un aumento en el riesgo de caídas en bolsa.

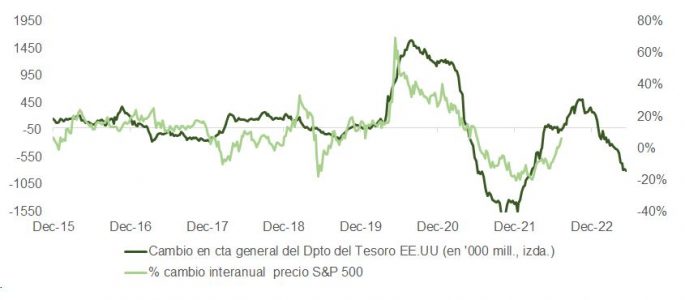

Un compromiso definitivo para elevar el techo de la deuda podría generar un evento de “venta con la noticia”, porque exigirá concesiones presupuestarias por el lado de los demócratas. Además, iniciará también el proceso de rebalanceo de la cuenta general del Tesoro (TGA), que podría drenar otros 800.000 millones de dólares de liquidez del mercado impactando en un 10% a 12% la cotización de los índices bursátiles. Hasta alcanzar ese consenso entre azules y rojos, y aunque la sangre no llegue al río (esta editorial en el Wall Street Journal explica que incluso si superamos el “Día D” el Tesoro seguirá haciendo frente a sus obligaciones de pago), el ruido puede hacerse ensordecedor. Muestra de ello es el anuncio de la calificadora Fitch, que colocó el miércoles el rating AAA de la deuda pública estadounidense en vigilancia negativa.

La prima para acciones growth aumenta en entornos de escasez de crecimiento, como el que previsiblemente estaremos enfrentando los próximos meses. Por eso es probable que esta temática ofrezca, más allá de una posible consolidación a corto plazo, un mejor comportamiento relativo, favoreciendo índices que, como el S&P 500, tienen una ponderación más elevada en este tipo de compañías. El auge de la inteligencia artificial y los modelos de lenguaje natural hacen de las empresas directa o indirectamente ligadas a esta tendencia objeto de deseo por parte de los inversores. Los flujos hacia empresas como Microsoft, Alphabet, ANSYS, Adobe, AMD, Oracle, SentinelOne o Autodesk seguirán de momento soportando precios al alza después de la extraordinaria publicación de beneficios para el primer trimestre y revisión de guías de Nvidia el pasado miércoles.

Nvidia llego a subir en after market casi un 40%, sumando más de 200.000 millones a su capitalización bursátil, y convirtiéndose en la primera gran empresa tecnológica que desde la pandemia marca nuevos máximos históricos. El equipo gestor de la compañía fabricante de procesadores gráficos no podría haber sido más optimista sobre lo que está viendo (palabras como «exponencial», «significativo» y «aumento” fueron habituales a lo largo de la conferencia con analistas).

Jen-Hsun Huang, CEO de Nvidia, habló de ChatGPT como un «momento iPhone» que catalizará una revolución en los centros de datos (la mayoría de los cuales siguen basándose en CPU, no en las GPUs de NVDIA necesarias para las aplicaciones de IA).

Los beneficios por acción fueron de 1,09 dólares y los ingresos de 7.100 millones de dólares, ambos muy por encima del consenso (que se situaba en 0,92/6.500 millones). Tanto los juegos como los datacenters superaron holgadamente las expectativas (el sector de los centros de datos prácticamente dobló su resultado trimestre sobre trimestre, y venía de una revisión a la baja). Las perspectivas fueron aún más optimistas, con previsiones para el segundo trimestre de ingresos de 11.000 millones de dólares. El consenso anticipaba 7.100 millones y la nueva guía se sitúa un 55% por encima.