Tras una complicada transición desde un entorno de tipos bajos durante mucho tiempo, la renta fija parece haberse estabilizado y haber recuperado su atractivo, en términos de diversificación y de obtención de rentas, después de que los rendimientos hayan alcanzado niveles que no habían alcanzado en muchos años. Frente a estas buenas noticias, la reciente crisis bancaria en Estados Unidos es otro recordatorio de la volatilidad a la que los inversores de renta fija se enfrentan en la nueva normalidad.

Seguramente, este nuevo régimen macroeconómico se caracterizará por ciclos más cortos e intensos y una mayor incidencia de riesgos idiosincráticos, por países, sectores o emisores individuales. En este entorno, creemos que combinar la flexibilidad de la gestión activa con una mayor diversificación sustentada en el análisis fundamental puede ser decisivo para lograr buenos resultados en el futuro. Y uno de los factores más importantes que se deben considerar es la diversificación geográfica.

En esta coyuntura, la búsqueda activa de oportunidades en el universo global de la renta fija puede resultar muy interesante para los inversores europeos. En comparación con Estados Unidos, la dinámica de los tipos en Europa parece tender al alza y los costes de cobertura pueden llegar a ser sustancialmente más bajos.

Cuatro razones por las que adoptar un posicionamiento global podría generar beneficios

Hasta hace poco, los rendimientos en los bonos core europeos seguían una trayectoria constante a la baja que, en algunos ejercicios, provocaba flujos de salida. Hoy, este fenómeno ha remitido y los rendimientos de la deuda pública europea han vuelto a niveles relativamente atractivos, mientras que la fortaleza del dólar estadounidense ha castigado las asignaciones internacionales, lo que lleva a los inversores europeos de renta fija a apostar por su región. Sin embargo, de cara al futuro, creemos que diversificar las exposiciones domésticas o regionales podría resultarles más rentable. Se diría que esta idea va en contra de las estrategias tradicionales para afrontar las recesiones, aunque debemos recordar que es probable que la próxima sea muy diferente a las vividas hasta ahora. En nuestra opinión, el nuevo régimen brinda cuatro buenos motivos para que los inversores de renta fija diversifiquen sus carteras a nivel global.

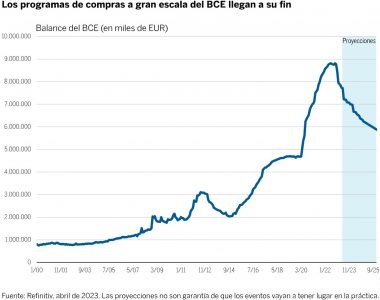

1) Acceder a oportunidades en un panorama político global inestable – Los bancos centrales se encuentran en diferentes fases del ciclo. En Estados Unidos, la crisis de los bancos regionales podría suponer un endurecimiento significativo de las condiciones crediticias. Esta posible restricción podría obligar a la Reserva Federal (Fed) a concluir su ciclo de subidas antes que otros bancos centrales importantes, en especial el Banco Central Europeo (BCE). En Europa, los tenedores de bonos también se han beneficiado de una década de compras masivas por parte del BCE como parte de sus programas de compra de activos y de emergencia pandémica. El Gráfico 1 ilustra la magnitud de dichas medidas de apoyo.

La retirada de ese apoyo, conforme el supervisor europeo empiece a reducir su balance, junto con un mayor endurecimiento de la política monetaria, podría representar un importante revés para los tipos europeos. Además, a diferencia de lo que ocurre en Estados Unidos y el Reino Unido, donde se espera una contracción de la política fiscal, los presupuestos de buena parte de la Unión Europea se mantendrían expansivos, impulsando con ello aún más la subida de los tipos.

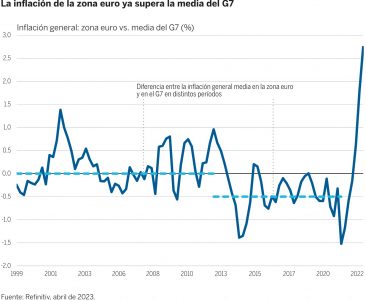

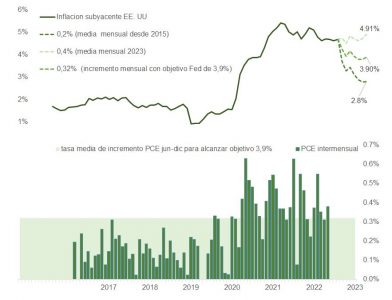

2) Posicionarse frente a una inflación más impredecible en el futuro – Al mantener los tipos en niveles restrictivos, la Fed podría reducir considerablemente la inflación ralentizando el crecimiento de EE. UU. Por su parte, la reapertura económica en China podría representar un impulso para el crecimiento global y las materias primas, lo cual enturbiaría mucho más las perspectivas inflacionarias que en anteriores recesiones estadounidenses. En un entorno como este, los sesgos domésticos pueden depender en exceso de los supuestos asumidos en el pasado; por ejemplo, en la última década la zona euro ha sido una fuente de desinflación para el mundo, pero este fenómeno parece estar invirtiéndose, dado que tanto la inflación principal como la subyacente se sitúan ahora sistemáticamente por encima de la media del G7 (Gráfico 2).

Gráfico 2

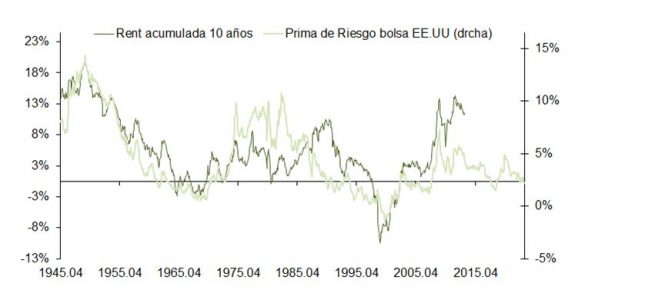

3) Sacar partido de las oportunidades para sortear la volatilidad y el riesgo de eventos – Atisbamos en el horizonte un alto grado de volatilidad y un persistente riesgo de eventos, como la posibilidad de nuevas dificultades para determinados segmentos del sistema bancario y otros sectores que dependen del crédito, la continuidad de la guerra en Ucrania y la multiplicación de los episodios de inestabilidad social y política a medida que la población se enfrente a un coste de la vida cada vez mayor en todo el mundo. Los cambios de rumbo en la política de los bancos centrales pueden brindar oportunidades, pero también riesgos, entre los que destaca el inminente abandono, por parte del Banco de Japón, de su prolongado programa de control de la curva de rendimientos. Concebido como un mecanismo de estímulos para apuntalar la inflación en el país, a las instituciones japonesas les ha supuesto invertir miles de millones en compras de bonos europeos para generar rentabilidades positivas, con lo que un giro de esta política podría representar un contratiempo para la renta fija europea.

En la última década, la deuda europea se ha beneficiado de las compras masivas del Banco Central Europeo en el marco de sus programas de compra de activos y de compras de emergencia frente a la pandemia, que han ascendido a 5 billones de euros desde 2014. Sin embargo, con el endurecimiento de la política monetaria del BCE y la reducción gradual del balance, los tipos podrían resentirse en Europa, ya que han desaparecido los inversores que compran con límites de precio en un momento en que la política fiscal expansiva supone un récord de nuevas emisiones. Todos estos eventos son factores desencadenantes de una mayor volatilidad que puede mitigarse mediante la diversificación en diferentes regiones.

4) Aprovechar los menores costes de cobertura – El crecimiento mayor de lo previsto en Europa y la elevada inflación mantendrán la presión sobre el BCE para que prolongue su ciclo de subidas de tipos. En cuanto el ciclo restrictivo del banco europeo se equipare al de su homólogo estadounidense, la reducción de los diferenciales de tipos a corto plazo entre EE. UU. y Europa debería contribuir a reducir los costes de cobertura para los inversores europeos que operan en los mercados globales de renta fija. Los indicadores fundamentales siguen siendo muy sólidos en Europa gracias a la recuperación de los márgenes de beneficios de las empresas, la normalización de los costes laborales unitarios en la Europa periférica frente a la core y la mejora de los ingresos reales de los consumidores. Bajo nuestro punto de vista, estos factores favorecen la continuidad de un mayor rendimiento del euro y de la mayoría del resto de las divisas europeas frente al billete verde y, en consecuencia, la reducción de los costes de cobertura.

Cómo gestionar una cartera global

Para gestionar con eficacia una cartera global son necesarias determinadas competencias que aúnen un profundo conocimiento de los mercados globales y locales con conocimientos macroeconómicos y geopolíticos. Asimismo, pensamos que una estrategia activa basada en el análisis fundamental puede dotar a los inversores de mayor flexibilidad a la hora de lidiar con el complejo e incierto contexto actual, que podría generar nuevos episodios de volatilidad. En el caso de los inversores europeos, la gestión activa puede ser especialmente útil, dada la enorme disparidad de entornos políticos en los que deben abrirse camino, con significativas diferencias entre países y sectores.

Conclusiones

La mayoría de los inversores suelen presentar un sesgo doméstico y a menudo esta opción les ha generado una rentabilidad positiva. Sin embargo, creemos que ha llegado el momento de que los inversores europeos dirijan su mirada hacia las oportunidades a nivel global, pues estamos convencidos de que les ayudará a proteger sus carteras de la volatilidad idiosincrática de cada país y a preservar los rendimientos. Hacerlo de forma activa puede ofrecer ventajas en términos de riesgo y rentabilidad. Y, si bien el grado de exposición global adecuado cambiará en función de las circunstancias concretas de cada inversor, estimamos oportuno que la mayoría revise sus carteras a medida que nos adentremos en un régimen estructuralmente diferente que podría poner en tela de juicio muchas estrategias que funcionaron bien durante los últimos años.

Wellington Management, con más de 400 mil millones de dólares gestionados en renta fija se encuentra entre los líderes en la gestión de carteras de esta clase de activo. Su oferta comprende una amplia gama de fondos de renta fija con diversos objetivos de inversión.

Para saber más sobre Wellington Management visite su página web.

Tribuna escrita por el especialista en inversión de Wellington Managment, Marco Giordano.