La fiebre de la certeza

| Por Guadalupe Barriviera | 0 Comentarios

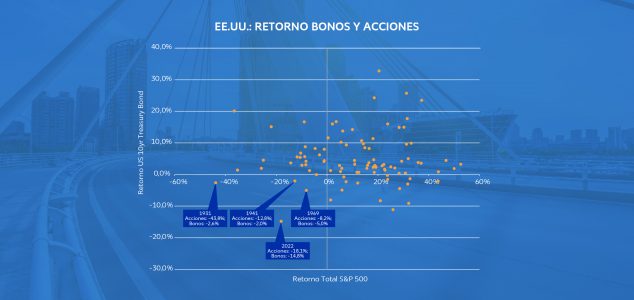

En diciembre del año pasado escribí un artículo en este mismo espacio sobre lo extremo que había sido 2022 para los inversores, siendo el primer año desde 1928 con un retorno negativo para bonos y acciones de doble dígito (-14,8% y -18,1%, respectivamente).

En ese mismo artículo, también se remarcaba que los años subsiguientes fueron de recuperaciones en ambos activos.

Una cosa era decir esto en diciembre 2022 en plena caída, y otra diferente es decirlo ahora, cuando el S&P 500 ha recuperado el 67% de la caída del año pasado. Sin embargo, lo mismo no puede decirse de los bonos, que recuperaron solamente el 9% de la baja que experimentaron en 2022. Esto ubica a la renta fija mucho más atrasada en la carrera de la recuperación.

Un año como el 2022 tiene consecuencias claras en la psicología del inversor, y es lógico que en 2023 busquen más certezas y menos promesas. Es probable que ésta sea una de las principales razones por la cual hayan surgido en los últimos meses fondos mutuos con vencimiento.

En un contexto en el cual la renta fija aún está atrasada, y ante la perspectiva de una posible recesión en Estados Unidos, este tipo de estrategias que brindan un mayor nivel de certeza resultan interesantes para los inversores.

Los fondos de renta fija con vencimiento son un buen resumen de las bondades de ambos instrumentos, la certeza de un plazo de vencimiento y la previsibilidad de la renta a recibir que tiene la inversión directa en bonos y la diversificación y gestión profesional de los fondos mutuos.

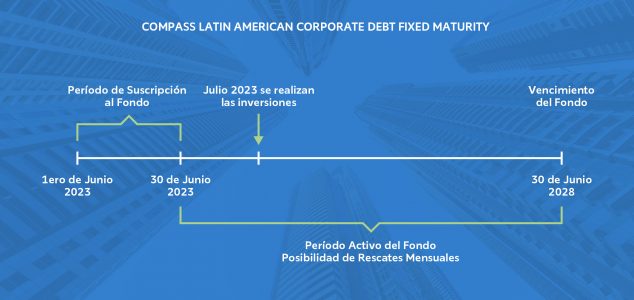

Es por esto que estamos lanzando nuestro primer fondo con vencimiento durante este mes de junio de 2023: Compass Latin American Corporate Debt Fixed Maturity.

Se trata de un fondo mutuo que invertirá en un portafolio de entre 40 y 80 bonos denominados en dólares de emisores corporativos situados en Latinoamérica. El mismo tiene como fecha de vencimiento el 30 de Junio de 2028; ese día, el capital será devuelto a sus inversores, finalizando sus operaciones.

Se espera que en las condiciones actuales, la tasa de rendimiento anualizada a vencimiento de la estrategia ronde entre el 6% y el 6,5% neto para el inversor. ¿Por qué decimos que se espera? Porque el fondo recibirá suscripciones hasta el 30 de junio de 2023. Luego de cerrado ese período de suscripción, el equipo de gestión realizará las inversiones y comunicaremos durante los primeros días de julio la tasa efectiva a la cual fue invertida la cartera.

A su vez, durante la vida del fondo, los inversores tendrán la posibilidad de realizar rescates mensualmente bajo ciertas condiciones.

Compass Asset Management es la firma especialista en inversiones en activos latinoamericanos de referencia desde 1995, con más de 6.000 millones de dólares bajo gestión y presencia local en toda la región.

A través de su equipo de deuda, liderado por Tomas Venezian, va a invertir en bonos emitidos por empresas latinoamericanas denominados 100% en dólares y con vencimientos cercanos a la fecha de finalización del fondo, en junio de 2028. Los inversores del nuevo fondo podrán elegir entre: recibir la renta de estos bonos semestralmente, o bien acumularla en el fondo en el que será reinvertida y realizar las ganancias a vencimiento.

En primer lugar, encontramos una oportunidad en bonos latinoamericanos porque estamos viendo tasas de rendimientos en los bonos de esa región cercanos a los máximos que hemos tenido en los últimos 10 años. Este nivel de tasas ha resultado ser históricamente un punto de entrada atractivo en estos activos, y el objetivo de este fondo es permitirle a sus inversores tomar esta oportunidad.

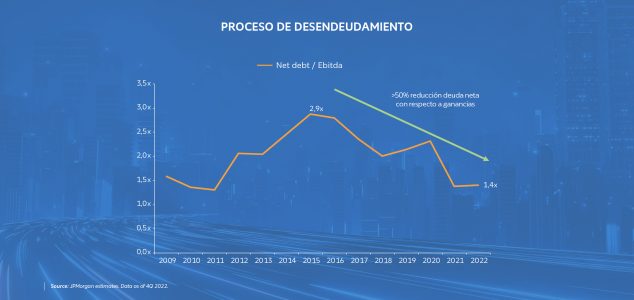

En segundo lugar, las compañías en Latinoamérica han llevado adelante un proceso de desendeudamiento muy importante en los últimos años, lo cual las ubica con balances muy saludables y con una mejor capacidad de pago de sus deudas.

En tercer lugar, hay un elemento de oferta y demanda positivo en Latinoamérica, y es que en los últimos 5 años han vencido más bonos que los que se han emitido. Esto genera que existan menos bonos disponibles para los mismos inversores, lo cual configura un elemento técnico favorable.

A estas razones, más ligadas al corto plazo, debemos agregarle dinámicas de largo plazo, como son el nearshoring y la transición energética.

El nearshoring es un proceso global de relocalización de industrias hacia países más cercanos, siendo México uno de los grandes beneficiarios de esta dinámica, por su cercanía con Estados Unidos.

Por su parte, la transición energética hacia una matriz renovable, también es una dinámica favorable para la región de América Latina, ya que tanto la construcción como el mantenimiento de esta nueva matriz energética, requiere de manera más intensiva de los commodities que produce la región.

Por último, si bien el ruido político está siempre presente en Latinoamérica, es importante destacar la estabilidad institucional y la ausencias de riesgos geopolíticos presentes en otras regiones.

Si te resulta interesante esta oportunidad de inversión, es importante que te contactes con tu asesor de Compass para obtener más información sobre el fondo Compass Latin American Corporate Debt Fixed Maturity.

Tribuna de opinión de Renzo Nuzzachi, Head of Intermediaries Argentina y Uruguay & Product Srategist de Compass.