Legal & General Investment Management endurece su compromiso climático y amplía las sanciones a las empresas que incumplen los objetivos mínimos

| Por Lorena Delgado | 0 Comentarios

Legal & General Investment Management (LGIM) ha ampliado este año el alcance del Compromiso de Impacto Climático, responsabilizando a más empresas que nunca mediante sanciones de voto e inversión. Un paso que la firma da, a medida que se estrecha el margen para limitar el calentamiento global a 1,5 grados. Animar a las empresas a abordar el cambio climático y la transición hacia emisiones netas de carbono cero es uno de los propósitos que se marca LGIM es uno de los puntos que se abordan en la séptima edición del Compromiso de Impacto Climático.

En la actualidad, LGIM evalúa a más de 5.000 empresas de 20 sectores críticos para el clima, lo que supone un avance significativo con respecto a las cerca de 1.000 empresas de 15 sectores incluidas en el Compromiso de Impacto Climático del año pasado. Como resultado de este enfoque ampliado, LGIM ha identificado 299 empresas a través de su análisis cuantitativo que reúnen las condiciones para ser sancionadas en la junta general de accionistas por no cumplir sus normas mínimas para abordar el riesgo climático.

Además de su evaluación cuantitativa, la gestora ha llevado a cabo contactos más específicos y directos con 105 empresas «impulsoras del cambio», lo que supone un aumento del 75% respecto a las 60 empresas identificadas en 2021. Estas empresas se eligen por su tamaño y su potencial para impulsar la acción por el clima en sus sectores. El compromiso suele ser anual, ya que LGIM fomenta el cambio, con consecuencias que incluyen sanciones de voto y, para los fondos aplicables, desinversiones.

LGIM aplicará sanciones de voto contra 43 de estas empresas, incluidas las que figuran en la lista de desinversión; un total de 12. Estas empresas son AIG, China Construction Bank, China Resources Cement, Exxon Mobil, Hormel, Industrial Commercial Bank of China, Invitation Homes, KEPCO, Loblaw, MetLife, PPL y Sysco.

De igual modo, la gestora también ha anunciado otras dos desinversiones en empresas que incumplen sus normas sobre el clima –Air China y COSCO Shipping Holdings-, con lo que el número total de empresas incluidas en la lista de desinversiones de LGIM asciende a 14.

La empresa China Mengniu Dairy se ha reincorporado al grupo, tras un compromiso directo, a través de la publicación de una política de deforestación, donde se ha comprometido a la neutralidad de carbono para 2050 y ha cumplido las líneas rojas de LGIM.

En relación con el Compromiso de Impacto Climático de este año, Michael Marks, director de gestión de inversiones de Legal & General Investment Management, declaró que a medida que se estrecha la ventana para lograr un resultado de 1,5C en 2050, «la necesidad de una mayor acción por parte de las empresas es cada vez más urgente». En este punto, reseñó que «las empresas que actúan con demasiada lentitud están contribuyendo al riesgo sistémico» y exhortó a que los inversores «desempeñen su papel, ampliando y profundizando el alcance de su compromiso climático, y animando a las empresas a ampliar sus ambiciones y reducir las emisiones en el mundo real», para concluir que «esto es lo que está haciendo LGIM».

«Desde la lucha contra los grupos de presión climáticos hasta la incorporación del riesgo para la biodiversidad, nuestras expectativas respecto a las empresas son cada vez mayores: un progreso insuficiente representa un reto sistémico que seguiremos desafiando a través de las herramientas a nuestra disposición, incluidas la desinversión y las sanciones de voto», sentencia Marks.

Michelle Scrimgeour, consejera delegada de Legal & General Investment Management, se refirió a la necesidad de abordar con urgencia el cambio climático, ya que «nunca ha habido un momento más importante para abordar el reto del cambio climático, que define a toda una generación. Y, sin embargo, tras un año de agitación geopolítica y económica, los esfuerzos mundiales para impulsar la transición energética están flaqueando. Creemos que los responsables políticos, los inversores y los líderes de la industria deben utilizar todas las herramientas legítimas a su alcance para mitigar el riesgo sistémico que plantea el cambio climático. Todos los componentes de la economía mundial deben adaptarse».

Scrimgeour añadió que «como inversor responsable, nos corresponde señalar claramente a las empresas en las que invertimos las medidas que esperamos que adopten para mejorar las normas del mercado. Iniciativas como nuestro Compromiso desempeñan un papel clave en esta actividad y demuestran cómo pretendemos cumplir nuestro propósito: crear un futuro mejor a través de la inversión responsable. En esta coyuntura crítica, es imperativo que todos demos un paso adelante. El cambio aún es posible si actuamos ahora. El mundo tiene los medios; sólo hace falta voluntad».

El compromiso se amplía para incorporar el riesgo para la biodiversidad y la actividad de los grupos de presión climáticos

Además de ampliar la escala de su compromiso, LGIM ha incrementado las expectativas que lo sustentan, centrándose más en el vínculo entre la biodiversidad y las estrategias de balance cero, así como en las actividades de presión sobre el clima.

Las expectativas de LGIM para las empresas «dial-mover» incluyen ahora el establecimiento de objetivos completos y certificados de emisiones netas cero, así como que cada empresa revele si la remuneración de sus ejecutivos está alineada con los objetivos de emisión a corto y/o medio plazo de la empresa. Además, las empresas deben comunicar las medidas e inversiones incluidas en su plan para alcanzar un balance neto nulo y para cumplir con el requisito del entorno político del Acuerdo de París, LGIM ha establecido una «línea roja» para todos los sectores sobre la divulgación de las actividades de los grupos de presión climáticos, incluida la pertenencia a asociaciones comerciales, y explicando qué medidas tomará si la estrategia de la empresa no está alineada con un escenario de 1,5°C.

LGIM subraya la importancia de luchar contra la pérdida de biodiversidad y naturaleza, y de integrar las implicaciones sociales, a la hora de conseguir un camino creíble hacia el cero neto En los sectores con un vínculo claro entre biodiversidad y estrategias de balance cero, las empresas deben evaluar sus impactos y dependencias con vistas a gestionar el riesgo, así como a mitigar y revertir los impactos negativos. Del mismo modo, para sectores en los que la transición podría tener implicaciones sociales directas, LGIM espera que las estrategias de descarbonización de las empresas incorporen una perspectiva de «transición justa».

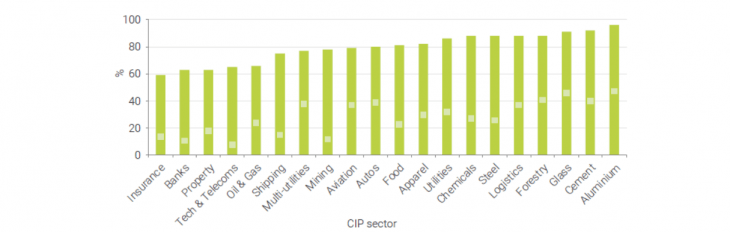

A pesar de los beneficios récord del petróleo y el gas, más de un tercio de las empresas del sector no cumplieron las normas mínimas y la mayoría no tenían objetivos de emisiones suficientemente ambiciosos.

Los sectores bancario, de seguros e inmobiliario también han sido señalados como rezagados a la hora de fijar y cumplir ambiciosos objetivos de reducción a cero. LGIM señala que estas industrias tienen el poder de liderar la reasignación de capital y desvincular el crecimiento económico de las emisiones de carbono.

% de empresas con normas mínimas por sector y las que tienen objetivos ambiciosos de emisiones de GEI

Se amplía la lista de sectores «críticos para el clima»

El número de sectores «críticos para el clima» ha aumentado de 15 a 20, incluyendo ahora la silvicultura y el papel y la pasta de papel, el aluminio, el vidrio, la logística y los servicios múltiples. En consecuencia, estas empresas deberán cumplir normas más estrictas y adoptar medidas más urgentes. No obstante, LGIM señala que algunos de estos sectores recientemente incluidos, como el aluminio, el vidrio y la silvicultura, van a la cabeza en cuanto a la escala de su ambición y el cumplimiento de las normas mínimas de LGIM.

Europa y el Reino Unido, a la cabeza en objetivos climáticos, con mejoras en Asia

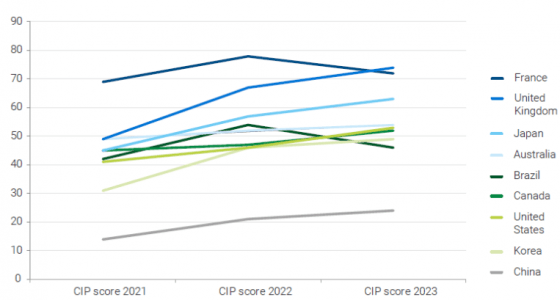

Aunque el Reino Unido y Francia siguen a la cabeza, las empresas coreanas y chinas son las que han experimentado las mejoras más significativas. Japón también experimentó una notable mejora entre 2021 y 2023. Por su parte, EE.UU. ha mejorado su puntuación media año tras año. Sin embargo, el progreso sigue siendo uno de los más lentos en comparación con otras geografías.

Calificaciones medias históricas del PIC en países seleccionados (2021-2023)

LGIM ha seguido registrando tasas de respuesta positivas a sus compromisos directos globales, con una tasa de respuesta del 80% este año por parte de sus empresas de marcación, frente al 78% en 2022.

Las empresas de los mercados emergentes (incluidos China, India y Malasia) fueron menos receptivas a la petición de LGIM de comprometerse en cuestiones climáticas. De las 21 empresas que no respondieron, 13 (62%) pertenecían a mercados emergentes. Cuando las empresas no responden a las peticiones de compromiso, la firma evalúa su rendimiento utilizando la información pública de la empresa y fuentes externas.