Riesgo de duración: si no es ahora, ¿cuándo?

| Por Guadalupe Barriviera | 0 Comentarios

La duración es una medida de cuán sensible es el valor de un bono (o una cartera) a los cambios en los rendimientos. Si los rendimientos caen (si todo permanece igual), un bono con una duración más alta debería experimentar un rendimiento total más alto que un bono con una duración más corta. Del mismo modo, deberían caer más en valor en términos porcentuales cuando aumentan los rendimientos.

Una peculiaridad cruel de los activos de renta fija es que cuanto más caros se vuelven (cuanto menor es el rendimiento), más riesgosos se vuelven, ya que su riesgo de duración aumenta. Esto creó los ingredientes para la tormenta pospandémica perfecta que golpeó al mercado de bonos, provocando que tuviera uno de sus peores años registrados en el 2022.

Sin embargo, nada dura para siempre. Han surgido varios factores que favorecen la toma de riesgos. Entonces, la pregunta para los inversores es: si no es ahora, ¿cuándo?

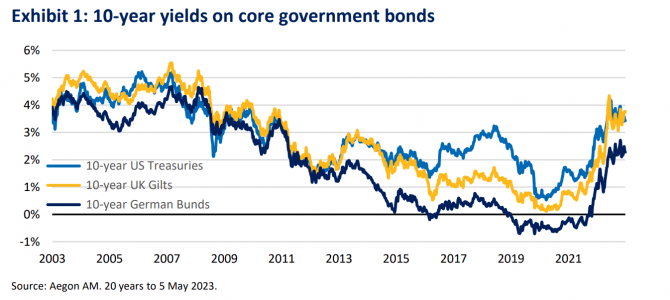

Como se muestra en el Gráfico 1, los mercados de bonos del gobierno han experimentado una revalorización extrema desde sus mínimos de rendimiento de 2020. Desde entonces, los rendimientos de los bonos del Tesoro de Estados Unidos han subido alrededor de 350 pb durante el mismo período. Esta revisión de precios fue necesaria para reflejar el contexto macroeconómico de la época, y en muchos mercados llevó los rendimientos a sus niveles más altos desde la crisis financiera.

La oportunidad de comprar activos «libres de riesgo» con rendimientos de alrededor del 4% no deben pasarse por alto, especialmente después de años en los que los inversores se vieron obligados a asumir cada vez más riesgos para lograr algún tipo de rendimiento o ingresos. Como piedra angular clave para cualquier decisión de inversión, las valoraciones del mercado de bonos del gobierno vuelven a ser convincentes, creando una base sólida para los rendimientos totales futuros.

Otro respaldo para la mejora de las valoraciones es que la duración puede volver a actuar como una cobertura de aversión al riesgo. Con un punto de partida más alto que en los últimos años, los rendimientos ahora tienen espacio para caer en una situación de vuelo hacia la calidad. Vimos esto cuando surgieron las tensiones bancarias regionales de EE. UU. en marzo, y luego nuevamente cuando First Republic fracasó a principios de mayo. Con la duración actuando nuevamente como un factor estabilizador, esto se suma a su atractivo en un momento de incertidumbre macroeconómica.

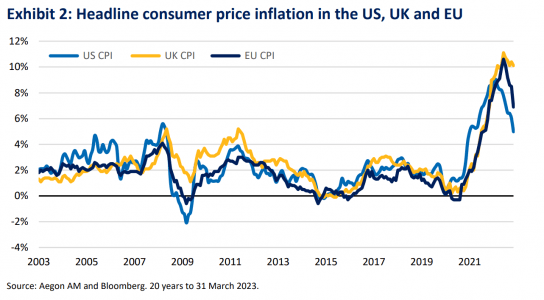

El estímulo fiscal y monetario sin precedentes en respuesta a la crisis del Covid-19 impulsó la liquidación inicial de bonos del gobierno. Siguió un salto en los precios de las materias primas en 2022, en el que la inflación alcanzó máximos multigeneracionales, y los bancos centrales aumentaron agresivamente las tasas de interés en respuesta.

Ahora estamos viendo esto al revés. Después de alcanzar su punto máximo en el verano de 2022, la inflación de precios al consumidor (IPC) de EE. UU. ha caído constantemente de más del 9% a menos del 5%. Como muestra el Gráfico 2, la inflación general tanto en el Reino Unido como en Europa alcanzó su punto máximo en octubre de 2022, y los precios en Europa ya estaban cayendo considerablemente. En el Reino Unido, esperamos que las caídas más modestas hasta ahora den paso a caídas más pronunciadas en los próximos meses.

Por el lado del crecimiento, el panorama es similar. La actividad económica se está desacelerando, con indicadores prospectivos y datos de encuestas que destacan que los riesgos están sesgados a la baja en torno a la visión consensuada de una «desaceleración controlada». Se han destacado algunas publicaciones de datos recientes:

• El PIB alemán cayó en territorio negativo en el primer trimestre, junto con un colapso en los préstamos europeos.

• La fuerte caída de las hipotecas en el Reino Unido, con préstamos netos cayendo a cero en marzo.

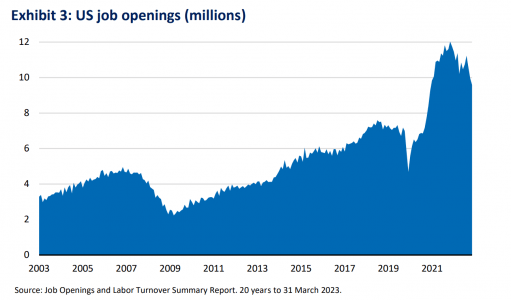

• Aparecen grietas en el mercado laboral de Estados Unidos, con el aumento de las solicitudes semanales de desempleo y la caída de las vacantes, según lo medido por el informe JOLTS.

Nada de esto es consistente con la necesidad de que los rendimientos de los bonos del gobierno sean más altos. En cambio, respalda cada vez más el caso de que los rendimientos sean más bajos.

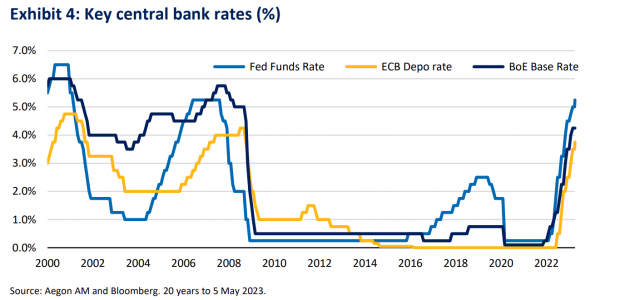

La caída de la inflación, los datos prospectivos más débiles y las tensiones en el sistema financiero apuntan a que las tasas de los bancos centrales no necesitan subir mucho más. Creemos que ahora estamos entrando en el juego final del ciclo de alzas de precios de los principales bancos centrales. Después de casi 18 meses de aumentos de tasas globales iniciados por el Banco de Inglaterra, el impacto retardado del endurecimiento monetario ahora comienza a notarse: los argumentos en contra de los aumentos y a favor de una «pausa» están creciendo.

Para los inversores en bonos con cualquier riesgo de duración, este es un desarrollo crucial. Los bancos centrales que alcanzan su tasa terminal ayudan a poner un techo a los rendimientos, lo que reduce el riesgo a la baja de la tenencia de los bonos. El debate sobre si favorece a una postura de duración corta o larga se ha vuelto más claro, con una mayor convicción ahora sobre la necesidad de un riesgo de tasa de interés adicional.

Luego, el enfoque cambiará a cuánto tiempo los bancos centrales pueden mantener las tasas en suspenso. Dadas las perspectivas macroeconómicas actuales, el balance de riesgos estaría sesgado a que las tasas de interés se reduzcan en lugar de aumentarlas después de una pausa. Nuevamente, esto apoyaría el riesgo de duración.

Después de las consecuencias de la gran revisión de precios de 2021-22, los inversores ya no necesitan temer el riesgo de duración. Con el riesgo de rendimientos más altos ahora muy disminuido, reemplazado por el potencial de rendimientos más bajos, y los bonos del gobierno actuando más como una cobertura de «riesgo libre» nuevamente, los beneficios para los inversores de aceptar el riesgo de duración dentro de sus asignaciones de renta fija son claros.

Por supuesto, nada nunca se mueve en línea recta. La necesidad de gestionar activamente la duración seguirá siendo clave, tanto en términos de nivel general de riesgo como de qué mercados obtener nuestra duración. Pero nuestro punto de partida es mantener más en lugar de menos riesgo de duración.

Tribuna de opinión de Colin Finlayson, Gerente de Inversiones en Renta Fija de Aegon Asset Management.