¿Se mantendrá la tendencia alcista de las grandes tecnológicas?

| Por Guadalupe Barriviera | 0 Comentarios

Las grandes tecnológicas están de vuelta. Muchas de las compañías que lideraron el último gran mercado alcista (Alphabet, Apple, Microsoft, Meta y Nvidia entre ellas) están protagonizando este año una incipiente recuperación.

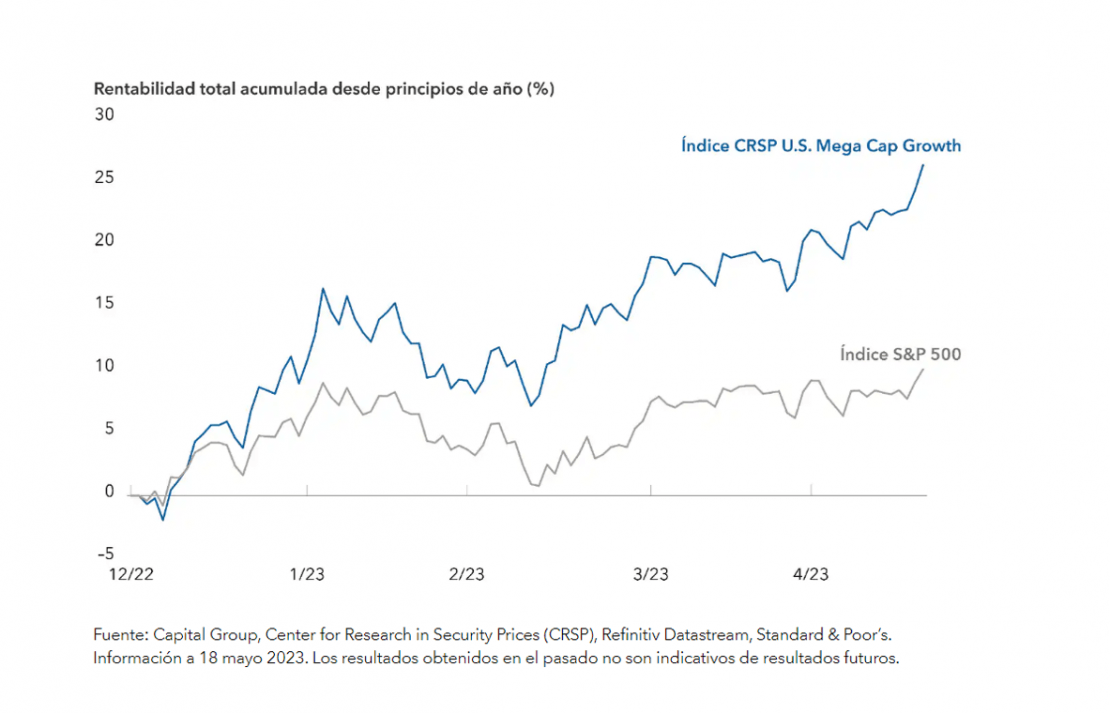

Aún no está claro si esta tendencia va a continuar, pero el índice CRSP US Mega Cap Growth, con una fuerte presencia de compañías tecnológicas, ha subido más del 26% en lo que llevamos de año (hasta el 18 de mayo), casi el triple que el índice S&P.

¿Qué es lo que está impulsando este fuerte repunte del mercado? Esta pregunta está abierta a la interpretación.

«Una parte de la explicación podría estar en que se trata del área del mercado que más cayó en 2022, por lo que estamos ante un efecto rebote«, afirma el gestor de renta variable de Capital Group, Mark Casey. «El castigo que sufrieron algunas de estas compañías fue superior al que merecían, ya que hubo sectores enteros que cayeron en desgracia y la venta generalizada llegó a ser, en ocasiones, indiscriminada».

Las grandes tecnológicas han registrado este año una fuerte recuperación

Tal y como señala Casey, el cambio que han registrado las perspectivas de tasas de interés también está favoreciendo a estas compañías, ya que la Reserva Federal de Estados Unidos ha indicado que podría no subirlas tanto como se esperaba en un principio. Este anuncio ha impulsado a los activos de larga duración, incluidas muchas compañías tecnológicas, ya que los inversores están evaluando las perspectivas a largo plazo de las empresas y basando sus previsiones, en parte, en las expectativas de tasas a largo plazo.

Otro factor que está avivando el interés de los inversores por el sector tecnológico es el auge de los sistemas de inteligencia artificial, como el popular ChatGPT. Hace unos meses, ChatGPT, propiedad de Microsoft y OpenAI, se convirtió en la aplicación de más rápido crecimiento de la historia.

«Más allá de todo esto, tenemos que considerar estas compañías una a una», añade Casey. «Muchas de ellas están recortando costos. Los márgenes de beneficios están mejorando. En algunos casos, los objetivos estratégicos están cambiando. Por lo tanto, la pregunta fundamental es: ¿serán capaces de recuperar su éxito?».

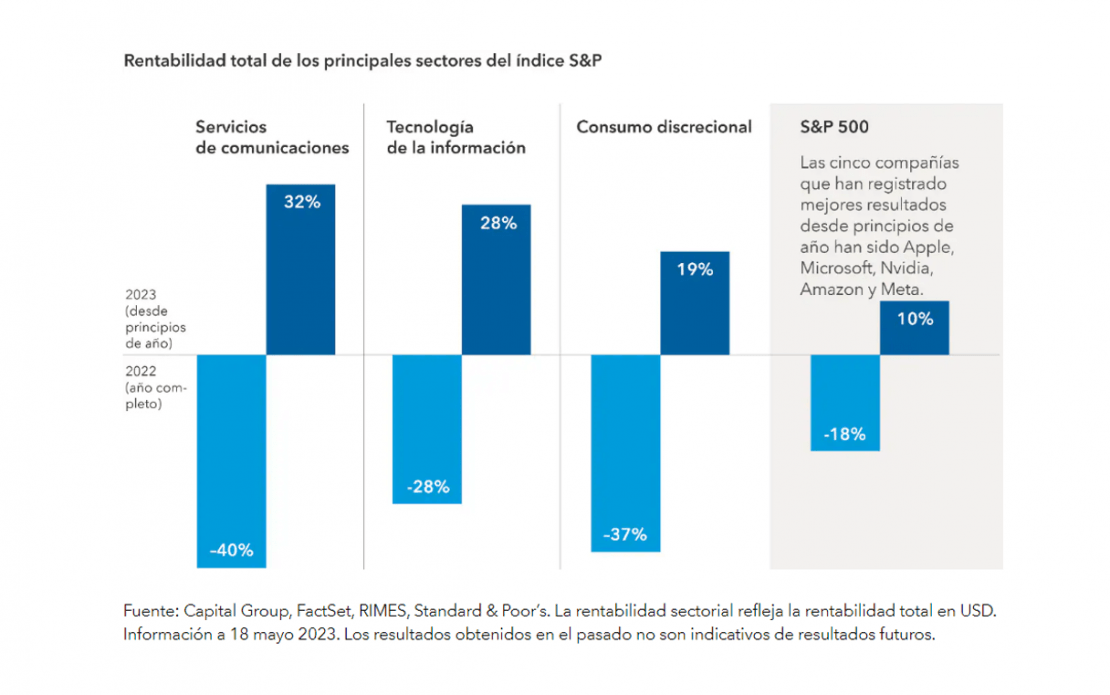

Las compañías líderes este año son las que más cayeron el año pasado

Las compañías tecnológicas superan un trimestre complicado

Los últimos datos de beneficios empresariales han permitido apreciar el cambio de tendencia del sector tecnológico. A pesar de la preocupación por una posible recesión mundial, los gigantes tecnológicos han logrado apartarse del ruido y centrarse en un crecimiento rentable, y no en un crecimiento a cualquier precio. Sin embargo, los beneficios de las compañías del índice S&P 500 cayeron un 2% durante el primer trimestre.

Las cifras de beneficios trimestrales publicadas por Apple el pasado 4 de mayo superaron las expectativas de consenso por un amplio margen, impulsadas principalmente por las ventas de iPhones. En un complicado contexto macroeconómico, los ingresos procedentes de la venta de iPhones subieron un 1,5% en términos interanuales, lo que llevó a la cotización de Apple a alcanzar su nivel más alto en más de un año. La compañía también puso en marcha ciertas medidas para recortar costos, como la congelación de la contratación en algunas divisiones, la reducción del presupuesto para viajes y el retraso en el lanzamiento de nuevos productos.

La cotización de Microsoft también subió con fuerza después de que el gigante del software anunciara un crecimiento de los ingresos superior al esperado, impulsado por la ganancia del 31% de Azure, su división de computación en la nube. Además, la compañía ha eliminado 10.000 puestos de trabajo en una ronda reciente de reducción de costos, lo que representa en torno al 5% de su plantilla.

Nvidia registró un fuerte descenso de sus beneficios trimestrales, pero su cotización se disparó gracias a la previsión del fabricante de chips de un rápido aumento de la demanda de chips relacionados con la inteligencia artificial. La compañía es el principal proveedor mundial de chips gráficos especializados para aplicaciones de inteligencia artificial como ChatGPT. Además, la empresa hizo también grandes avances durante el pasado año para reducir sus costes de fabricación.

Por lo tanto, no es de extrañar que estas tres compañías tecnológicas hayan sido las que han contribuido en mayor medida a la subida registrada por el índice S&P 500 en lo que va de año, hasta el 18 de mayo. De hecho, la ponderación conjunta de Apple y Microsoft representa el 13,3% del índice, el nivel más alto de la historia.

Enfoque en los beneficios y la eficiencia

El nuevo auge de las grandes tecnológicas es un tema de inversión que interesa especialmente al analista de inversión en renta variable de Capital Group, Martin Jacobs.

«En la actualidad, son varias las compañías de megacapitalización de los sectores tecnológico y de medios de comunicación que resultan interesantes, y por razones diferentes», explica. «Es cierto que registraron fuertes caídas el año pasado, así que sus valoraciones actuales son más razonables. Pero muchas de ellas también tuvieron que recalibrar sus objetivos de crecimiento, lo que les llevó a tomar medidas para operar de una forma más reflexiva y eficiente«.

Meta Platforms, antes Facebook, es un buen ejemplo. El gigante de las redes sociales llevó a cabo tres rondas de despidos en los últimos meses y renovó su negocio de publicidad digital con herramientas de inteligencia artificial diseñadas para mejorar sus sistemas de segmentación de anuncios. Estas y otras medidas agresivas contribuyeron a que la compañía aumentara en un 3% sus ingresos interanuales (al 26 de abril), poniendo fin a una racha de pérdidas de tres trimestres consecutivos.

Netflix es otro ejemplo de esta nueva tendencia de control de costos. En los últimos meses, la compañía de streaming ha adoptado varias medidas para aumentar su eficiencia, como la incorporación de un nuevo servicio con publicidad, la adopción de medidas drásticas contra el uso compartido de contraseñas y la eliminación prevista de su negocio de alquiler de DVD.

¿Continuará el repunte del sector tecnológico?

Tal y como afirma la gestora de cartera de valores de Capital Group, Cheryl Frank, aunque es posible que la rentabilidad de algunas compañías tecnológicas esté aumentando, preocupa el hecho de que no se aprecie un sólido crecimiento de los ingresos.

«Los márgenes de beneficios están superando las expectativas, ya que las compañías han comenzado a aplicar de repente una mayor disciplina de costos», explica Frank. «Los inversores favorecen a aquellas compañías que están ahorrando para aumentar su rentabilidad, ya que consideran que se trata de una buena estrategia en un entorno de tasas de interés elevadas. Pero la cotización no está subiendo porque se esté registrando un fuerte crecimiento orgánico de las ventas».

La gestora muestra su preocupación por las valoraciones del sector tecnológico, que siguen siendo elevadas en términos históricos. Además, el contexto económico podría deteriorarse en los próximos meses si Estados Unidos acabara entrando en recesión o si se agravara el conflicto sobre el techo de la deuda en el país y se produjera una situación de impago.

«Para que este repunte resulte sostenible, necesitamos un aterrizaje suave», afirma Frank.

Consecuencias para la inversión: nuevas oportunidades

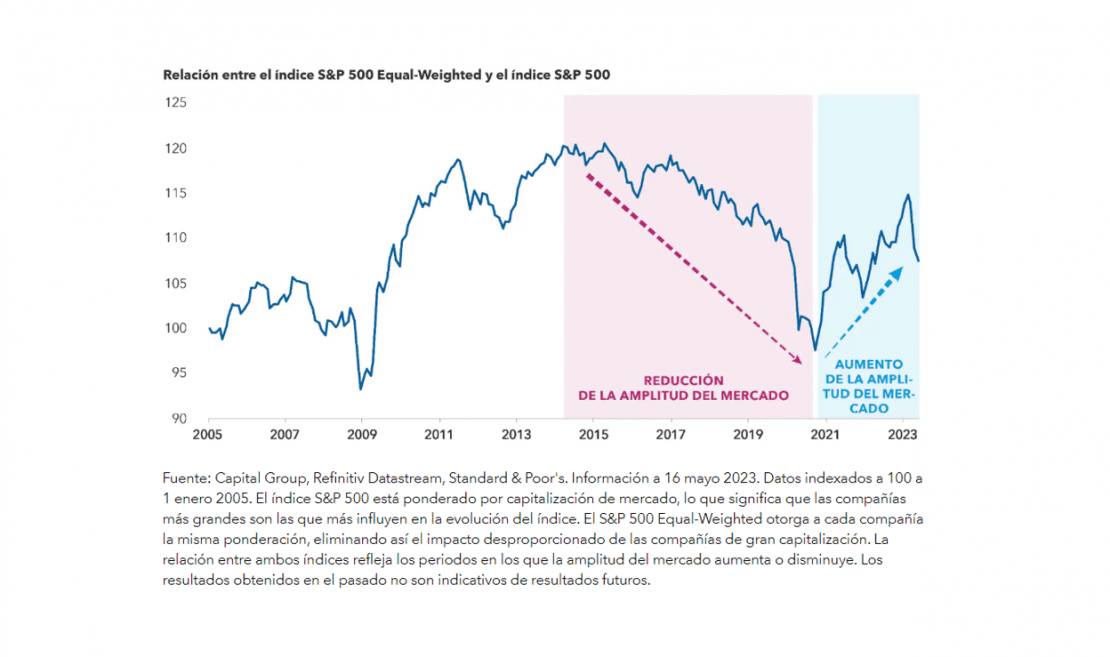

Independientemente de que la tendencia alcista de las grandes tecnológicas continúe o acabe desvaneciéndose, no cabe duda de que este movimiento forma parte de una tendencia mayor de aparición de nuevas oportunidades desde el inicio del mercado bajista a principios de 2022. Las grandes tecnológicas estadounidenses son las que están liderando ahora el repunte del mercado, pero no son las únicas que participan en él, tal y como ocurría durante gran parte de la década anterior.

Durante el último año y medio, ante el aumento de la inflación y la subida posterior de las tasas de interés, otros sectores y regiones han comenzado a despuntar. Entre ellos, destacan los sectores de la energía, la sanidad y la industria, así como la renta variable europea, que supera a la estadounidense por primera vez en varios años. En los últimos 18 meses, las compañías de dividendos y con orientación de valor han superado en varias ocasiones a las de crecimiento.

Las oportunidades de inversión han aumentado de forma notable

Según el gestor de renta variable de Capital Group, Martin Romo, se trata de una buena noticia para los inversores activos.

«Hemos pasado de un mercado en el que había que elegir entre valor o crecimiento, a uno más equilibrado», explica Romo. «Ya no avanzamos en una única dirección. Ahora las oportunidades abarcan compañías estadounidenses y no estadounidenses, con orientación de valor y de crecimiento, del sector tecnológico y del industrial«.

«Vivimos en un mundo en el que podemos encontrar oportunidades cíclicas y a largo plazo», añade. «Para aquellos inversores que están dispuestos a hacer sus deberes, se trata de un entorno mucho más propicio e interesante».