Cuáles son las posibilidades de convertirse en multimillonario, según el estado americano de nacimiento

| Por Paula Asuar | 0 Comentarios

A pesar de los tiempos difíciles que atraviesa, Estados Unidos sigue siendo el país con mayor número de multimillonarios del mundo. Según Forbes, ya hay más de 60 nuevas incorporaciones a su lista de multimillonarios de 2023, dos de los cuales son LeBron James y Tiger Woods.

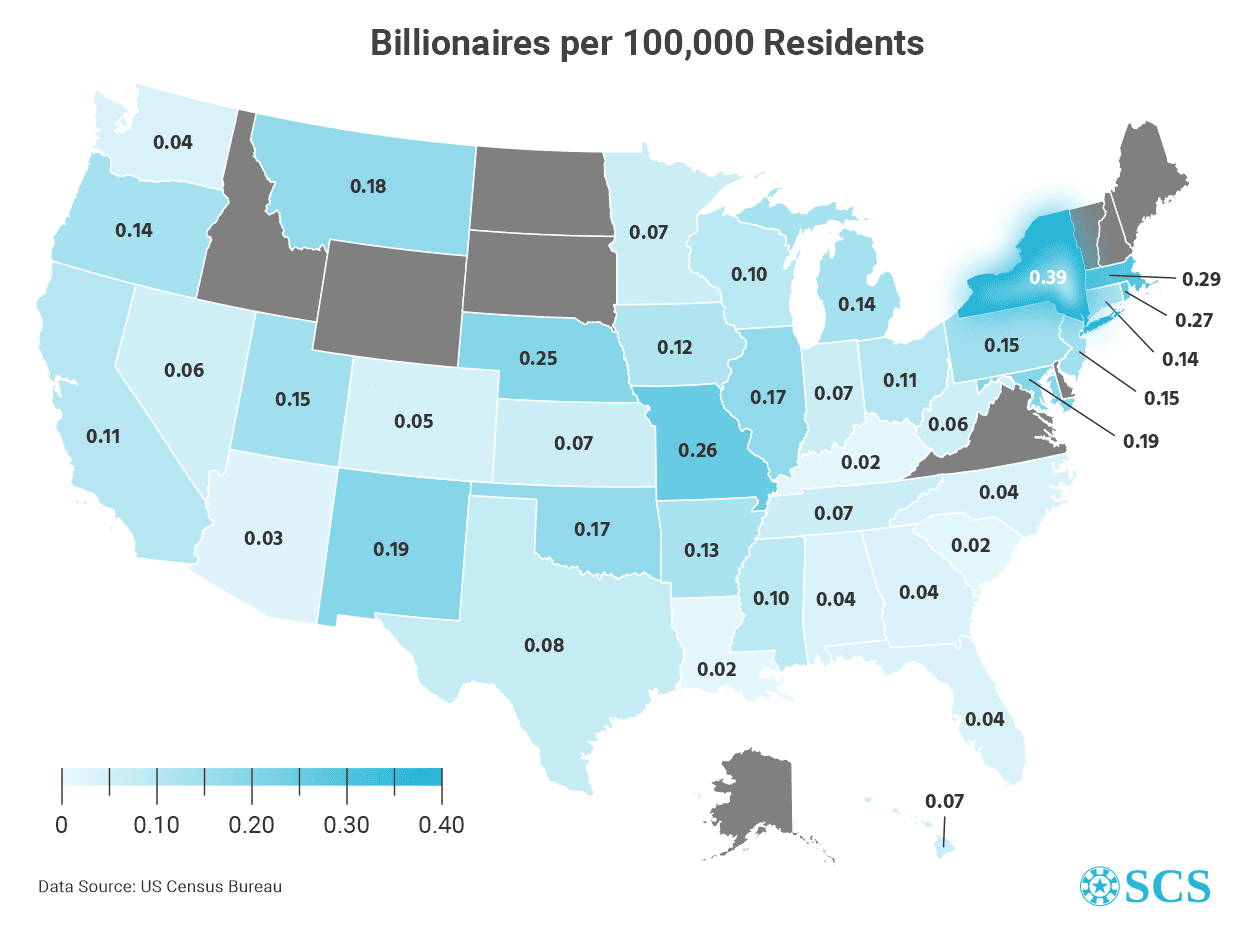

La continua superioridad de Estados Unidos llevó al equipo de SuperCasinoSites a analizar el asunto desde un ángulo distinto: los lugares de nacimiento de las personas más ricas. Resulta que tus posibilidades de convertirte en multimillonario son mayores si has nacido en Nueva York, ya que, según nuestro estudio, es el estado con el mayor índice de multimillonarios per cápita.

El presente informe presenta la distribución geográfica de todos los multimillonarios, nacidos en Estados Unidos, y «hechos a sí mismos».

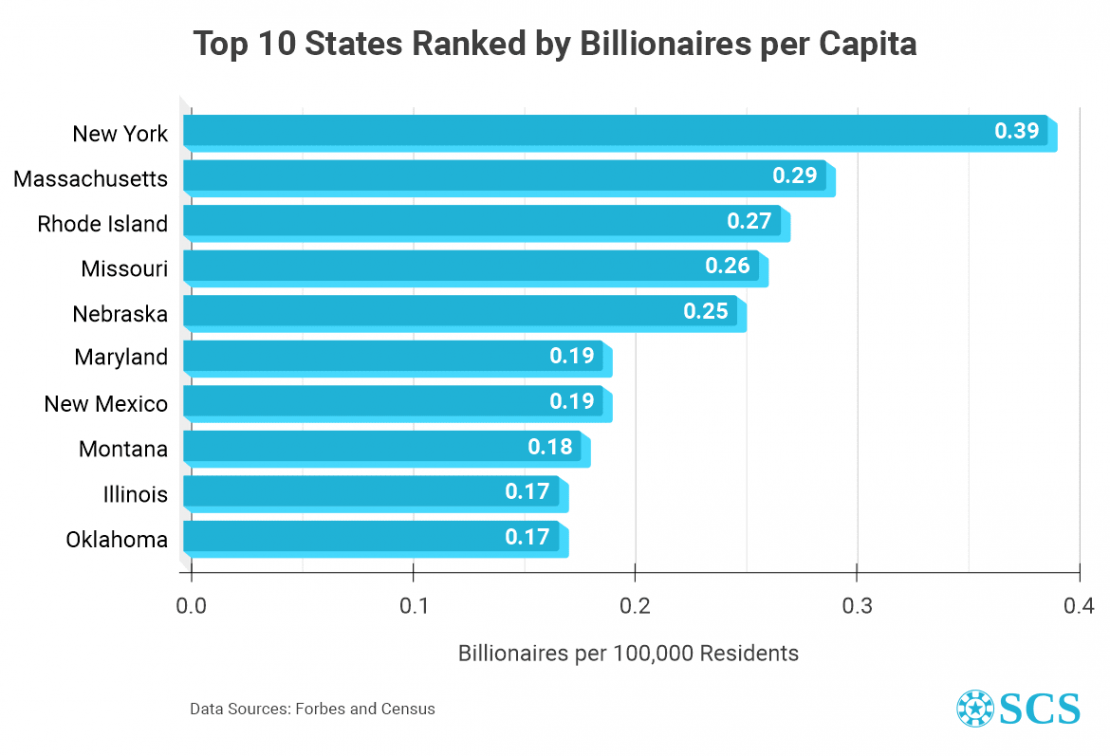

Los 10 estados con mayor índice de multimillonarios per cápita

Aunque las cifras absolutas son más fáciles de comprender, es la proporción entre multimillonarios y ciudadanos locales lo que representa con mayor precisión el mérito de un lugar concreto. Sin embargo, esto no tiene nada que ver con Nueva York, ya que es líder tanto en número de multimillonarios nacidos allí (76) como en su ratio per cápita (0,39 por cada 100.000 individuos). Algunos de los ricos originarios del estado de Nueva York son Mark Zuckerberg, Larry Ellison, Ralph Lauren y Jay-Z.

Parece que la Costa Este es una región especialmente productiva, ya que en ella se encuentran los tres estados con mayor índice de multimillonarios per cápita. A Nueva York le sigue Massachusetts, que según Forbes y otras fuentes es el estado natal de 20 multimillonarios. Dado que su población es de casi 7 millones de personas, la proporción de multimillonarios per cápita asciende a 0,29 por cada 100.000 residentes.

Sólo tres de los actuales multimillonarios estadounidenses nacieron en Rhode Island: Jay Paul (4.000 millones de dólares), Brad Jacobs (3.800 millones) y Jonathan Nelson (3.100 millones). La población del estado apenas supera el millón de habitantes, por lo que la proporción se calculó en 0,27 por cada 100.000 individuos.

«Missouri y Nebraska ocupan los puestos cuarto y quinto de nuestra selección, con ratios de multimillonarios per cápita casi idénticos, de 0,26 y 0,25 por cada 100.000 residentes estatales. Sin embargo, al igual que Rhode Island, Nebraska es el estado natal de sólo dos multimillonarios. Uno de ellos, Warren Buffett, es la tercera persona más rica de EE.UU. Su patrimonio neto a 18 de julio de 2023 es de 106.000 millones de dólares», comenta el estudio.

Los estados que ocupan del sexto al décimo puesto del ranking son Maryland, Nuevo México, Montana, Illinois y Oklahoma. Sus ratios de multimillonarios per cápita se sitúan entre 0,19 y 0,17 multimillonarios por cada 100.000 ciudadanos. Albuquerque, Nuevo México, es donde nació Jeff Bezos, el estadounidense más rico. A fecha de julio de 2023, su patrimonio neto se estima en 114.000 millones de dólares.

Las cinco localidades estadounidenses más pequeñas donde nació un multimillonario

Nueva York, con 8.335.897 residentes según el último censo oficial (julio de 2022), es el área metropolitana más grande de EE.UU. Lógicamente, la ciudad es el lugar de nacimiento del mayor número de multimillonarios del país (54), con Jeff Yass (28.500 millones de dólares), Ray Dalio (19.100 millones) e Israel Englander (11.300 millones) por nombrar sólo algunos.

Sin embargo, el estudio demuestra que no es en absoluto obligatorio nacer en una gran ciudad para tener posibilidades de convertirse en multimillonario. Un buen ejemplo es Clarks (Nebraska), con 344 residentes y donde nació Evan Williams. Aunque abandonó los estudios en la Universidad de Nebraska, consiguió fundar las empresas Blogger, Twitter y Medium y actualmente tiene un patrimonio neto estimado en 1.800 millones de dólares. En cuanto a Clarks, su ratio de multimillonarios per cápita es de 290,7 (sobre una base de 100.000 individuos).

La población de Nebraska no es la única pequeña localidad estadounidense que ha dado a luz a un multimillonario. Comfrey (Minnesota) y Nebraska (Ohio) están un poco más pobladas, con 392 y 399 residentes, respectivamente. Comfrey es el lugar de nacimiento de Glen Taylor (2.600 millones de dólares), mientras que Clayton Mathile (2.300 millones de dólares) nació en Portage.

La cuarta y quinta localidades estadounidenses más pequeñas donde nació un multimillonario son Marshall (Arkansas) y Marks (Mississippi). Con una población de 1.328 y 1.444 personas, respectivamente, cada una es el lugar de nacimiento de un multimillonario, lo que eleva la proporción de multimillonarios per cápita a 75,3 y 69,25 por cada 100.000 residentes.

Metodología

Forbes (historia de vida y patrimonio neto actual) y la Oficina del Censo de EE.UU. (cifras de población) son las principales fuentes de datos utilizadas en este estudio. Han calculado los índices de multimillonarios citados basándose en 100.000 residentes, con las cifras de población actualizadas en el último censo oficial (julio de 2022).

Dado que el estudio se centra exclusivamente en los multimillonarios que se han hecho a sí mismos, no se han tenido en cuenta las personas ricas que deben su fortuna a una herencia, una decisión judicial o cualquier otra circunstancia ajena a su voluntad. Así, tras una cuidadosa criba, de los 724 multimillonarios estadounidenses que figuran en la clasificación de Forbes en tiempo real, quedaron 422 para nuestro análisis.