El riesgo de deflación, otra piedra en el camino para China

| Por Rocío Martínez | 0 Comentarios

Gestores y estrategas esperaban mucho de China al principio de año ante la salida del gigante asiático de los confinamientos por el COVID. Pero el último dato de IPC se suma a una larga lista de cifras decepcionantes para los expertos. Los precios bajaron en julio un al caer un 0,3% interanual, ante la debilidad de la demanda. Unos días antes se conoció que las exportaciones se desplomaron un 14,5%, más de lo previsto y al mayor ritmo en más de seis años. La deflación, por lo tanto, se suma como nuevo riesgo para China.

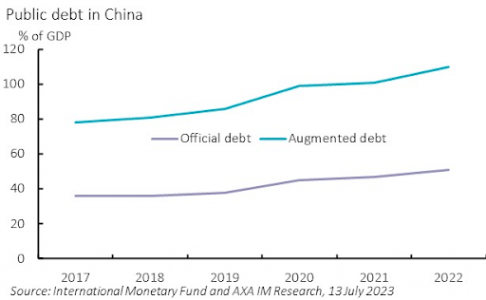

Steve Clayton, head of equity funds de Hargreaves Lansdown, recuerda que este fenómeno deflacionista es bien distinto al que ocurre en el resto de economías desarrolladas, donde persisten las presiones inflacionistas, aunque a un menor ritmo. «En China se está produciendo un descenso del coste real de los productos, tanto en las tiendas como en las fábricas. Esto es indicativo de una desaceleración significativa de la economía china, acosada por altos niveles de endeudamiento», explica el experto.

Clayton se pregunta si los problemas de China se extenderán por otras economías. Y cita como ejemplo de motivo de preocupación las dificultades financieras de Country Garden, «en su día el mayor promotor inmobiliario del país», tras haberse endeudado en los años de bonanza. «Si la caída de precios repercute en el coste de las exportaciones chinas, entonces la exportación más importante de China al resto del mundo podría convertirse en desinflación, por lo que muchos banqueros centrales estarían muy agradecidos en estos momentos».

Pero hay más expertos preocupados por la situación de China. Desde AXA Investment Managers, su economista jefe, Gilles Moëc pone el foco en la situación de los precios en el área Asia-Pacífico, para apuntar que China «corre cada vez más el riesgo de caer en una trampa deflacionista», teniendo en cuenta los últimos datos de IPC.

Moëc explica que China necesita estímulos económicos, «pero hasta ahora las autoridades han sido muy prudentes», por lo que el foco ahora está en los efectos de la reunión del Politburó que se celebró a finales de julio, después de que el recorte de 10 puntos básicos del principal tipo de interés oficial del Banco Popular de China en junio no fuera decisivo.

El Politburó se comprometió a realizar esfuerzos anticíclicos más enérgicos con el fin de impulsar la demanda interna y mejorar la confianza de los mercados a corto plazo, al tiempo que introdujo medidas estructurales para prevenir los riesgos a más largo plazo. Moëc admite que estimular directamente el consumo «no está exento de dificultades, ya que cualquier acción sobre los ingresos podría acabar siendo engullida por el sector inmobiliario». Unas consecuencias que las autoridades «por buenas razones» querrían evitar.

Bank of America admite su decepción por la lenta recuperación del mercado chino tras un fuerte repunte de la actividad en el primer trimestre. Creen que una demanda exterior más débil frenará aún más el crecimiento de las exportaciones frente a lo previsto al comienzo del ejercicio de 2023. Y esto se dejará notar en el crecimiento del resto del mundo, por ejemplo, la firma rebaja el PIB de la zona euro en 10 puntos básicos por este motivo.

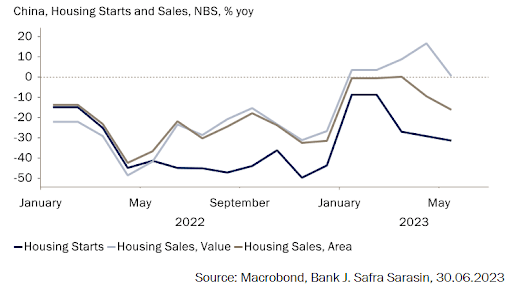

En J. Safra Sarasin Sustainable AM también hay inquietud. “La debilidad de la confianza de los inversores y los consumidores se ha apoderado del país, mientras persiste la inquietud en torno al sector inmobiliario. Tras el impulso de las ventas y la construcción de viviendas a principios de año, ambas han vuelto a debilitarse desde abril”, anota Mali Chivakul, economista de Mercados Emergentes de la firma.

Pese a todo hay resquicios para la esperanza. Jingjing Weng, directora de Estudios de Eastspring Shanghai, afirma que no hay que ser ni demasiado optimista ni pesimistas en exceso sobre las perspectivas de la economía china. Aunque no espera una recuperación en forma de V, tampoco ve factible que la economía entre en recesión.

“Dada la baja base del año pasado, es probable que la economía alcance el objetivo de crecimiento del PIB del 5% fijado por el Gobierno, por lo que es probable que las políticas de estímulo sean mesuradas y más selectivas», asegura la experta, que cita como ejemplo reciente de ello la reciente prórroga hasta 2027 de la política de exención fiscal para los vehículos de nuevas energías, «cuyo objetivo es promover la industria del vehículo eléctrico». A él se suma la ampliación del plazo para la amortización de los préstamos a promotores, «que pretende estabilizar el mercado inmobiliario». Weng no descarta que las políticas de estímulo podrían volverse más agresivas «si los responsables políticos consideran que están aumentando los riesgos sistémicos”.

Otros expertos ya miran de cara al largo plazo. Entre ellos, David Perrett, co director de Renta Variable de Asia-Pacífico en M&G Investments, que resalta los planes de futuro del Politburó encaminados a depender menos del sector inmobiliario, en una situación delicada en la actualidad. Además, Perret valora que semiconductores, China ya se está convirtiendo en líder del mercado mundial en numerosas tecnologías respetuosas con el medio ambiente. Además, el país «es ya el mayor productor de productos de energías renovables y el principal proveedor de vehículos eléctricos, un liderazgo que tendrá un impacto tangible en los mercados mundiales durante la próxima década. En el ámbito de la gestión digital de la cadena de suministro, «las empresas chinas ya están revolucionando varios mercados minoristas mundiales, incluido el sector de la moda rápida», asegura el experto.