WTW prevé una nueva era para la gestión activa de fondos ante la incertidumbre del mercado

| Por Lorena Delgado | 0 Comentarios

Después de una década de desplazamiento de los inversores hacia estrategias pasivas y tras un 2022 malo para la gestión activa de fondos, se abre una nueva etapa. Así lo indica WTW. La consultora prevé un cambio de escenario, motivado por la evolución en los últimos meses de las condiciones del mercado. La inflación y los tipos de interés podrían mantenerse de forma estructural en niveles más altos, unido a unos niveles probables de volatilidad en el mercado de renta variable más elevados durante más tiempo, podría cambiar el terreno de juego para la gestión activa de fondos.

Tal y como explica, Oriol Ramírez-Monsonis, director del área de Investments de WTW España, “desde 2022, las condiciones del mercado a largo plazo han ido evolucionando y, efectivamente, nos estarían llevando hacia una nueva etapa. En la medida en que los mercados se vuelven agitados e inestables puede ser el momento de confiar gestores activos especializados, aquellos que están más capacitados para detectar empresas que pueden hacerlo mejor en momentos de incertidumbre”.

Desde WTW señalan seis razones de peso que sustentarían este cambio de escenario, que permitiría a los gestores activos volver a ganar brillo:

1. La inflación y la ralentización de la economía crean ganadores y perdedores

El motor de los mercados bursátiles se desplazará hacia un flujo de noticias en torno a los beneficios empresariales, de manera que será necesario identificar y separar los valores que se enfrentan a amenazas relevantes de aquellos otros que tienen un futuro más prometedor. Dado que la elevada inflación y la ralentización de la economía afectarán a los beneficios de las empresas de diversa manera, es probable que se produzca una amplia gama de rentabilidades bursátiles. Los gestores activos de fondos son los más capacitados para encontrar las empresas que puedan sortear un entorno complicado analizando factores como su capacidad de fijación de precios, la consecución de beneficios y los márgenes de estos beneficios, o tener bajos niveles de endeudamiento.

2. Surgen nuevos “estilos de inversión”

Si en la década anterior las rentabilidades del mercado de renta variable estuvieron lideradas por un puñado de megaempresas tecnológicas, especialmente en Estados Unidos, esta tendencia podría estar a punto de invertirse. Los ganadores de entonces podrían enfrentarse ahora a ventas continuadas, y otras áreas del mercado que se habían estancado entonces, podrían tener un mejor desempeño en esta nueva etapa, por ejemplo, las acciones de «valor». Dado el nuevo orden del mercado, es probable que haya ganadores ocultos en este nicho, y un gestor activo de fondos es necesario para encontrarlos.

3. Descenso de beneficios en algunas empresas

Durante más de una década, la globalización, la baja inflación y el bajo precio del dinero estimularon los beneficios de algunas empresas. Sin embargo, ahora, a medida que el crecimiento económico se ralentiza y los costes aumentan, es probable que los beneficios desciendan, afectando a los precios de las acciones. En este marco, los profesionales experimentados en la gestión activa aportan un inestimable valor para localizar empresas que puedan mantener la rentabilidad.

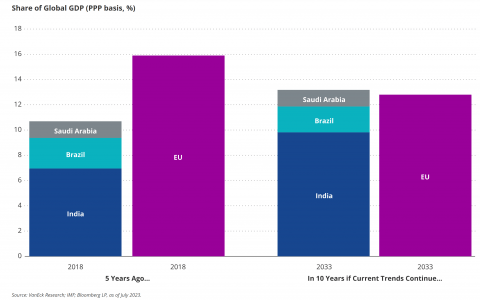

4. Estados Unidos pierde hegemonía

Estados Unidos está perdiendo la hegemonía que mantuvo durante ocho de los últimos diez años. Hoy, dado que la inflación está afectando a los países de diferentes maneras, es necesario un enfoque de inversión global, con asignadores de activos que puedan dirigir partes del efectivo de la cartera a diferentes mercados en función de cómo se vea afectada la economía. Esto no suele ocurrir con las estrategias globales de gestión pasiva.

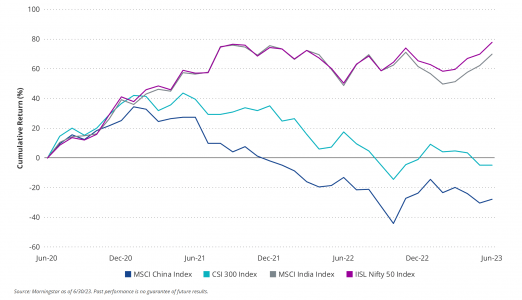

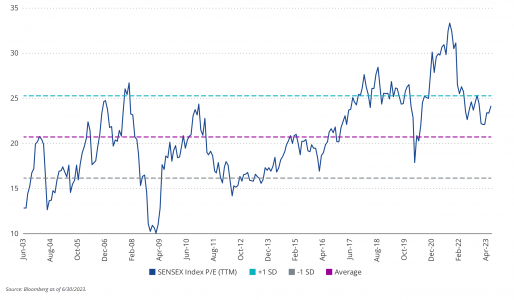

5. La volatilidad es el paraíso de los gestores de fondos de gestión activa

Las grandes diferencias en las valoraciones de las acciones actualmente permiten que los gestores activos de fondos puedan encontrar empresas “baratas” con posibilidades de obtener buenos resultados a largo plazo, al tiempo que evitan las que parecen sobrevaloradas y “caras”. Es más, en las dos ocasiones anteriores en las que las variaciones en las valoraciones de las acciones fueron tan amplias -la burbuja tecnológica en los albores del milenio y la crisis financiera mundial-, la gestión activa obtuvo buenos resultados.

6. Los obstáculos a las comisiones se reducen

Los fondos de gestión pasiva son baratos por diseño, y el impacto ha sido reducir las comisiones en todo el sector, incluidos los fondos de gestión activa. Como resultado, los gestores de fondos de gestión activa se ven obligados a superar menores obstáculos en cuanto a comisiones cuando comparan sus resultados con los del índice de referencia de sus fondos.

Desde 2022, la inflación y los tipos de interés más altos están cambiando el statu quo, y los mercados, son cada vez más complejos. En este escenario, “se antoja necesario encontrar gestores altamente experimentados que sean capaces de destacar y sacar valor de su gestión. En WTW creemos que llega una nueva etapa de buenos resultados para la gestión dinámica y activa, realizada por equipos especializados que estén vigilando continuamente el mercado y localizando las mejores opciones de inversión”, concluye el director.