El dólar tras un año de la victoria de Trump: historia de una depreciación

| Por Beatriz Zúñiga | 0 Comentarios

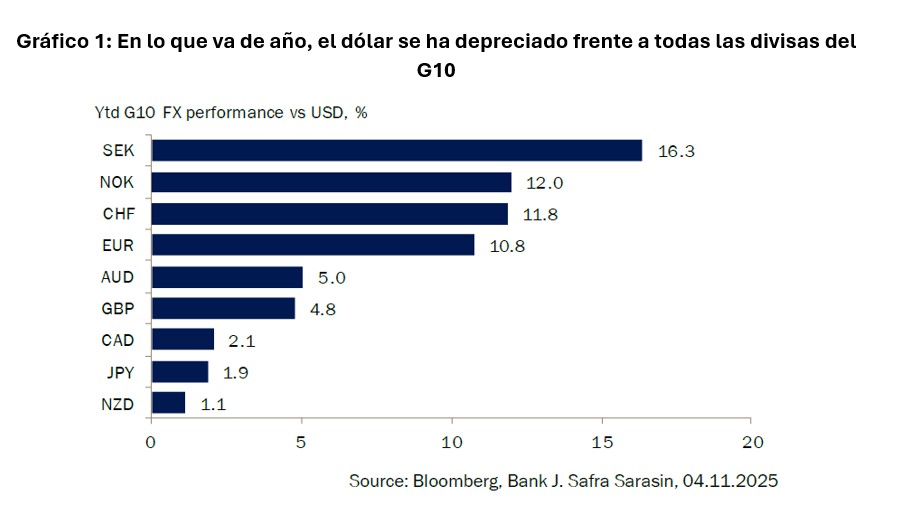

Esta semana, en concreto el pasado 5 de noviembre, se cumplió un año desde que Donald Trump ganó las elecciones presidenciales de 2024 en EE.UU. Desde entonces, el consenso de mercado ha pasado de apostar por un dólar fuerte -ante la promesa de Trump de imponer aranceles a las importaciones de bienes extranjeros- a experimentar una depreciación frente a todas las divisas del G10.

“Tras la venta masiva de principios de año, el dólar se ha estabilizado en los últimos meses. Sin embargo, es fácil imaginar un escenario en el que la depreciación siga avanzando”, explica George Brown, economista de Economía Global de Schroders.

Según su visión, es innegable que la fortaleza del dólar ha tenido amplias repercusiones en el crecimiento mundial, la inflación, los flujos de capital y los precios de los activos. Sin embargo, “este año, el dólar está en camino de registrar la mayor caída de su valor desde al menos el año 2000. En este contexto, tiene sentido que todos los inversores evalúen lo que tal caída podría significar ya que creemos que podría haber claros ganadores y perdedores”, afirma Brown.

“Los inversores temían que las políticas de la Administración Trump perjudicaran al conjunto de la economía estadounidense. Además, una serie de propuestas poco ortodoxas generaron preocupación: además de los aranceles, el Gobierno barajó gravar la renta obtenida de bonos del Tesoro en manos extranjeras y exigir a sus aliados la compra de bonos “centenarios” de baja rentabilidad a cambio de garantías de seguridad. Además, los ataques a la independencia de la Reserva Federal también pesaron sobre la divisa”, explica Claudio Wewel, estratega de divisas en J. Safra Sarasin Sustainable AM, sobre qué incertidumbre han pesado sobre la divisa estadounidense.

Perspectivas sobre el dólar

En opinión del economista de Schroders, los fundamentales del dólar, como los grandes déficits gemelos presupuestario y por cuenta corriente, y un tipo de cambio muy por encima de su media a largo plazo, podrían sentar las bases para una nueva depreciación del 20%-30%. “La reacción de los mercados en los últimos meses a los anuncios de política estadounidense sugiere que las preocupaciones sobre la Administración Trump han sido el catalizador para que esos fundamentales débiles comenzaran a manifestarse”, advierte Brown.

Por su parte, Wewel ve poco probable que esta tendencia hacia la depreciación se revierta y espera que el dólar siga debilitándose en 2026.“Es cierto que la inversión en inteligencia artificial está impulsando el crecimiento del PIB estadounidense, y la inversión en tecnología de procesamiento de información seguirá siendo un viento de cola importante en 2026. No obstante, el apoyo desde el frente monetario debería ir menguando. A raíz del cierre del Gobierno, la Fed tomará decisiones con una información limitada. A pesar de que el recorte de tipos en diciembre no está garantizado, anticipamos más flexibilización en 2026, ya que la institución mantendrá su enfoque de ‘gestión del riesgo’. Con la finalización del mandato de Powell en mayo de 2026, la independencia de la Fed volverá al centro del debate. Creemos que esto llevará al mercado a anticipar una política monetaria más acomodaticia que la actual, incluso si la inflación continúa siendo elevada. Además, no esperamos que la volatilidad previa a las elecciones legislativas de EE.UU. impulse el dólar al alza. En nuestra opinión, un repunte significativo de la divisa requeriría un repunte claro del impulso macroeconómico estadounidense, algo que no forma parte de nuestro escenario base”, argumenta Wewel.

Respecto a la recuperación que el dólar vivió justo el pasado 4 de noviembre -momento en el que alcanzó su nivel más alto desde mayo-, David A. Meier, economista de Julius Baer, considera que el regreso de los datos económicos de Estados Unidos acabará rompiendo la fase de consolidación del dólar estadounidense, allanando el camino hacia una mayor debilidad del dólar.

“La consolidación del dólar continúa, con un nuevo impulso alcista la semana pasada que llevó al par euro/dólar al nivel de 1,15. A medida que ha regresado cierta confianza en los activos estadounidenses, el dólar disfruta de la falta de datos económicos, mostrando una volatilidad muy baja. No obstante, mantenemos nuestra visión de que, una vez que vuelvan los datos económicos, se hará más evidente la desaceleración impulsada por la política arancelaria de EE. UU., lo que finalmente pondrá fin a la consolidación y empujará al dólar a la baja. Aunque resulta difícil de justificar dada su reciente resistencia, mantenemos nuestras previsiones de euro/dólar en 1,20 a tres meses y 1,25 a doce meses, lo que sigue estando en línea con la depreciación media del dólar en esos períodos”, señala Maier.

Implicaciones para la inversión

Para Pierre-Alexis Dumont, director de inversiones de Sycomore AM (parte de Generali Investments), una de las implicaciones lecciones para los inversores en este primer año es que tanto el dólar como los bonos del Tesoro han visto cuestionada su condición de moneda de reserva y refugio seguro, respectivamente. “Como resultado, los inversores han buscado diversificación e inversiones alternativas seguras. El disruptivo programa de Trump también ha creado un nuevo liderazgo en el mercado, especialmente para las empresas exportadoras europeas. Tendremos que acostumbrarnos a un entorno de menor visibilidad, mayor dispersión y un liderazgo bursátil diferente”, explica Dumont.

Según el estratega de divisas en J. Safra Sarasin Sustainable AM, el debilitamiento del dólar refleja la inquietud de los inversores, que han buscado cómo protegerse frente a una caída del dólar. En este sentido, uno de los grandes ganadores ha sido el oro, que ha registrado su mejor desempeño desde 1979, con una subida superior al 50% en lo que va de ejercicio.

“Los flujos hacia ETFs respaldados por oro han aumentado de forma significativa, mientras que las compras de los bancos centrales se han moderado. Pese a su reciente corrección, mantenemos la convicción de que el entorno sigue siendo favorable para el metal precioso, tanto a medio como a largo plazo. Esperamos que siga ampliando su papel como activo refugio global”, apunta Wewel.

Por último, Brown pone el foco en el impacto que el debilitamiento del dólar tendrá en los mercados emergentes y en sus oportunidades de inversión. El economista de Schroders recuerda que un dólar más débil sería un impulso deflacionario para el resto del mundo, impacto que suele ser más fuerte en los mercados emergentes.

“Una depreciación del 20% del dólar podría reducir la tasa media de inflación de los alimentos en los mercados emergentes en alrededor de un 1,2% y reducir la inflación de la energía en otro 1,4%. En conjunto, solo los efectos de los alimentos y la energía podrían reducir en alrededor de un 0,5% la tasa media de inflación general de los mercados emergentes, que se situó en el 3,2% en mayo de 2025. Una menor inflación debido a la apreciación de la moneda abriría la puerta a que los bancos centrales de los mercados emergentes flexibilizaran aún más su política monetaria, lo que mejoraría las perspectivas de crecimiento”, concluye Brown.