Choque de realidad en torno a la inteligencia artificial generativa

| Por Romina López | 0 Comentarios

La especulación en torno a las acciones relacionadas con la inteligencia artificial generativa sufrió un choque con la realidad el martes al digerir la publicación de los resultados trimestrales de Oracle. Las guías para el segundo trimestre quedaron por debajo de las previsiones (crecimiento en ingresos del 3-5% de abril a junio vs. el 7,3% del consenso). Todo ello aunque Larry Ellison confirmó que ya tienen “mucha más demanda” de la que pueden satisfacer y que su “principal reto es construir suficientes centros de datos lo más rápido posible”.

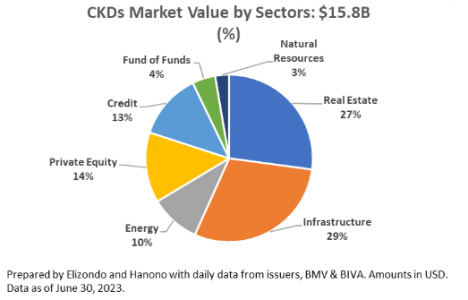

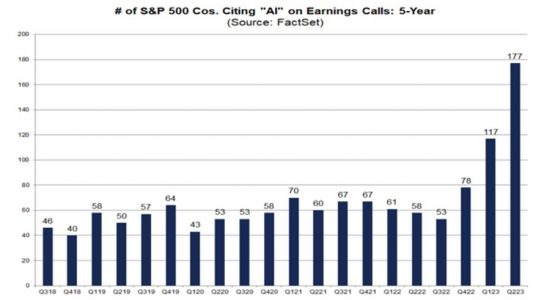

El ímpetu de los equipos directivos de empresas estadounidenses para aprovecharse de la marea IA queda de manifiesto en esta sorprendente gráfica de FactSet:

Es seguro que se trata de una tecnología disruptiva que ayudará a mejorar la productividad en algunas industrias y que beneficiará más al consumidor del producto/servicio comercializado en otras. Sin embargo, es discutible que –como sugiere el análisis– todos los sectores (los 11 GICS que define MSCI) vayan a ser capaces de monetizar adecuadamente esta oportunidad.

La respuesta de los inversores a la inclusión de comentarios relacionados con la IA en las presentaciones de resultados recuerda, a otra escala, al desempeño de las IPOs con nombre acabado en “.com” de finales de los años 90. Desde enero, aquellas empresas que han hablado de inteligencia artificial en sus comunicados al mercado han subido de media un 13,1% vs. solo 1,5% de las que no lo han hecho.

Curiosamente, Apple, icono del sector tecnológico, pasó de puntillas en su presentación del iPhone 15 y no hizo comentarios concretos acerca de la inteligencia artificial. Pese a que el ML (Machine Learning) es la base de la funcionalidad revolucionaria (finger tapping) que ahora incluye el nuevo Apple Watch 9.

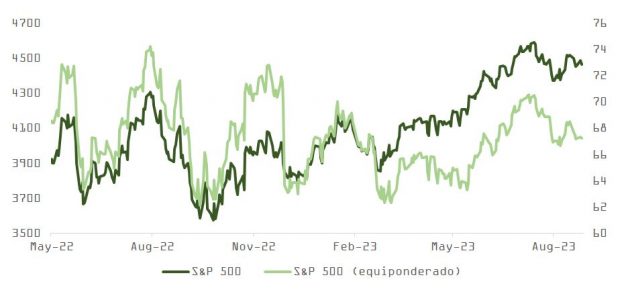

Y, aunque la fiebre en torno a la inteligencia artificial generativa parece estar remitiendo (como ejemplo, las visitas a OpenAI/ChatGPT caen un 13% desde junio, según datos de similarweb), la integridad (medida con participación o “breadth”) del rally en renta variable parece cada vez más comprometida. El diferencial entre el S&P 500 y el índice equivalente equiparado se ha abierto más y el porcentaje de acciones cotizando por encima de su MM200 días ha continuado descendiendo y está próximo a romper la barrera del 50%.

El IPC de EE.UU. en julio (3,7% vs. 3,2% en junio y 3,6% esperado) parece haberse recalentado por el encarecimiento de la gasolina, que subió un 10,6% (un riesgo a vigilar que ha vuelto a recordarnos esta semana la Agencia Internacional de la Energía, avisando de un posible déficit como consecuencia de la recuperación en China y los recortes de producción de la OPEP). Sin embargo, no es probable que este dato cambie mucho las cosas para la Fed. A diferencia del BCE, no subirán el próximo miércoles, con el mercado asignando a este evento una probabilidad de solo un 2%. Tampoco ha variado la perspectiva de los bonistas que, a pesar del dato, continuaron comprando, manteniendo estable la TIR del TTBond.

No obstante, persiste el riesgo de un ajuste hawkish en el mapa de puntos (el pronóstico para 2024 podría aumentar desde el actual 4,6% hasta el 4,8% o incluso 5%) que confirme al mercado que las bajadas tardarán más en llegar o serán menos acusadas, incluso si, como pensamos, esto no afecta en el medio plazo a los tipos reales al situarse ya en cotas elevadas.

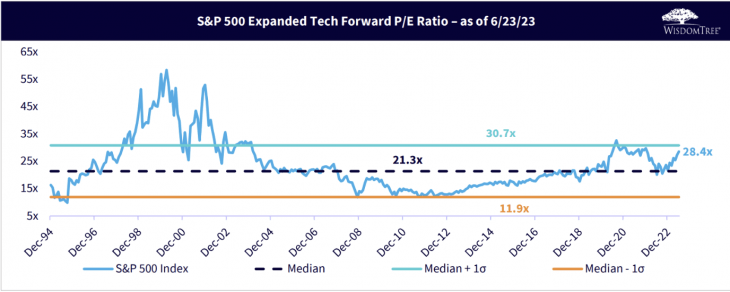

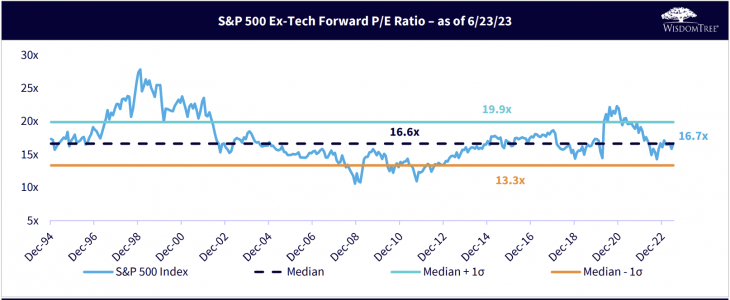

Los “6 grandes” de la tecnología (Apple, Amazon, Alphabet Microsoft, Meta, y Nvidia), que representan aproximadamente un 25% de la capitalización bursátil del S&P 500, podrían verse impactados negativamente al repuntar la aversión al riesgo afectando a estas acciones sobrecompradas y muy sobreponderadas en las carteras institucionales.

A pesar de todo, el “frente alcista” sigue encontrando consuelo en las noticias micro y, como venimos explicando, es probable que el índice de acciones estadounidense se mantenga –como hasta ahora – operando dentro del rango 4.550-4.450. El tono de las múltiples presentaciones de compañías en conferencias organizadas por el “sell side” no está siendo tan negativo como cabría esperar a estas alturas del ciclo. Después de sufrir uno de los ciclos de subidas de tipos más agresivos que se recuerdan, el riesgo de cara al periodo de publicación de resultados para el tercer trimestre está disminuyendo.

El mensaje dovish de Lagarde, y el ajuste en el requisito de reservas bancarias, que, sin ser una medida rompedora, confirma el interés de China en contener la sangría en crecimiento, son también factores que serán descontados de forma amable por los inversores.

Muy en línea con la sorpresa en el dato de crecimiento en ventas minoristas de agosto (+0,6% vs. +0,1% esperado), Jamie Dimon (JP Morgan) explicaba en su presentación en el evento organizado por Barclays que, aunque “no sería un gran comprador de acciones de bancos”, al estar el sector sometido a una creciente presión regulatoria, el consumidor sigue mostrándose resiliente y que, pese a que la calidad del crédito ha comenzado a “normalizarse”, lo hace desde niveles muy elevados.

Por lo tanto, este deterioro no debería, de momento, ser fuente de preocupación. Como la mayoría de los otros ponentes, JP Morgan explicó que las condiciones de negocio del tercer trimestre se ajustan en su mayor parte a lo previsto, aunque algunos bancos regionales hablaron de vientos en contra en márgenes, por presión al alza en la beta de los depósitos y una demanda de crédito bastante atenuada.

Compañías de otros sectores, como 3M, Walmart, Home Depot o American Express, también se mostraron constructivas respecto al fondo macro a corto plazo, transmitiendo una sensación de tranquilidad.

Esta complacencia no acaba de encajar con el mensaje que nos transmite la curva de 3 meses a 10 años, que ya comentamos la semana pasada. Quizá la agresividad con la que la Fed y el BCE vienen subiendo los tipos (la campaña de tensionamiento monetario más violenta desde los años 80) tenga, como especula Ed Yardeni con su teoría del “escenario Nirvana”, su imagen espejo a partir del año próximo, coincidiendo con un rápido enfriamiento en presiones inflacionistas (y no en respuesta a una contracción económica).

No obstante, esta interpretación iría en contra de lo empírico y lo práctico: Yardeni tiene a la historia en su contra, y una curva invertida desincentiva la oferta de crédito estrangulando el consumo y la inversión. Como explicaba Bill Gross hace unos días, “una economía próspera basada en el sector financiero no puede funcionar correctamente si las inversiones de bajo riesgo rinden más que las más arriesgadas”.

Después de la subida de tipos del BCE, con los tipos reales deflactados por el swap de inflación 5 años – 5 años en terreno decididamente positivo y con la R* (calculada por Holston-Laubach-Williams) en -0,6%, es razonable adoptar una visión constructiva en el Bund alemán.

En línea con la tesis de Yardeni, la bolsa también ha ido más allá y descuenta un perfecto “aterrizaje suave”.