Fitch advierte: las pensiones de EE.UU. tienen una alta exposición a una burbuja del mercado

| Por Magdalena Martínez | 0 Comentarios

Las sólidas valoraciones de mercado de los últimos años han impulsado el progreso de la financiación de los planes de pensiones de prestación definida estatales y locales de EE. UU. Sin embargo, las pensiones públicas siguen estando insuficientemente financiadas y fundamentalmente expuestas a la volatilidad del mercado. Una crisis de mercado podría aumentar la carga de las obligaciones de pensiones estatales y locales e impulsar al alza las contribuciones, según un informe de Fitch Ratings.

Los gobiernos con indicadores de pasivo más débiles y elevados costes financieros podrían ser los más vulnerables a la presión sobre sus calificaciones.

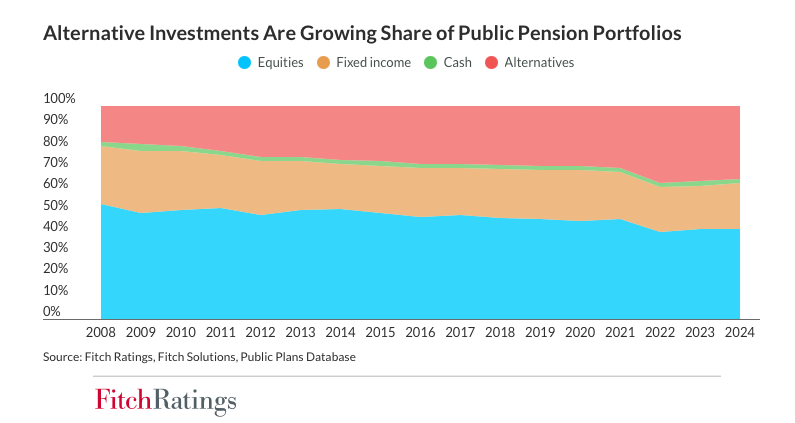

Producto de las crisis financieras, los administradores de los planes han venido adoptando diversas medidas, como la reducción de las prestaciones para los nuevos empleados, el uso de supuestos actuariales y tasas de descuento más conservadores y el aumento de las contribuciones. Esto ayudó a estabilizar los planes y a mejorar su financiación. No obstante, otras tendencias, como una mayor asignación a inversiones alternativas y el debilitamiento demográfico constante, podrían amplificar los efectos de una crisis de mercado.

Activos alternativos: un amplificador de riesgo en caso de crisis

Según la Base de Datos de Planes Públicos, las inversiones alternativas –excluyendo la renta variable, la renta fija y el efectivo tradicionales– representaron el 34 % de las carteras de pensiones en el ejercicio fiscal de 2024, el doble que en el ejercicio fiscal de 2008.

«La asignación de activos a categorías cada vez más complejas de inversiones alternativas puede incluir estrategias de apalancamiento o de tasa variable que exponen a los inversores, incluidos los fondos de pensiones, a mayores pérdidas. Muchas de estas alternativas aún no se han puesto a prueba en una recesión. La iliquidez de muchas inversiones alternativas también podría obligar a los planes con flujos de efectivo más ajustados a vender activos comercializables con pérdidas para cumplir con las prestaciones u otras obligaciones, como las aportaciones de capital», señala la nota de Fitch.

El crédito privado representa una proporción cada vez mayor de las inversiones alternativas, impulsada por su sólido rendimiento en comparación con la renta fija tradicional. Muchos fondos de pensiones públicos están aumentando su exposición al crédito privado para impulsar la rentabilidad y ayudar a cubrir pasivos aún sustanciales. CalPERS, el gigantesco sistema de California que cubre a la mayoría de los trabajadores estatales y locales, elevó recientemente su objetivo de asignación del 5% al 8%, como parte de un cambio hacia un 40% en inversiones alternativas. Otros fondos de pensiones han reducido su exposición debido a la inquietud por el rápido crecimiento del sector en medio de preocupaciones macroeconómicas y sobre la calidad crediticia.

Una tendencia demográfica poco favorable

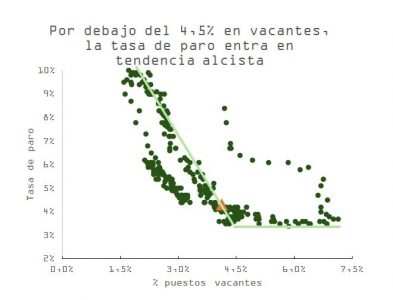

Las tendencias demográficas de muchos planes continúan debilitándose, lo que podría exacerbar los efectos de una crisis de mercado en las contribuciones a las pensiones. La proporción mediana de empleados activos respecto a jubilados en los planes estatales se redujo a 1,2 veces en el año fiscal 2024, frente a 1,7 veces en el año fiscal 2010, lo que ejerce mayor presión sobre los planes para generar crecimiento de activos.

El creciente desequilibrio demográfico se refleja en los flujos de efectivo de los planes, con salidas de prestaciones que aumentan más rápidamente que las entradas de contribuciones. Tras una recesión, los gobiernos participantes estarían sujetos a mayores incrementos en las contribuciones para compensar las pérdidas del mercado. La distribución del riesgo con los afiliados mediante estructuras híbridas, prestaciones variables, contribuciones compartidas u otras características se ha vuelto más común desde la crisis financiera global. Sin embargo, aún dista mucho de ser universal, lo que deja a los gobiernos como principales responsables de absorber las pérdidas de los planes.

Una importante reducción de los activos de pensiones deprimiría el valor de las carteras, aumentaría las obligaciones no financiadas y conllevaría mayores contribuciones patronales. Esto ocurriría justo cuando los gobiernos probablemente estarían lidiando con las consecuencias económicas y presupuestarias de una recesión.

Fitch considera que la mayoría de los gobiernos tienen suficiente flexibilidad para aumentar las contribuciones a las pensiones, gracias a mecanismos de compensación como la suavización de activos, que distribuyen las pérdidas gradualmente. Sin embargo, aquellos con indicadores de pasivo más débiles y mayores costos de mantenimiento en relación con el gasto total (por ejemplo, superiores al 20%) podrían ser los más vulnerables debido a la presión presupuestaria derivada del aumento de las demandas de contribuciones a las pensiones.