La economía se enfría más rápido de lo que sugieren los datos

| Por Romina López | 0 Comentarios

Esta semana hemos superado el ecuador del periodo de publicación de resultados para el tercer trimestre, y las cosas no están saliendo como esperaban los gestores. Con 340 de los componentes del S&P 500 habiendo anunciado cifras, hay dos conclusiones claras: la primera da la razón al mensaje que lanzaron los CEOs de los grandes bancos de Estados Unidos, y pone de manifiesto las dificultades de las empresas para batir las proyecciones de crecimiento de las ventas. Solo un 46,5% lo logran, obligándose a buscar una mayor eficiencia para defender márgenes y superar al consenso en BPA, como viene haciendo Meta desde hace varios trimestres y, más recientemente, Amazon.

La segunda conclusión habla del creciente nerviosismo de los inversores, que tiene que ver con el premio otorgado a aquellas acciones que sorprenden positivamente y el castigo impuesto a las que defraudan. Estas inferencias son extrapolables al contexto europeo, donde solo un 42% de los miembros del DJ STOXX 600 Europa salvan el hándicap en lo que a facturación se refiere, el registro más débil desde 2014.

Según datos de Bloomberg, la sorpresa en BPA hasta la fecha es del 8,7%, mientras que la de ventas no alcanza el 0,93%. En el ámbito de las rentabilidades, los que no llegan a los pronósticos del consenso están cayendo un 4,5%, cuando históricamente el descalabro en circunstancias similares había sido del 3% aproximadamente.

En línea con el tono de los comentarios de los presidentes de JP Morgan o Citigroup, y dejando de lado el mensaje más o menos constructivo de Visa y Mastercard (que resaltaba la resiliencia del consumidor), empresas muy ligadas al consumo, como LVMH, Kering, Harley-Davidson, Polaris, Whirlpool o Hasbro, ponen de manifiesto el cansancio del consumidor y la disminución en el gasto discrecional.

Esta es una de las conclusiones a las que llegamos tras escuchar la conferencia de prensa de Jerome Powell el pasado miércoles. La economía se está enfriando mucho más rápido de lo que sugieren los datos y es sólo cuestión de tiempo que las cifras reflejen lo que los CEOs y CFOs han estado explicando en las últimas semanas a la hora de comentar los resultados de las empresas a las que representan.

El presidente del banco central estadounidense calificó de «restrictiva» su política tras las subidas de tipos acumuladas de 525 puntos básicos y la reducción del balance, y señaló (como hemos venido explicando en esta columna en semanas anteriores) que aún no se han dejado sentir todos los efectos de estas medidas. Además, aunque restó importancia al liderazgo del último mapa de puntos (comunicado el 20 de septiembre), que sitúa el pico de este ciclo de tensionamiento monetario algo más arriba (5,625% vs. el 5,375% que maneja la curva de futuros) quiso mantener todas sus opciones abiertas.

Por un lado, negó que el sesgo del Comité Federal de Mercado Abierto (FOMC) fuera neutral («No, yo no diría eso en absoluto… La pregunta que nos hacemos es, ¿debemos subir más?») y cambió en el comunicado oficial la palabra “sólido” de la reunión de septiembre por “fuerte” a la hora de describir el estado de la expansión económica en Estados Unidos. Sin embargo, por otro lado quiso dar una de cal y una de arena y no cerrar ninguna puerta: «Estamos atentos a los datos recientes que muestran un crecimiento resiliente, lo que podría justificar un mayor endurecimiento monetario», frente a su otra frase: «Las condiciones financieras se han endurecido significativamente en los últimos meses y los cambios persistentes en las condiciones financieras pueden influir en la senda de la política monetaria».

Por último, rechazó una vez más hablar de recortes de tipos, y también desestimó cualquier cambio en el QT (quantitative tightening). En este sentido, curiosamente, Powell repitió lo que dijo hace unas semanas sobre cómo el reciente aumento de las TIR no parece estar impulsado por las expectativas de un aumento de los tipos de interés, que es en la dirección hacia donde apunta el aumento en la prima por plazo. Sus comentarios respecto a la tirantez en índices de condiciones financieras son relevantes, y justificarían en parte la decisión de permanecer a la espera. Por lo tanto, pone el foco sobre un hipotético rebote en bolsa que vaya demasiado lejos y que le obligue a volver a adoptar una postura más activa.

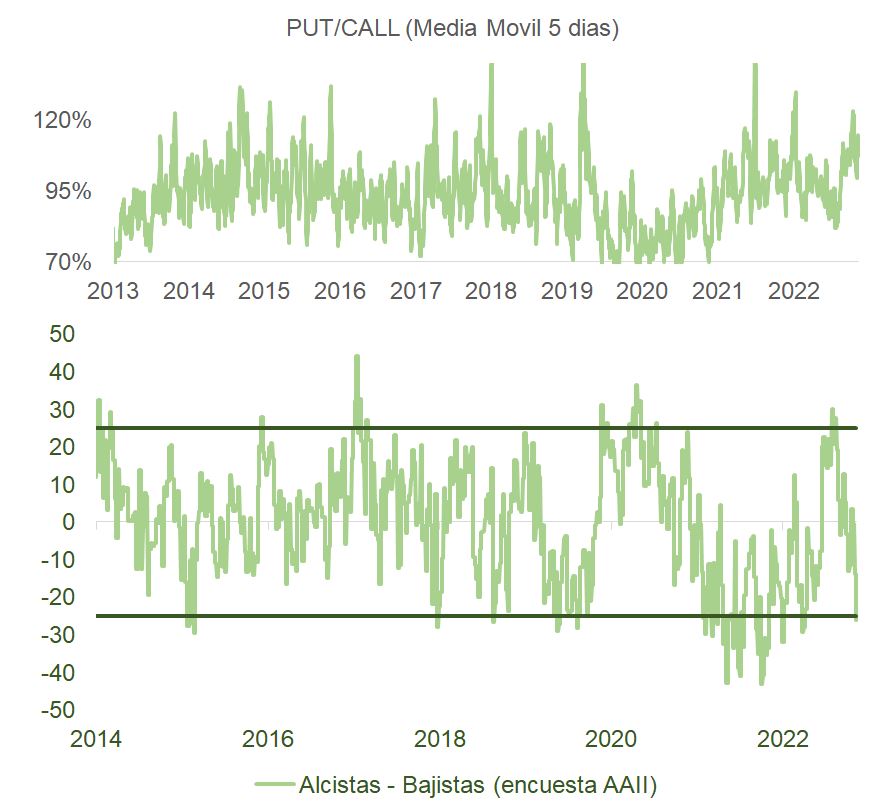

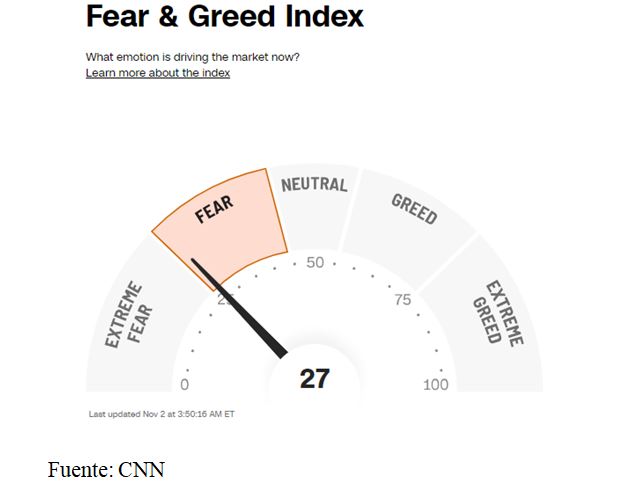

En relación a la deuda pública, los datos macro anunciados, coincidiendo con la fiesta del Día de Todos los Santos, son favorables para los bonistas e indirectamente (aunque en menor medida y más a corto plazo) también para los bolsistas por la correlación positiva en los precios de Tesoros-S&P y por la sobreventa técnica y un sentimiento inversor que, como vemos en las gráficas siguientes, está acercándose con rapidez a zonas de pesimismo (algo que la semana pasada ya explicábamos que había sucedido en el ámbito de los gestores profesionales).

Por otro lado, el ISM manufacturero de octubre fue peor: 46,7 puntos, más de 2 puntos por debajo de los 49 de septiembre y también por debajo de las previsiones de consenso. Los nuevos pedidos cayeron hasta 45,5 puntos, frente a los 49,2 de la encuesta anterior. El subíndice de empleo perdió 4,4 puntos, situándose en 46,8 (el mayor descenso intermensual de todas las categorías que componen la encuesta), mientras que la producción retrocedió 2,1 puntos y los pedidos pendientes de entrega se mantuvieron estables.

Por su parte, el informe JOLT de septiembre fue de 9,55 millones, por encima de la previsión de 9,4 millones (la cifra de agosto se revisó a la baja hasta 9,497 millones desde la inicial de 9,61 millones), por lo que a dos meses vista las cosas quedan más o menos igual. Sin embargo, el deterioro en las condiciones del mercado de trabajo continúa, aunque lentamente: las vacantes se mantuvieron por encima de los mínimos de 8,92 millones de julio, pero por debajo de la tendencia previa a mayo de más de 9,6 millones (y muy lejos del máximo posterior a la época COVID-19, de más de 12 millones). No obstante, las vacantes por desempleo se mantienen en 1,5x y sostienen la postura de Jerome Powell.

En la misma línea, otros datos macro que están ayudando en la recuperación del precio de la deuda soberana esta semana fueron:

1) La débil cifra de empleo ADP de octubre (+113.000 frente a las previsiones de +150.000).

2) El anuncio del Tesoro de que venderá 112.000 millones de dólares de deuda a largo plazo, por debajo de los 114.000 millones previstos por el consenso y mejor mix (con un ritmo más lento de aumento de las ventas de títulos a 10/30 años y sin cambios en la cantidad a 20 años).

3) El anuncio del Departamento del Tesoro de que el ciclo de aumento de las emisiones podría no tener que continuar más allá de un trimestre.

4) La incapacidad a nivel micro de superar holgadamente las proyecciones de ventas (que sugieren una situación económica más tibia de lo que reflejan los datos oficiales).

Una tendencia con más recorrido en el proceso de compresión en la TIR de la deuda pública puede sostener un rebote en el S&P hasta 4.400 si se consolida la recuperación de la media móvil de 200 sesiones.

Curiosamente, el analista técnico de JP Morgan espera que la correlación positiva bono-bolsa vuelva a romperse sugiriendo que el rebote en acciones, si dura algo más, no será mucho. Sin embargo, después del rally del miércoles, los bonos TBond 5 & TBond 10 han roto/están cerca de romper a la baja sus respectivos niveles de soporte y podrían seguir subiendo (UST5 hasta 4,50-4,575% y UST10 hasta 4,48-4,57%).

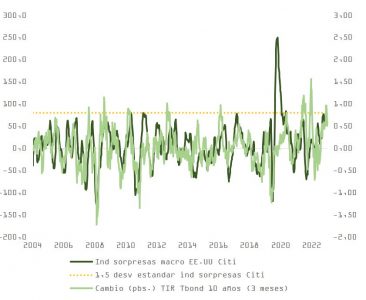

La previsible desaceleración económica justificaría un repunte en el precio de los bonos; el índice de sorpresas macro de Citi está ya en 1,5 desviaciones estándar y la reversión a la media arrastraría la TIR a la baja.

Los resultados de Apple, que puede quedarse entre un 4% y un 6% corta en las ventas de su nuevo iPhone 15 en su año fiscal, dan credibilidad a este escenario. También los de Maersk, la compañía de fletes, que ha declarado que «la economía estadounidense siguió desafiando los vientos en contra en el tercer trimestre. La demanda de los consumidores se mantuvo robusta, con un aumento del 2,5% del consumo real de bienes en julio y agosto de 2023 en comparación con los mismos meses de 2022. Sin embargo, las cifras del PMI de octubre indican que el sector manufacturero está estancado, y que la actividad en el sector servicios ha perdido fuelle en comparación con el segundo trimestre».