El oro en tiempos de tragedia

| Por Guadalupe Barriviera | 0 Comentarios

Predecir un acontecimiento lógicamente posible suele ser una apuesta segura, siempre que el horizonte temporal sea lo suficientemente largo [1]. Pensemos, por ejemplo, en la idea de que el oro puede seguir actuando como cobertura frente a los riesgos geopolíticos o el aumento de la inflación, como lo hizo durante sus espectaculares subidas de precios de los años setenta. En la última década, por el contrario, el metal precioso no ha ganado a menudo en respuesta a los acontecimientos de riesgo geopolítico [2].

En las últimas semanas, desde el horrendo ataque perpetrado por Hamás el 7 de octubre contra Israel, las cosas han sido diferentes.

En un momento de innumerables tragedias humanas en Gaza y de crecientes tensiones en Oriente Próximo, el oro parece estar haciendo honor a su reputación de refugio seguro para los inversores asustados [3]. El precio del metal ha subido significativamente desde finales de la primera semana de octubre. En comparación con el precio de cierre del viernes 6 de octubre, ganó más de un 8% cuando alcanzó su máximo el 20 de octubre, y desde entonces, mantiene la mayor parte de estas ganancias.

Como referencia, se puede comparar esta situación con épocas anteriores de tensiones geopolíticas. Tras los atentados terroristas del 11 de septiembre de 2001, el precio del oro subió un 6,5% en cinco días de cotización, mientras que la renta variable, medida por el índice MSCI World, perdió alrededor de un 5%. Sin embargo, en los dos meses siguientes al atentado, el oro perdió un 5%, mientras que el índice MSCI World subió un 4,5%.

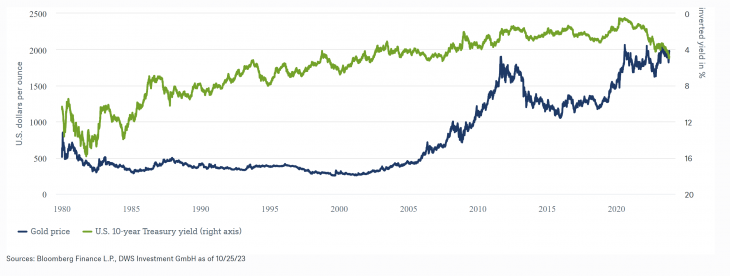

Gráfico: Más o menos donde debería estar: los precios del oro comparados con los rendimientos del Tesoro de Estados Unidos a largo plazo

Por poner un ejemplo más reciente: tras el final de la primera semana completa de negociación después de la invasión a gran escala de Ucrania por parte de Rusia en febrero de 2022, el precio del oro subió sólo un 1,3% (pero después de otros 5 días, lo hizo casi un 8%), mientras que el índice MSCI World sólo reaccionó ligeramente de forma negativa, y sólo lo hizo después de un pequeño retraso: 5 días después del asalto ruso, el índice MSCI World había subido un 2%; al cabo de 10 días estaba ligeramente en números rojos. Después de dos meses completos, el oro seguía subiendo casi un 2%, mientras que el índice MSCI World seguía ligeramente en números rojos.

Estos dos ejemplos comparativos demuestran que el contexto importa, cuando se trata del precio del oro.

Con la creciente popularidad de los vehículos negociados en bolsa para invertir en oro, los aspectos técnicos del mercado probablemente importan más hoy en día que en décadas pasadas. El atractivo de los metales también puede haberse visto impulsado por la falta de alternativas a corto plazo, ya que el índice MSCI World ha bajado aproximadamente un 2% desde el 6 de octubre y los bonos han ofrecido la protección contraria en las últimas semanas.

El gráfico anterior muestra la importancia del contexto de una forma ligeramente diferente, mostrando el precio del oro comparado con la inversa de los rendimientos nominales de los bonos del Tesoro estadounidense a 10 años desde 1980.

Al menos en este sentido, el metal precioso se encuentra ahora más o menos donde debería estar. Por supuesto, el problema de cualquier afirmación de este tipo es que no hay una forma obvia de valorar el oro.

El metal no genera «ganancias» reales. Sin embargo, el coste de oportunidad de poseerlo podría ser capturado por los rendimientos generados por otros activos seguros, como los bonos del Tesoro estadounidense.

Los puristas argumentarán que un mejor indicador del coste de oportunidad de poseer oro serían las tasas de interés reales, en lugar de las nominales. Sin embargo, estas últimas son difíciles de estimar o medir, especialmente si se remontan a décadas atrás.

La historia también demuestra que no se puede confiar en que el oro cumpla su función de cobertura contra la inflación durante periodos de descensos seculares de la inflación y de las tasas de interés nominales. Por ejemplo, el oro perdió más del 80% en términos reales entre 1980 y 2001 [4], lo que debe tenerse en cuenta al evaluar las perspectivas a medio plazo del precio del oro, si las tasas de interés se mantienen en un nivel elevado durante más tiempo del previsto.

Además, creemos que hemos llegado al final del actual ciclo de subidas y que el aumento de las perspectivas de recesión contribuirá a mantener un suelo bajo el precio del oro. Las continuas compras de lingotes por parte de bancos centrales, como China e India, también deberían servir de apoyo. Aunque, irónicamente, también lo sería una menor inflación.

[1] Deutsch, D. (1997) The Fabric of Reality: Towards a Theory of Everything, Penguin, esp. pp. 98-122.

[2] Véase, por ejemplo El misterio de los precios del oro (economist.com)

[3] El oro repunta mientras la agitación geopolítica eclipsa el aumento del rendimiento de los bonos (ft.com)

[4] Véase, por ejemplo: La misteriosa quietud del mercado del oro (economist.com)

Tribuna de DWS Group