La bajada de tipos puede acabar produciéndose en un contexto diferente al que manejan los inversores

| Por Romina López | 0 Comentarios

Hace unas semanas hablamos de la inercia negativa que Joe Biden mostraba en las encuestas, y en particular en las llevadas a cabo en estados bisagra (Ohio o Michigan) en la antesala del comienzo de la campaña presidencial 2024.

Y en un contexto de desempleo en mínimos, con crecimientos claramente por encima de la tendencia y con un déficit que no para de crecer, la falta de inercia de Biden puede alimentar entre los suspicaces la idea de una Fed sesgada políticamente.

La independencia del banco central más poderoso del mundo debe ser incuestionable, pero lo cierto es que, después del día de ayer, se siembra una duda razonable. Está claro que, en la medida en que la inflación continúe descendiendo y se acerque (o incluso deje atrás) el objetivo del 2%, la presión sobre Powell y su equipo aumentará exponencialmente: solo tenemos que recordar el tenso intercambio entre el presidente de la Reserva Federal y Elisabeth Warren ante el Comité de Banca del Senado en marzo.

Como ya anticipaba el mercado, la Fed mantuvo los tipos sin cambios en el rango de 5,25% – 5,50% y, aunque se mostraron preparados para seguir tensionando su política monetaria, Powell también sugirió, en la conferencia de prensa posterior al anuncio, que las subidas pueden haber terminado.

El comunicado y la conferencia incluyeron, además, otros factores positivos, aunque discutibles en algunos casos, que probablemente incrementan, en un análisis de escenarios, la probabilidad de asignar a la alternativa de aterrizaje suave:

- Se reconoció que el crecimiento se ha ralentizado respecto al trimestre anterior (veníamos de >8% en términos nominales), a la vez que la inflación ha continuado moderándose.

- El riesgo de bajada en las rentabilidades de la deuda pública, y sus implicaciones vía un menor tensionamiento de las condiciones financieras, no parece representar, a ojos de Powell, un obstáculo para seguir avanzando hacia el objetivo del 2%. Sorprendente si tenemos en cuenta sus recientes comentarios al respecto, por un lado, y, por otro, la marcada relajación en índices (como el de Goldman Sachs o el de Bloomberg) de condiciones financieras desde la junta de la Fed en noviembre.

- Con un cambio casi imperceptible en la redacción del comunicado, se apunta a la conclusión del ciclo de subidas más agresivo desde los años 80: la frase «para determinar el alcance de cualquier decisión adicional de subida de tipos que pueda ser necesaria» sustituye a «para determinar el alcance de subidas adicionales de tipos que puedan ser necesarias» (de la reunión del 1 de noviembre).

- La mediana de “puntos” pasa a descontar un nivel en fed funds a cierre del año próximo del 4,6% (cuando el nivel en septiembre era de 5,1%). La actualización del resumen de proyecciones económicas (SEP) tan solo muestra un ajuste del 1,5% al 1,4% sobre el objetivo 2024 para el PIB en Estados Unidos (ligeramente por debajo de potencial), recortando a la vez el pronóstico de inflación (PCE) y manteniendo la asunción de pleno empleo (3,8% – 4,1% en tasa de paro de 2023 a 2025).Con un déficit de más de 3 millones de puestos de trabajo en sectores como el de hostelería o servicios de salud, y con el índice subyacente del PCE que podría superar en 2024 (incluso creciendo anualmente al 2%) su tendencia de los últimos 23 años, la apuesta de la Fed parece agresiva. Si, como apunta la revisión del SEP, la Fed es ahora más tolerante respecto a su objetivo de precios, las expectativas de inflación podrían corregir al alza, impidiendo a Powell confirmar que la misión de vencer a la inflación está realmente cumplida.

- En la conferencia de prensa, Powell sugirió que las conversaciones respecto a cuándo comenzar a recortar tipos pueden haber comenzado ya, animando a los inversores a apostar por un nuevo ciclo de bajadas que tendría su inicio entre marzo – junio de 2024.

El BCE siguió la estela de la Fed y también mantuvo los tipos sin cambios apuntando a que, como al otro lado del Atlántico, el ciclo de subidas ha concluido, aunque con Lagarde dejándose las opciones algo más abiertas que su colega Powell (porque ve más riesgo de repunte de precios a corto plazo). Las proyecciones del Banco Central Europeo para la inflación subyacente de la zona euro también se vieron marginalmente recortadas (para este año, desde el 5,1% al 5% y, para 2024, desde el 2,9% al 2,7%) y nos permiten ver la luz al final de este largo túnel, pronosticando un 2,1% a finales de 2026. Y, como preparación ante el momento de comenzar a aplicar una política más laxa, Lagarde anunció, como cambio más relevante, el adelgazamiento del programa PEPP a razón de 7.500 millones de euros al mes a partir de la segunda mitad de 2024, suspendiendo todas las reinversiones en diciembre del próximo año.

Aunque el tono del discurso del BCE fue menos constructivo que el de la Fed respecto a la posibilidad de iniciar los recortes en los próximos 6-12 meses, el mercado hizo caso omiso, manteniendo su apuesta de hasta 6 bajadas en 2024, comenzando en abril. En este sentido, algo no cuadra del todo: indicadores adelantados como el índice PPI de la zona euro o las expectativas en los precios de venta de la Comisión Europea anticipan lecturas del IPC por debajo del 2% en 2024.

No obstante, y a pesar de datos constructivos a corto plazo como el repunte en expectativas ZEW, la contracción en la masa monetaria, que se ha agudizado, en el crédito, o la falta de tracción de la economía china, siguen apuntando a una recesión en Europa. Las bajadas de tipos pueden acabar produciéndose, pero en un contexto diferente al que manejan los inversores.

Con todo ello, la TIR del TBond 10 años rompió el 4% a la baja, la del Bund continúa acercándose a la marca de 2%, y el S&P 500 volvió a cotizar cerca de las 20x sobre beneficios. Los índices de pequeñas compañías vuelven a despertar interés y las acciones más cíclicas también se benefician de las juntas del BCE y la Fed.

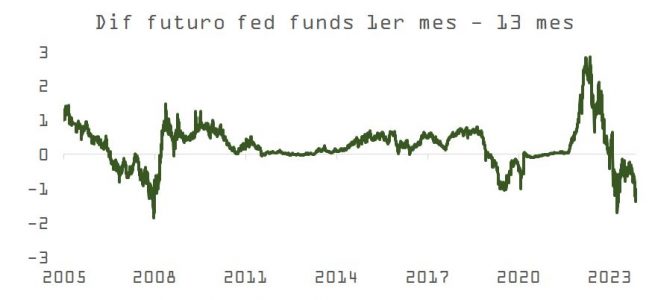

El comportamiento del precio de la deuda pública europea y estadounidense desde los mínimos de octubre coincide más con la pauta histórica en contextos de recesión que con un entorno de aterrizaje suave. Como vemos en la gráfica siguiente, en los últimos 20 años, el strip solo ha descontado recortes de la magnitud que ahora se manejan en entornos de crisis (SubPrime, COVID, crisis banca regional EE.UU.).

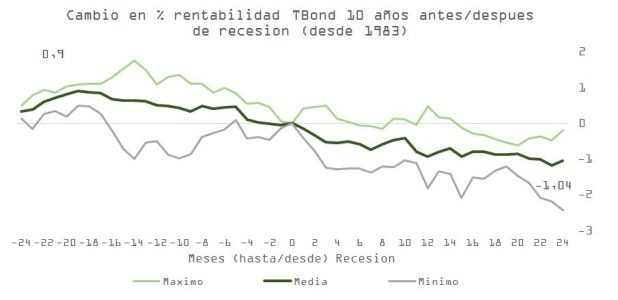

Por eso, y en base al agresivo cuadro de recortes que se descuentan en Europa y Estados Unidos, cabe preguntarse si sus respectivos bancos centrales bajarán tipos porque quieren (la inflación baja rápidamente y se produce el aterrizaje por el que todos apuestan) o porque deben (una recesión o una desaceleración brusca les obliga a hacerlo). Si acaba siendo por lo segundo, y sobre el análisis histórico de las últimas 5 recesiones, la TIR del TBond 10 años podría seguir cayendo hasta la zona del 3% los próximos meses (~-2% desde el 5% del mes de octubre)