Bank of America pronostica un «aterrizaje suave» para 2024

| Por Marcelo Soba | 0 Comentarios

Una nueva edición de la BofA Global Research ha etiquetado 2024 como «el año del aterrizaje», anticipando un período económico crucial caracterizado por recortes de tasas de interés y una desinflación continua.

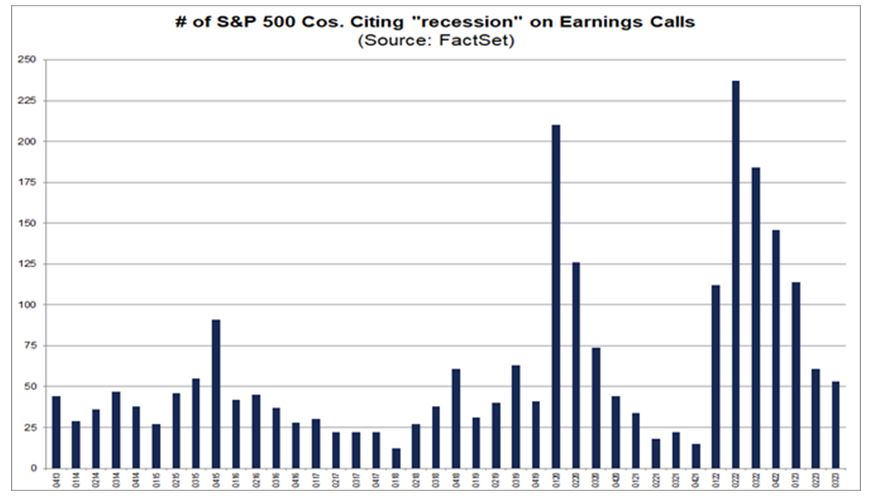

En un contexto de incertidumbre macroeconómica sin precedentes, la firma predice un escenario más optimista que el previsto inicialmente, desafiando las expectativas de una recesión inminente y augurando un aterrizaje suave en lugar de un choque económico.

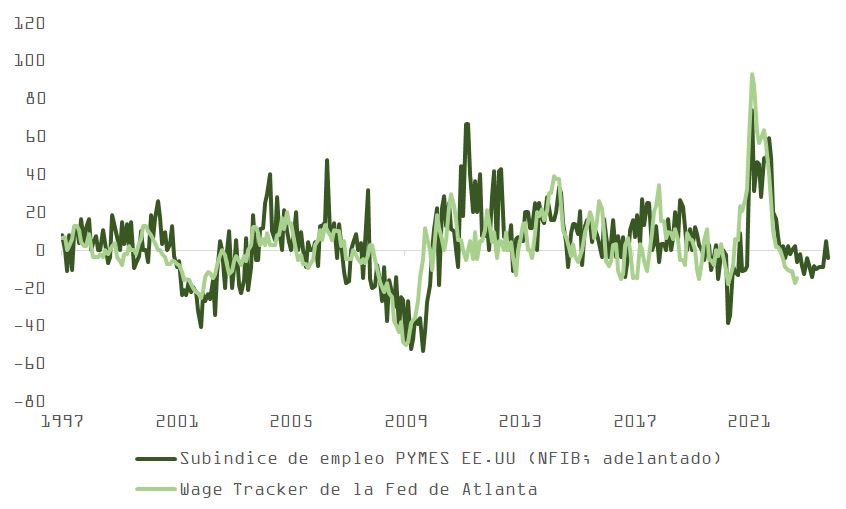

La recesión temida para 2023 no se materializó, y las tasas de inflación, que alcanzaron su punto máximo en otoño de 2022, han ido disminuyendo constantemente a lo largo de 2023. Los economistas de BofA Global Research esperan que esta tendencia de desinflación se mantenga durante 2024, acompañada por recortes en las tasas de interés, tanto por parte de la Fed como del Banco Central Europeo. Estos recortes, que se esperan a mediados de año, representarían un cambio significativo respecto a las subidas de tasas experimentadas en el último año y medio.

Candace Browning, head de BofA Global Research, señaló que 2023 desafió las expectativas generales, con ausencia de recesiones, recortes de tipos no realizados, y mercados de renta fija y variable que presentaron comportamientos inesperados. La firma anticipa que 2024 será el año en que los bancos centrales logren orquestar un aterrizaje suave, aunque reconoce la existencia de riesgos significativos.

Entre las previsiones macroeconómicas destacadas para 2024, se incluyen un giro global hacia recortes de tipos, liderado por una disminución gradual de la inflación a nivel mundial. Claudio Irigoyen, responsable de Economía Global, espera que esto permita a varios bancos centrales reducir las tasas de interés en el segundo semestre de 2024, evitando así una recesión global. Michael Gapen, economista jefe para EE.UU., predice la primera bajada de tasas de la Fed en junio, seguida de una reducción de 25 puntos básicos por trimestre.

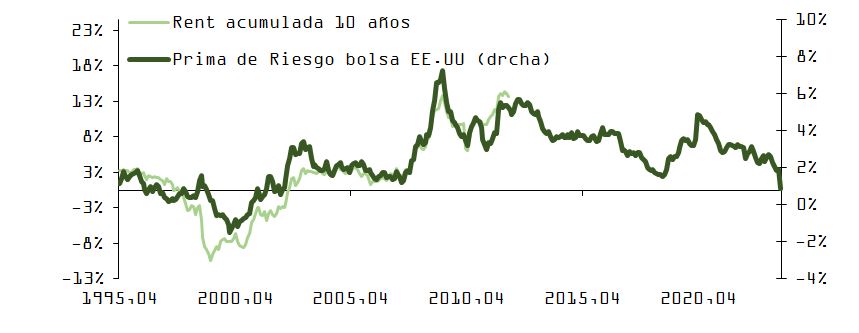

El estratega jefe de inversiones Michael Hartnett señala que los mercados alcistas de 2024 se centrarán en los bonos, lingotes y la amplitud (Bonds, Bullion & Breadth). Hartnett advierte sobre el riesgo de un aterrizaje económico más brusco de lo esperado, sugiriendo un cambio hacia una postura más alcista después de un periodo de ajuste en los mercados.

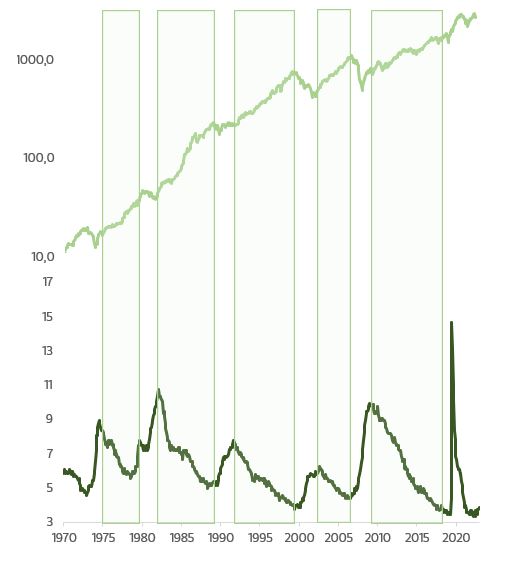

En el ámbito de la renta variable, Savita Subramanian, jefe de renta variable estadounidense y estrategia cuantitativa, mantiene una perspectiva alcista. Pronostica que el S&P 500 cerrará 2024 en un máximo histórico de 5.000 puntos, impulsado no solo por los recortes de tipos esperados, sino también por la adaptación y desempeño de las empresas en un entorno económico cambiante.

En cuanto a las materias primas, se espera que el crudo Brent alcance un promedio de 90 dólares por barril, con la OPEP+ continuando sus recortes de oferta. Francisco Blanch, responsable de Commodities and Derivatives Research, prevé un crecimiento en la demanda de petróleo de 1,1 millones de barriles diarios en 2024, impulsado principalmente por los mercados emergentes y el fin del ciclo de endurecimiento monetario de la Fed.

El análisis también aborda la situación en Japón, donde se espera una inflación sostenida y un aumento en el gasto de los consumidores, así como una mejora en la reforma empresarial. Además, se anticipa que los recortes de tipos y la caída del dólar tendrán un impacto positivo en los mercados emergentes, con China estabilizando su crecimiento económico.

Finalmente, se enfatiza que la incertidumbre política podría intensificarse en 2024, con elecciones programadas en países que representan más del 60% del PIB mundial, lo que podría influir en la dinámica económica y de mercado.