Los gestores apuestan por la renta variable para aprovechar el esperado ciclo de recortes de tipos

| Por Beatriz Zúñiga | 0 Comentarios

La primera encuesta del año a gestores de fondos de Bank of America (BofA) muestra cómo el pesimismo sigue reduciéndose, dejando paso a un sentimiento optimista en cuanto al recorte de tipos por parte de los bancos centrales y a lograr un aterrizaje suave a nivel macro. En concreto, el 79% de los encuestados espera un “soft landing” o directamente hablan de “no landing”, mientras que solo un 17% espera un “hard landing”.

Un dato clave es que las expectativas sobre el crecimiento global mejoran y los gestores apuestan por un panorama macroeconómico positivo durante los próximos 12 meses. “El optimismo sobre el crecimiento ha coincidido con la subida de los precios de la renta variable mundial”, señala la encuesta.

Este sentimiento hace que el 41% no vea una recesión en 2024, un porcentaje superior al de cualquier otra respuesta. Entre los que sí esperan que haya una recesión este año, el 21% señala que esta se producirá en el segundo trimestre, un 20% en el tercero, un 6% en el primero y solo un 5% en los últimos tres meses del año.

“El 2% de los encuestados afirma que es probable que se produzca una recesión en los próximos 12 meses, lo que supone un descenso desde el 15% de diciembre de 2003 hasta su nivel más bajo en 19 meses. Esta mejora de las expectativas económicas ha coincidido con una menor atención a la necesidad de mejorar los balances por parte de las empresas”, indica BofA en la encuesta.

El sentimiento sobre los tipos de interés también es positivo, de hecho, los inversores nunca habían sido tan favorables a los tipos a corto plazo como en enero de este año. Según la encuesta el 91% espera que bajen en los próximos 12 meses, frente al 87% que así lo creía en diciembre de 2023.

En concreto, el 52% considera que la Reserva Federal de Estados Unidos (Fed) será el principal motor de los precios de la renta variable en 2024. “Obsérvese que la Fed, es decir, los tipos, y los beneficios empresariales reúnen el 85% de las respuestas de los gestores. Más de 2 de cada 3 piensa que la Fed será el motor más importante de los rendimientos de los bonos en 2024, muy por encima de los que ven el crecimiento mundial (15%), la política fiscal de EE.UU. (9%) o el BoJ (5%) como el motor principal motor”, indican.

A raíz de la evolución de los tipos de interés, el documento de BofA explica: “Tras la subida de 100 puntos básicos de los tipos a largo plazo en los dos últimos meses, los inversores se mostraron algo menos optimistas respecto a los rendimientos de los bonos. El 55% espera un descenso de los rendimientos de los bonos en los próximos 12 meses, ligeramente por debajo del 62% registrado en diciembre de 2023”.

Esta visión optimista encuentra su freno a la hora de hablar de China. En este caso, la encuesta muestra que las expectativas del crecimiento del país volvieron a caer a «mínimos» y se tornaron negativas por primera vez desde mayo de 2022, 6 meses antes del anuncio de la reapertura. Según matizan, el 1% espera ahora una economía china más débil en los próximos 12 meses, frente al 6% neto que esperaba una economía más fuerte hace un mes. “Obsérvese que el optimismo de los inversores sobre el crecimiento de China alcanzó su punto máximo en febrero de 2023”, señalan.

Respecto a los principales riesgos que ven los gestores, el sector bancario en la sombra de EE.UU. se convierte en la fuente más probable de un evento crediticio en enero, superando al sector inmobiliario de China, que pasa a ser el segundo. Además, 1 de cada 2 sigue considerando que el sector inmobiliario (estadounidense o chino) es la fuente más probable de un evento crediticio sistémico. En cambio, el principal riesgo que observan los gestores es el empeoramiento del panorama geopolítico, seguido por un aterrizaje duro y por un aumento de la inflación.

Posición de las carteras

Respecto a cómo se refleja todo esto en la cartera de los inversores, el mensaje es claro: los niveles de efectivo se elevan ligeramente en enero, ya que el optimismo del mercado de bonos se ha moderado y consideran que los bonos mueven el «rebaño».

Entre las conclusiones de la encuesta, BofA destaca que 1 de cada 4 encuestados considera que la «tecnología de larga duración» (por ejemplo, biotecnología, energías renovables) es la mayor beneficiaria de los recortes de tipos de la Reserva Federal en el primer semestre de 2004, por delante de las acciones de valor (19%) y la renta variable de los mercados emergentes (18%).

“El 72% considera que la renta variable, más que los bonos de larga duración o el dólar estadounidense, es la mejor manera de aprovechar un ciclo de recortes de tipos de la Reserva Federal durante los próximos 6 meses”, explican. Un dato llamativo es que, por primera vez desde junio de 2021, una mayor proporción de gestores considera que las acciones de gran capitalización tienen un rendimiento inferior al de las acciones de pequeña capitalización.

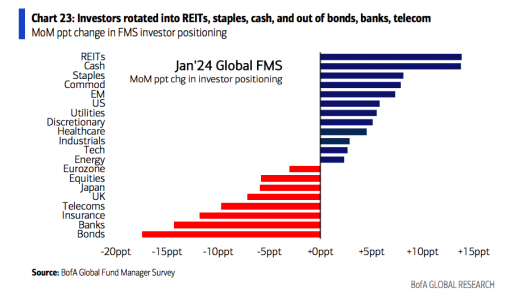

A la de analizar la asignación de activos, la encuesta detecta que los inversores rotaron hacia REITs, productos básicos, materias primas y añadieron efectivo, recortando las posiciones largas en bonos, bancos, seguros, telecomunicaciones y recortaron aún más en el Reino Unido. “En relación con la historia, referida a los últimos 20 años, los inversores están largos en bonos, EE.UU., productos básicos y atención sanitaria y están infraponderados en Reino Unido, Eurozona, energía y renta variable”, comenta BofA. Además, los gestores están alcista en sectores como la atención sanitaria, tecnología, bonos y EE.UU.; y bajistas en Reino Unido/Eurozona, servicios públicos y sector financiero.