Honorarios fijos o comisiones: la industria brasileña inmersa en el debate

| Por Magdalena Martínez | 0 Comentarios

Uno de los principales factores que impulsan la expansión de la distribución y oferta de ETF en Brasil es el auge del modelo de compensación basado en honorarios (fee-based) entre los inversores minoristas. Pero el consenso de la industria va hasta ahí y el debate sobre los modelos de cobro sigue siendo el gran conflicto entre las dos figuras legales del sistema, los asesores y consultores de inversiones*, que ahora compiten por los clientes más ricos.

En un evento organizado por S&P Global el jueves 30 de octubre en Sao Paulo, representantes de XP, BTG, Itaú e Invés Finance analizaron el mercado de ETF en Brasil y el impacto de los modelos de compensación de las firmas de asesoría y consultoría, comparando los modelos basados en comisiones (fee-based) y honorarios fijos y sus efectos en la penetración de estos productos entre los inversores generales.

XP: los honorarios fijos deberían beneficiar al sector

Para Guilherme Nascimento, director del Canal Institucional de XP Wholesale Bank, la adopción del modelo de compensación basada en honorarios fijos en el sector minorista «beneficiará al sector».

“El modelo de remuneración que no se basa en comisiones es heterogéneo. No existe igualdad fiscal ni igualdad de riesgo en las operaciones. Obviamente, esto distorsiona los incentivos en comparación con lo que está disponible para el público minorista”. Por lo tanto, su interpretación es clara: “Si el modelo basado en comisiones continúa creciendo, es una buena noticia para los ETFs”.

El director de distribución de BTG Asset Management, Tiago Lima, relacionó los incentivos con la composición de la cartera: “Al entrar en este sector centrado en el cliente, se genera una competencia más interesante”. En la práctica, explicó, el inversor comienza a comparar el coste y el servicio: “Si se cobra mucho [por el servicio], habrá que ofrecer un servicio acorde”. El efecto previsto es un cambio en la asignación de recursos: “Observamos un incentivo a corto plazo: la transferencia de recursos del sector tradicional al gran mercado de ETFs”.

Leonardo Maranhão, socio de Invés Finance, enfatizó que el modelo fee-based es un medio, no un fin: “Permite un servicio más amplio, con planificación fiscal, planificación patrimonial e inversión por objetivos”. El diseño alinea la recomendación con el cliente y facilita la selección de vehículos: “El hecho de no tener en cuenta la comisión nos permite elegir el producto que consideramos mejor, y es inevitable que los ETF terminen apareciendo”.

Por qué son importantes los incentivos para los ETF

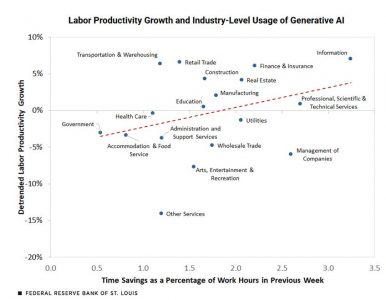

Nascimento, de XP, también menciona la simetría entre la naturaleza del ETF y el modelo de comisiones: “Tener un producto cotizado, sin ofrecer incentivos, será beneficioso”. Los ETF, por definición, tienen costos explícitos y transparencia, lo que encaja con estructuras donde la remuneración la paga el cliente y no el emisor».

El análisis de Lima, de BTG, coincide con esta visión: este cambio «tiende a incentivar una mejor composición de cartera», acercando a Brasil al patrón observado en EE.UU., donde la competencia impulsa a los gestores a justificar el precio con el rendimiento o a ofrecer versiones en ETF.

Itaú: creciente número de inversores y saldo promedio

Mariana Negri, superintendente comercial de inversiones de Itaú, destacó que el crecimiento de los ETF en Brasil ya se refleja en datos concretos. Según ella, «el número de inversores en ETF creció un 23 % de un año a otro. Por lo tanto, no solo crece el número de inversores, sino que también aumenta el saldo promedio». La ejecutiva centró su discurso en tres ejes principales —educación financiera, accesibilidad y experiencia del inversor— como factores decisivos para sostener esta expansión.

«Los brasileños siempre han estado acostumbrados a la renta fija, a los bonos del desarrollo, a los préstamos bancarios y a los fondos», observó, enfatizando que la industria de los ETF aún enfrenta un desafío cultural. “Si lo comparas con un ETF, tienes que abrir una cuenta con una casa de bolsa, lidiar con las siglas y demás”, afirmó.

Mariana añadió que el crecimiento de los ETF viene acompañado de un cambio de mentalidad y de modelos de distribución. “Los modelos de asesoría han cambiado, y esto contribuye a la democratización de los productos”, señaló. En este contexto, destacó el papel de las carteras automatizadas y gestionadas, que simplifican el acceso y mejoran la experiencia del inversor. “La comodidad que ofrece una cartera automatizada marca la diferencia para los clientes… los clientes se fijan más en el proceso, en la experiencia general, sobre todo en las inversiones”.

En su opinión, los ETF se han consolidado como instrumentos eficientes dentro de estas soluciones. “En las carteras gestionadas, prácticamente todos los índices de referencia se basan en ETF. Es mucho más eficiente en términos de costes, liquidez y economías de escala”. Para Mariana, el camino está claro: fortalecer la educación financiera y mejorar la experiencia del inversor son condiciones esenciales para que el mercado de ETF alcance un nuevo nivel de adopción en el país.

*En Brasil existen asesores de inversiones y consultores de inversiones, y se diferencian principalmente por el modelo de trabajo y las certificaciones requeridas. El asesor está vinculado a una corredora (como XP o BTG) y debe obtener la certificación de ANCORD. Recibe comisiones por los productos financieros que vende, por lo que mantiene una relación comercial directa con las instituciones distribuidoras de inversiones.

El consultor de inversiones, en cambio, trabaja de forma independiente, sin vínculo con corredoras, y debe estar registrado en la CVM (Comisión de Valores Mobiliarios). Para ello necesita contar con una certificación reconocida, como la CEA (de ANBIMA), la CFG o preferiblemente el CFP (Certified Financial Planner), además de demostrar formación universitaria y experiencia profesional. Su remuneración proviene directamente del cliente, mediante honorarios (fee based), lo que reduce los posibles conflictos de interés y refuerza su independencia.