La Fed recuerda cuáles son sus preocupaciones: menor calidad del crédito y deterioro de las condiciones del mercado laboral

| Por Beatriz Zúñiga | 0 Comentarios

Como indicaban las perspectivas para este año de las gestoras internacionales, los movimientos de los bancos centrales serán fundamentales para el mercado y sus expectativas. En esta línea, la primera semana de enero ha estado marcada por la publicación de las actas de la Reserva Federal de Estados Unidos (Fed), que señalan diversos aspectos que empiezan a preocupar a sus miembros.

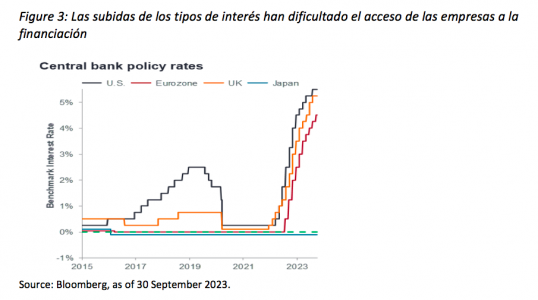

Según explican los analistas de Banca March, los miembros del FOMC están vigilando el enfriamiento del crédito y el empeoramiento de su calidad, principalmente ante el aumento en los impagos en pequeñas empresas y consumidores. “El comité ha señalado que les preocupa el rápido deterioro de las condiciones del mercado laboral, en caso de mantener demasiado tiempo los tipos en niveles muy restrictivos. Estos han sido los motivos principales para confirmar la pausa de tipos, aunque no aparece ninguna pista sobre cuándo empezarán las bajadas de tipos”, señalan.

Además, añaden que otro aspecto “dovish” ha sido que algunos miembros quieren empezar a hablar del ritmo de reducción de balance. “Un debate oportuno en medio de algunas señales de tensión en el mercado monetario en las últimas semanas del año. Finalmente, el tono cauto se mantuvo en cuanto a la moderación de la inflación, pues los miembros apuntan a que el freno de los últimos meses se debe principalmente a la moderación en las cadenas de suministro, un efecto que no tiene más recorrido, y la última parte del camino al 2% debería venir por el lado de la demanda”, comentan desde Banca March.

Por lo tanto, estos analistas destacan que las actas dejan claro que la Fed ha girado su mensaje, pero no dan pistas del momento en el que empezarán los recortes. “En nuestro caso, pensamos que las potenciales bajadas podrían llegar en la segunda parte del año y, por tanto, serán muchas menos de las que están poniendo en precio los futuros de tipos de interés”, aclaran.

Para los expertos de Monex Europe, desde la conferencia de prensa de Powell, los miembros del FOMC han intentado activamente contrarrestar la opinión pesimista del mercado. El miembro más notable del FOMC en hacerlo fue John Williams, que calificó de «prematura» una bajada de tipos en marzo y descartó la idea de que los responsables políticos discutieran abiertamente el momento de un recorte de tipos, como había aludido Powell apenas unos días antes.

“Este sentimiento tuvo eco en las actas de la reunión de la Fed de ayer, en las que algunos participantes advirtieron de que las circunstancias podrían justificar el mantenimiento del rango objetivo en su valor actual durante más tiempo del previsto ahora mismo, mientras que no se hizo referencia a un debate abierto sobre el calendario y la viabilidad de los recortes de tipos, como sugirieron los comentarios de Powell en la conferencia de prensa. Esta postura más cautelosa en sus deliberaciones reflejaba el riesgo de que una relajación de las condiciones financieras más allá de lo apropiado podría dificultar al Comité la consecución de su objetivo de inflación. Aunque varios participantes señalaron los riesgos a la baja para la economía que conllevaría una postura excesivamente restrictiva y el posible conflicto que podría surgir al tratar de alcanzar activamente ambos aspectos del doble mandato de la Reserva Federal, las actas se interpretaron en general como más vacilantes que el tono general del anuncio de diciembre”, explican desde Monex Europe.

Por último, los expertos de la firma, destaca que algunos participantes sugirieron que sería apropiado que el Comité iniciara debates sobre los factores técnicos que guiarían los planes de QT de la Fed, y sugirieron una reducción del ritmo de reducción de su balance antes del nivel considerado coherente con reservas abundantes para evitar una repetición en 2019.

Callie Cox, analista de inversiones en EE.UU. de eToro, considera que las actas revelan que “los recortes podrían no ser tan drásticos como se piensa y que los tipos podrían mantenerse altos durante un tiempo”. Según argumenta, las actas refuerzan las sospechas de que se avecinan recortes de tipos, pero la forma en que la Fed habló de los recortes de tipos podría ser reveladora.

“Muestran que los recortes podrían no ser tan drásticos como se piensa y que los tipos podrían mantenerse altos durante un tiempo. Si bien esto es una buena señal para el futuro de la economía, podría frenar los espíritus animales que hemos visto en los mercados últimamente. Los mercados han subido como la espuma desde finales de octubre, por lo que no sería extraño que se produjera un revés. Y si se produce una venta en la renta variable, sería difícil ser demasiado bajista sin una ruptura significativa en el mercado laboral. La Fed es flexible, aunque no está dispuesta a prometer nada”, afirma Cox.