¿Regreso a la “antigua normalidad”? Análisis de la situación de la economía estadounidense

| Por Cecilia Prieto | 0 Comentarios

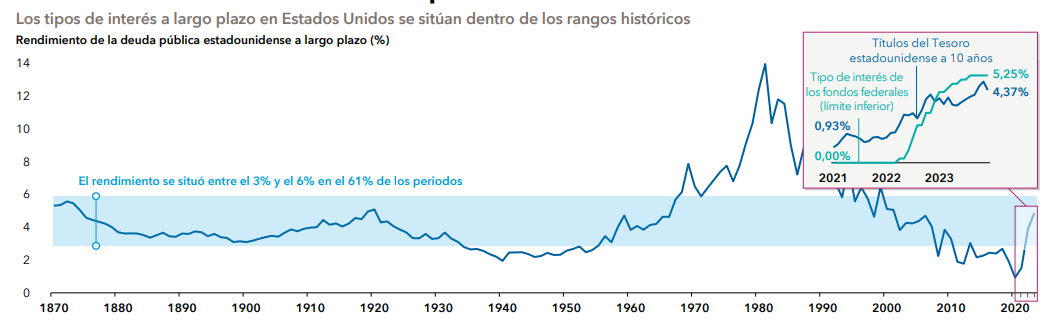

El objetivo de la Reserva Federal de controlar la inflación sin que la economía se resienta demasiado se ha complicado. El rendimiento de los títulos del Tesoro estadounidense a diez años, que determina los costes de financiación de gran parte de la economía, ha subido con fuerza. ¿Se mantendrán los tipos de interés en niveles elevados o se deteriorará el crecimiento, obligando así a la Reserva Federal a reducir los costes de financiación? “Confío en que el consumo continúe siendo el motor de la economía, aunque los tipos de interés se mantengan en niveles elevados durante más tiempo”, señala el gestor de Capital Group Pramod Atluri. Ello se debe, en parte, a que los salarios y el valor de la vivienda se sitúan por encima de los niveles previos a la pandemia, lo que ha contribuido a respaldar el consumo. El gasto federal también ha afectado a la economía, ya que ha provocado un aumento del déficit, que se sitúa ya próximo al 8% del PIB. De cara a 2024, Atluri cree que el rendimiento podría mantenerse en niveles que se consideraban normales antes de la crisis financiera mundial, entre el 3,5% y el 5,5%. Desde la gestora estiman que, aunque la subida de tipos de interés podría afectar a los mercados, “lo más probable es que los inversores acaben adaptándose a ese entorno de tipos elevados”. Cuando los tipos a diez años se situaban entre el 4,0% y el 6,0%, la rentabilidad media anual del índice S&P 500 desde 1976 era del 10,38% y la del índice Bloomberg US Aggregate Bond del 6,59%.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras.

*Capital Group, Bloomberg Index Services Ltd., Standard & Poor’s, Reserva Federal de Estados Unidos. Rentabilidad desde el 31 diciembre 1976 al 30 noviembre 2023.

Fuente: Reserva Federal, Robert Shiller. Los datos que se refieren a los años 1870-1961 corresponden a los datos de rentabilidad media mensual de la deuda pública estadounidense a largo plazo recopilados por Robert Shiller. Los datos correspondientes a los años 1962-2022 representan la rentabilidad de los títulos del Tesoro a 10 años, a 31 de diciembre de cada año durante el periodo. Datos del año 2023 a 30 de noviembre 2023. Todas las rentabilidades se muestran en dólares estadounidenses.

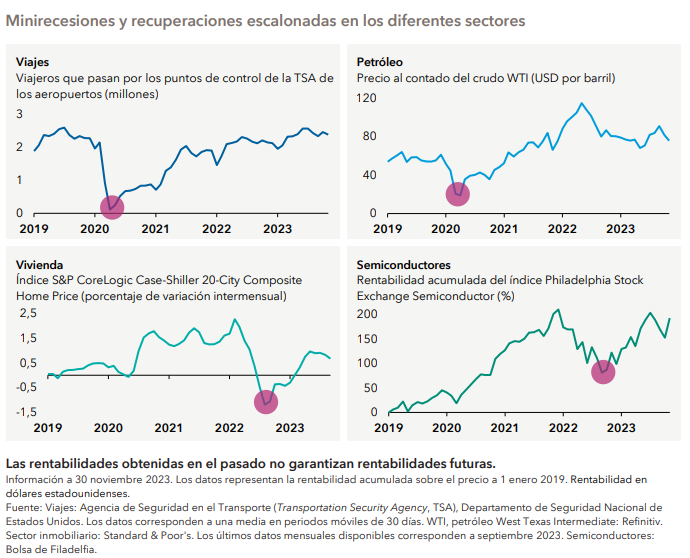

¿Por qué no ha entrado la economía estadounidense en recesión en 2023, tal y como muchos expertos anticiparon? Desde Capital Group afirman que “recesión ha habido, pero no de forma simultánea”. A lo largo del último año y medio, los distintos sectores han ido registrando caídas en momentos diferentes, un fenómeno que los economistas han bautizado como “recesión escalonada”. Gracias a este inusual episodio, ven posible que la economía estadounidense logre evitar la recesión tradicional antes de final de año o incluso durante el siguiente, a pesar de la carga que suponen el elevado nivel de inflación y las subidas de tipos de interés.

Por ejemplo, el mercado de la vivienda residencial sufrió una fuerte contracción después de que la Reserva Federal comenzara a subir de forma agresiva los tipos de interés. Las ventas de viviendas construidas cayeron casi el 40% en 2022. Sin embargo, algunos indicios apuntan ya a la recuperación del mercado de la vivienda (ver gráfico). Según el economista de Capital Group Jared Franz, si estos episodios de contracción y posterior recuperación continúan, Estados Unidos podría llegar a evitar la recesión más anunciada de la historia. En su opinión, y dada la solidez del mercado laboral y del consumo, la economía estadounidense podría crecer a una tasa anualizada de aproximadamente el 2% en 2024. “Estamos ante la recesión de Godot: todos la hemos estado esperando*”, añade el gestor Chris Buchbinder. “Pero, en mi opinión, la probabilidad de que asistamos a una recesión grave es ya muy inferior al 50%”.

*En referencia a la obra de Samuel Beckett «Esperando a Godot».

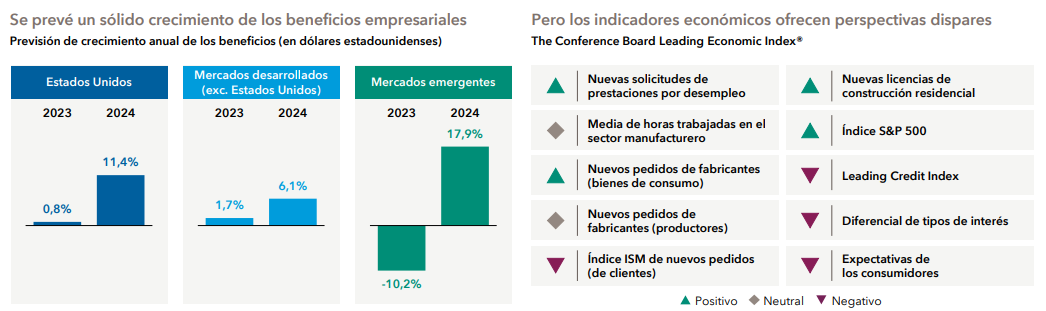

En Capital Group también se fijan en que los inversores están recibiendo señales contradictorias sobre la dirección de la economía. Sin embargo, en lo que respecta a las cotizaciones, el parámetro que tiene mayor relevancia es el que se refiere a los beneficios empresariales. En Estados Unidos, los analistas prevén un aumento de los beneficios de las compañías que componen el índice S&P 500 de más del 11% en 2024, según los datos de consenso recopilados por FactSet. Por su parte, dicho aumento ascendería al 6,3% en el caso de los mercados desarrollados, excluido Estados Unidos, y del 18% en los mercados emergentes. “2023 ha sido un año complicado, por lo que es lógico pensar en un posible repunte de los beneficios en 2024, lo que ofrecería un cierto margen de subida al mercado de renta variable”, indican desde la firma. Añaden que existen ciertos riesgos que podrían provocar una importante revisión de la previsión de beneficios, entre los que se incluyen la posible desaceleración del consumo ante la persistencia de la inflación, la ralentización del crecimiento económico en Europa y China y el aumento del riesgo geopolítico provocado por los conflictos en Ucrania e Israel.

¿Cuál es el riesgo de que las expectativas de beneficios sean demasiado elevadas? “No creo que vaya a ser un año malo para los beneficios empresariales, pero, en mi opinión, el crecimiento de los beneficios en Estados Unidos se situará entre el 6% y el 8%”, señala Jared Franz, economista de Capital Group, “y probablemente por encima en algunos mercados emergentes”.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. Las previsiones se muestran únicamente a efectos ilustrativos. Fuente (gráfico izquierdo): Capital Group, FactSet, MSCI, Standard & Poor’s. La previsión de crecimiento anual de los beneficios empresariales está representada por las estimaciones medias de consenso de los beneficios por acción para los años que finalizan en diciembre de 2023 y 2024 respectivamente de los índices S&P 500 (Estados Unidos), MSCI EAFE (mercados desarrollados sin Estados Unidos) y MSCI Emerging Markets (mercados emergentes). Previsión a 30 noviembre 2023. Fuente (gráfico derecho): The Conference Board. La tabla muestra los diez componentes del índice The Conference Board Leading Economic e indica si se prevé un impacto positivo, neutral o negativo de cada uno de ellos en el crecimiento de la economía estadounidense, basándose en los niveles actuales y en las tendencias semestrales, a 31 octubre 2023. Rentabilidad en dólares estadounidenses.

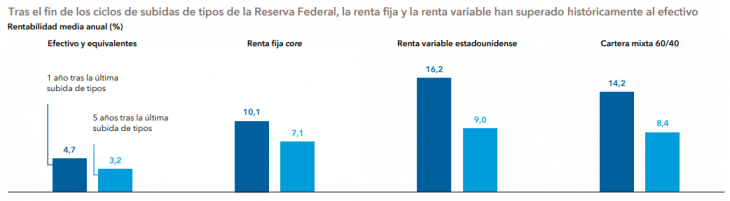

Desde Capital Group observan que el éxodo de los inversores desde los mercados de renta fija y renta variable a las posiciones en efectivo que se ha producido en los últimos años “es comprensible, pero aquellos que se queden fuera del mercado podrían perderse una oportunidad histórica para posicionar sus carteras para el éxito a largo plazo”.

Ante las fuertes subidas de tipos de interés por parte de la Reserva Federal, el rendimiento de los fondos del mercado monetario y de los equivalentes al efectivo aumentó hasta alcanzar niveles atractivos, mientras que el ritmo de subidas de tipos afectó a los mercados de renta fija y renta variable. Sin embargo, la inflación está disminuyendo con más rapidez de lo esperado. “Ello parece indicar que el banco central podría estar acercándose al final de su ciclo de endurecimiento de la política monetaria. Históricamente, este ha sido un buen momento para que los inversores reinviertan sus posiciones de efectivo en renta fija y renta variable”, explican desde la entidad.

Después de los últimos cuatro ciclos de subidas de tipos de interés de la Reserva Federal, la renta fija y la renta variable, así como una cartera mixta hipotética compuesta en un 60% por renta variable y en un 40% por renta fija, superaron con creces a los títulos del Tesoro estadounidense a tres meses durante el año posterior a la última subida. Por el contrario, el rendimiento de los títulos del Tesoro a tres meses, que se utilizan como referencia de las inversiones en equivalentes al efectivo, cayó de media un 2,5% en los 18 meses* posteriores a la última subida de tipos. “Creo que estamos a punto de iniciar una importante transición, una en la que los inversores a largo plazo pueden encontrar oportunidades de inversión atractivas en renta fija y variable”, concluye Mike Gitlin, presidente y director general de Capital Group.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. Los datos hipotéticos se muestran únicamente a efectos ilustrativos. Los inversores no

pueden invertir de forma directa en índices. *Datos basados en la media de los cuatro ciclos más recientes, que comenzaron, respectivamente, el 1 marzo 1995, el 1 junio 2000, 1 julio 2006 y el 1 enero 2019. Rentabilidad en dólares estadounidenses. Fuente: Capital Group, Morningstar. El gráfico representa la rentabilidad media de los respectivos indicadores sectoriales en una ventana de ampliación que comienza en el mes de la última subida de tipos de interés de la Reserva Federal de los cuatro últimos ciclos desde 1995 a 2018, hasta el 30 junio 2023. Índices de referencia: títulos del Tesoro estadounidense a tres meses (efectivo), índice Bloomberg US Aggregate (renta fija core), índice S&P 500 (renta variable estadounidense) y cartera mixta compuesta por el 60% del S&P 500 y el 40% del Bloomberg US Aggregate (cartera mixta 60/40).