Nobilis prevé un 2024 positivo para la renta fija y un regreso de los instrumentos en moneda local

| Por Magdalena Martínez | 0 Comentarios

Los analistas de Nobilis piensan que 2024 será un año más benévolo para los países emergentes, con una mayor estabilidad del dólar y un rebote de la actividad en Uruguay, a pesar de que será un año electoral. A nivel de activos, la firma de gestión de patrimonios ve con buenos ojos la evolución de la renta fija a nivel global y, en Uruguay, apuntan a las Letras de Regulación Monetaria y a las inversiones en unidades indexadas (UI).

El año anterior terminó siendo excepcionalmente bueno para los mercados financieros, con bonos y acciones entregando retornos por encima de sus promedios históricos. La renta fija de grado inversor terminó con ganancias del 5,5% y la de alto rendimiento, del 13,7%. Por el lado de la renta variable las acciones de países desarrollados subieron un 23,7% y las de países emergentes un 9,8%.

También se destacó el retorno de los instrumentos en moneda local, tanto en Unidades Indexadas (UI) como en pesos a tasa fija, generando rentabilidades en dólares entre 11% y 21% en la mayoría de los casos. Este buen desempeño de los títulos en moneda local se debió principalmente a que el Banco Central del Uruguay comenzó a migrar desde su instancia de política monetaria contractiva hacia una de política monetaria neutral.

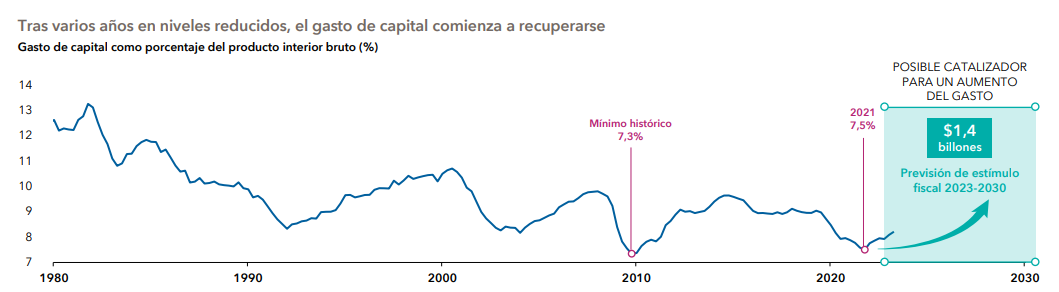

Para este año la expectativa es que la economía global se desacelere de 2,6% a 2,4%, con los países desarrollados creciendo al 1,2% y los emergentes al 3,9%, según datos del Banco Mundial.

En Uruguay se espera cierto rebote de la actividad, en medio de un contexto global más benévolo para los países emergentes en general, con recortes de tasas por parte de la Reserva Federal de los Estados Unidos (FED) y un dólar estable, que llevaría el Producto Interno Bruto (PIB) a niveles entre 2,5% y 3,5%.

En cuanto al impacto del contexto global en el precio de los activos locales, el comportamiento de la FED en 2024 incidirá directamente en el precio de los bonos de Uruguay en dólares y en el valor de esta moneda a nivel global.

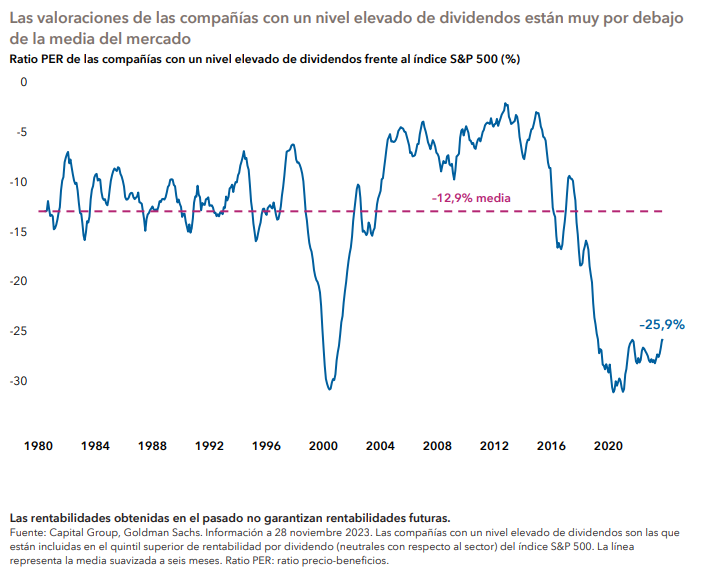

“Mirando a futuro se destaca el atractivo de la renta fija. Las tasas permanecen altas y el riesgo inflacionario parece haber quedado atrás. Si bien los spreads se han comprimido, los rendimientos siguen siendo elevados. Esto significa que seguimos ante una muy buena oportunidad para invertir y construir portafolios”, dijo Mauricio Tchilingirbachian, analista de Mercados y Productos en Nobilis.

Los fondos de Nobilis subieron entre 5% y 17% según el perfil de riesgo durante el año pasado. De cara a 2024 los rendimientos de la renta fija siguen siendo superiores a los históricos y eso es motivo de optimismo para los inversores, que deben esperar buenos retornos ajustados por riesgo para los portafolios en los próximos años.

Respecto a las inversiones en Unidades Indexadas (UI) y en moneda nacional, “preferimos las Letras de Regulación Monetaria a seis y doce meses de plazo en pesos, y las inversiones en UI con vencimientos entre 2027 y 2029”, dijo Sebastián Arena, jefe de Trading de la compañía.

En lo local, la evidencia empírica muestra que habitualmente se observa un aumento de la incertidumbre en los meses previos a una elección nacional, lo que puede impactar en las variables económicas y financieras con consecuencias para la actividad, la inflación y las expectativas, por lo cual es necesario tener cautela.

El informe completo de Perspectivas para 2024 de Nobilis se puede ver en este link.