Es osado desestimar una contracción en el medio plazo

| Por Romina López | 0 Comentarios

A pesar de la preocupación que sembraron entre los inversores los datos de IPC y PPI de enero, que se tradujo en el ajuste en expectativas de recortes para 2024 (desde 6 en enero a 3-4 ahora), los comentarios del presidente de la Fed de Atlanta, Raphael Bostic, no parecen haber tenido el mismo impacto en un mercado más pendiente de no quedarse fuera.

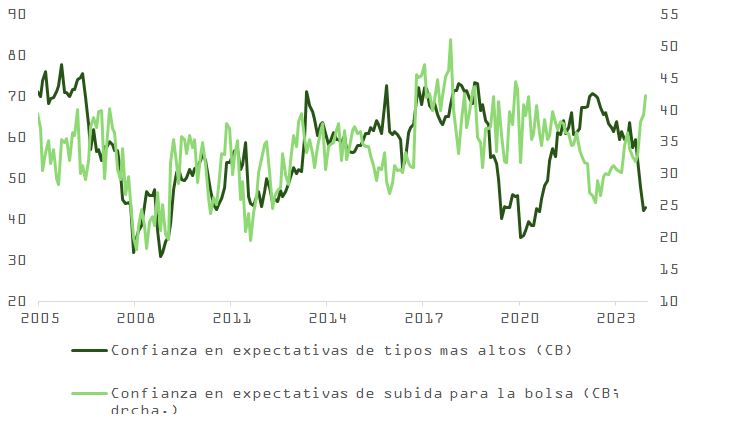

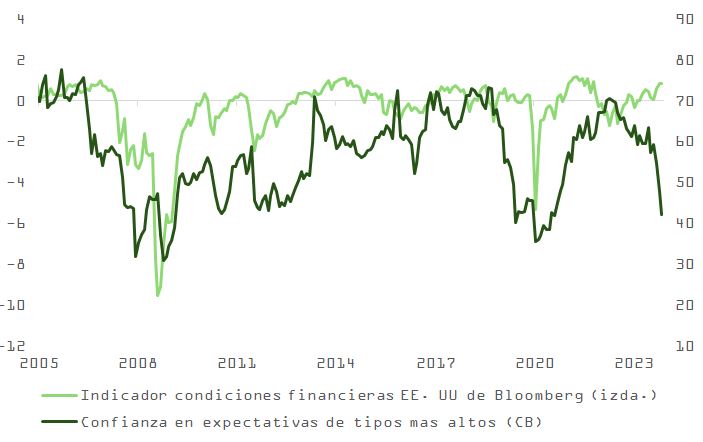

En línea con nuestros comentarios respecto a la reciente relajación en índices de condiciones financieras dentro de una tendencia de tensionamiento en los mismos, la publicación la semana pasada de las encuestas de confianza del Conference Board dejaron de manifiesto el optimismo de las familias respecto a cuál puede ser el valor de sus activos (expectativas para la evolución del mercado de acciones) y el coste de sus préstamos en el medio plazo. Esta perspectiva amable, en un contexto donde los hogares estadounidenses aún cuentan con unos 300.000 millones de dólares de ahorro extra, que se traducen en unos 4 o 5 meses de ritmos de consumo más que aceptables (como muestran los resultados de Costco o GAP esta semana), puede estar sembrando el recelo entre algunos miembros del Comité de Mercados de la Fed.

Jerome Powell se expresó el jueves ante el Comité de Servicios Financieros en unos términos similares a los utilizados por algunos de sus colegas que, como Bostic, han compartido esta semana sus opiniones en materia de política monetaria. Dejó claro que, aunque se están produciendo avances alentadores en el camino hacia el objetivo del 2% de inflación que deberían venir acompañados de rebajas en los tipos, los recortes no son inminentes. No obstante, podrían comenzar antes de alcanzar la meta.

Christine Lagarde, como Powell, confirmó las expectativas de relajación en política monetaria y su relativa proximidad, dando un discurso bastante neutro que, como al otro lado del Atlántico, no movió las curvas de futuros. No es frecuente que estos dos bancos centrales se muestren tan alineados en sus planes de corto plazo, algo que también refleja el mercado swaps, que sigue apostando por un primer recorte en junio (6/6 para el BCE y 12/6 para la Fed) y unas tres o cuatro revisiones a la baja de aquí a diciembre (~91 puntos básicos para la Fed y 100 en el caso del BCE). Se diferencian, no obstante, en el manejo de su balance, con los estadounidenses posiblemente anunciado un plan de ralentización en la cadencia de sus ventas de activos (los detalles al respecto se darán a conocer en la próxima reunión del 20/3). En cambio, la intensidad de QT del BCE se acentuará en los próximos trimestres.

La resiliencia de la economía de Estados Unidos, que de acelerarse alejaría de nuevo a Powell de su objetivo, quedaba también esbozada en la entrega de marzo del Libro Beis. Este informe de condiciones económicas, publicado 8 veces al año y que aglutina el resultado de las encuestas y entrevistas llevadas a cabo a nivel regional por los bancos que forman parte de la red de la Reserva Federal, muestra que la actividad «aumentó ligeramente» desde principios de enero, lo que supone una mejora con respecto al documento de enero, que señalaba «poco o ningún cambio» en la actividad. Todo ello a pesar de comenzar a apreciarse un consumidor menos vibrante, más sensible a las subidas en precios y que ha comenzado a disminuir su gasto en bienes discrecionales y en servicios como la hostelería o restauración.

Los índices JOLTs de enero dan perspectiva al libro Beis y nos muestran un mercado laboral que va equilibrándose entre demanda y oferta, pero que lo hace muy lentamente. El indicador de bajas voluntarias, por ejemplo, continúa en trayectoria descendente, pero solo retrocede un 0,1% hasta un 2,1% desde el 2,2% de diciembre apuntando a ajustes moderados en el crecimiento salarial. El porcentaje de vacantes sobre el total de mano de obra (Jobs – workers gap), en +1,6%, se mantiene un 4,3% por encima de su tendencia.

Adicionalmente, después de la recesión sufrida por el sector de propiedad residencial en Estados Unidos en 2022, este año es probable una recuperación moderada que ya se deja sentir en el repunte del índice NAHB. La inversión en vivienda representa un 3,9% del producto interior bruto y en 2023 podría volver a aumentar. Si la Reserva Federal sigue el plan de iniciar el ciclo de relajación monetaria en junio, el tipo de referencia para hipotecas a 30 años podría caer entre un 0,5% y un 1%, estimulando la construcción y el incremento de oferta en vivienda unifamiliar que se ha visto lastrada desde 2022 por un coste hipotecario por encima del 8%. El precio de la propiedad residencial podría recuperarse entre 6%-8%, acercando la inversión como porcentaje del PIB a su media histórica de 4,7%.

A pesar de todo ello, sorprende que los inversores hayan borrado de sus pensamientos la posibilidad de recesión; la probabilidad implícita de un modelo PROBIT que incluye como variables la estructura de la curva, los spreads y la bolsa ha pasado de 77% en octubre 2023 a solo un 5% hoy. La curva está donde la quería Powell, pero la fortaleza económica y las palabras de Bostic, que sugería un inicio de ciclo de recortes con pausas en julio o septiembre, obligaría a ajustar aún mas las expectativas de recortes hasta diciembre, poniendo en peligro el aterrizaje suave. Una sorpresa de crecimiento puede obligar a la Fed a volver a cambiar su hoja de ruta. Aunque como mostramos más arriba, el diferencial entre empleos y trabajadores activos (job – workers gap) se ha estrechado hasta los 2,7 millones en enero, la economía opera aún por encima del pleno empleo, dificultando mucho la tarea de Powell y a la vez incrementando sustancialmente las probabilidades de un error de cálculo.

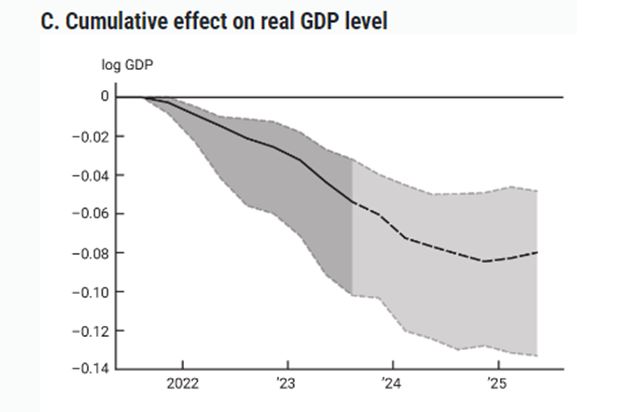

Desestimar una contracción en el medio plazo es osado si tenemos en cuenta que el excedente de ahorro puede haberse agotado este verano y que, ante un deterioro más rápido en el mercado laboral, los consumidores, como han hecho muchas veces antes, pueden cerrar el monedero y acelerar el ahorro preventivo. Y también merece la pena recordar el contenido del informe de la Fed de Chicago del pasado mes de septiembre y al que hemos hecho referencia en el pasado, que apunta -como vemos en la gráfica- a que el punto de máxima presión sobre el PIB consecuencia del ciclo de subidas llegará a partir de la segunda mitad de este año (“Efectos pasados y futuros del reciente endurecimiento de la política monetaria”, Stefania D’Amico , Thomas King).

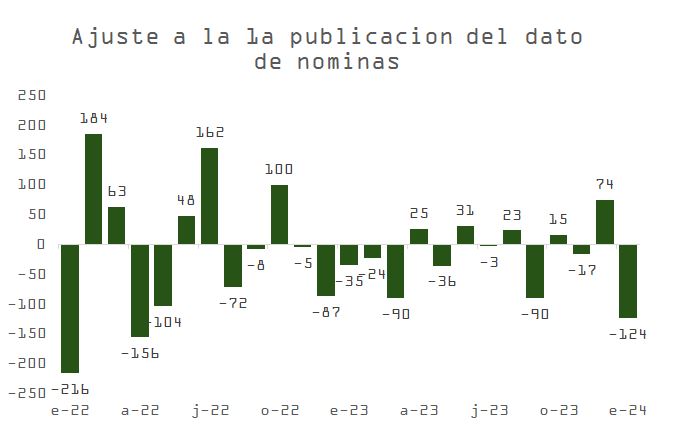

Y respecto al dato de empleo del viernes, a pesar del incremento en nóminas de 275.000, los bonos del Tesoro a 2 años han llegado a bajar 0,08% tras el anuncio, valorando que no es oro todo lo que reluce: la tasa de desempleo subió inesperadamente consecuencia de la caída del empleo doméstico y el crecimiento salarial fue prácticamente nulo (subió sólo un 0,1%, el menor aumento en dos años). Asimismo, el sorprendente aumento del mes de enero sufrió la revisión mas profunda experimentada por la serie desde 2022.

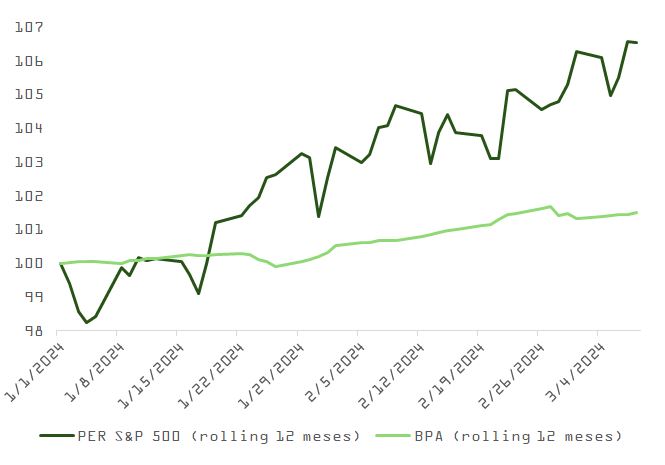

Aunque el mercado está sobrecomprado y manda el optimismo, el FOMO (miedo a quedarse fuera) en un entorno de desinflación y crecimiento moderado los próximos 2 a 3 meses, puede seguir impulsando el precio de los índices. Un 76% de la subida en el S&P 500 se justifica por ampliación de múltiplos, y aunque la prima de riesgo para inversores de renta variable comienza a ser escasa en términos históricos, las caídas en rentabilidad de la deuda pública y un contexto en varios aspectos parecido al experimentado entre 1995- 2000, podrían preservar el escenario “goldilocks”, de momento.