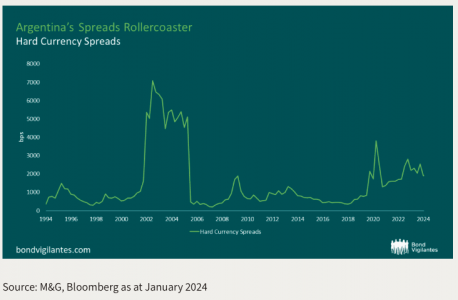

Este artículo está desactualizado antes de llegar a sus lectores. Es la foto de un momento, el de la industria de fondos de Argentina después de una devaluación de más del 120% y un plan de ajuste sin precedentes llevado a cabo por el presidente Javier Milei, quien asumió el 10 de diciembre de 2023. A pesar de la alta volatilidad, Argentina es demasiado grande para dejar de analizarla. Profesionales del asset management de firmas tan distintas como Adcap, Balanz, IEB Fodos y Cocos Capital nos ayudan a registrar el momento.

El sueño del Argentina Recovery Fund

Paula Gándara, CIO de la firma argentina Adcap Asset Management, recibe a Funds Society en Buenos Aires en una época de desconcierto, un febrero de 2024 para la memoria, resistente a cualquier intento de proyección, donde parece un chiste pensar en cómo sería el Argentina Recovery Fund con el que sueña Gándara, manager de fondos en el país con la crisis monetaria más intrincada del mundo.

“Podemos decir que Argentina está en plena transición, pero no sabemos cuál será la nueva normalidad”, dice la ejecutiva, al mando de estrategias de renta fija a corto plazo por valor de 500.000 millones de pesos (unos 500 millones de dólares).

Después de un 2023 con retornos que superaron el 300%, Gándara y su equipo han visto cómo se desplomaban y deshacían todas sus previsiones para el inicio de 2024. La razón no es otra que la llegada al poder del presidente Javier Milei y su batería de medidas económicas.

“El ajuste del gobierno provocó una devaluación del peso cercana al 128% y nos obligó a replantearnos todas nuestras carteras. Tenemos una subida de la volatilidad enorme, incluso para los usos de cualquier argentino, además de unos retornos pobres por las tasas bajas auto infringidas”, dice Gándara.

“Para que te hagas una idea del panorama, en diciembre nosotros decíamos en nuestro análisis de perspectivas: en enero tendremos una inflación del 30%, en febrero otro 30%, con una devaluación, posiblemente con una brecha del tipo de cambio del 50% para el final de mes. Eso pensábamos hace tan solo dos meses. Hoy tenemos en enero una inflación menor a la esperada y pensamos que para finales de marzo podría ser menor al 10%. Por ahora, no esperamos otra devaluación”, explica la gestora de fondos.

La amplitud del ajuste ha dejado “sonados” a los argentinos. La CIO de Adcap AM muestra su monitor, lleno de números y columnas que sólo unos pocos iniciados sabrían leer, y dice, “la industria tiene ahora rescates netos” porque las grandes empresas de siempre, las que ahorraban en pesos para tener liquidez, ahora ya no tienen ese excedente, o se han ido al BOPREAL*, un instrumento creado para los importadores con el objetivo de absorber su enorme deuda en pesos.

La devaluación no sólo pulverizó los pronósticos, también lo hizo su resultado: una fuerte caída de la inflación que, de momento, nadie sabe si va a mantenerse, a qué precio y con qué consecuencias. Los ciudadanos germanorientales después de la caída del muro o los rusos de la época de Yeltsin podrían entender ahora la incertidumbre con la que viven los argentinos.

“En vez de vigilar la llegada de los brotes verdes vigilamos la aparición de brotes secos”, bromea Gándara, y la duda del momento es cómo serán los datos del empleo, la evolución de la pobreza y, en definitiva, la resistencia de los argentinos a la adversidad.

¿Un estallido social que reviente antes de término el gobierno Milei?, ese es el temor de los muchos, ¿alguien se imagina que, en realidad, la economía del país sea más fuerte de lo esperado y que resista al brutal sinceramiento que significa devaluar?: nadie se atreve a ser optimista.

Los fondos hablan, siempre son un reflejo de la realidad económica, y Adcap AM ha puesto sus esfuerzos en un money market dinámico, de rescate diario, que tiene un horizonte recomendado de dos semanas, con un 80% de cuentas remuneradas y otros instrumentos conservadores, combinados con un 20% de instrumentos de mercado como las letras. Lanzaron recientemente un fondo ESG pensando en estar preparados cuando, algún día, las empresas sean sometidas a obligaciones de gobierno corporativo.

Hay rumores de que “el cepo” *, como llaman corrientemente al control de cambios, podría levantarse a mediados de este año, según las últimas palabras del propio presidente Milei. La famosa dolarización prometida por el mandatario, o esa libre competencia con el peso, parece una abstracción. En realidad, en Argentina nadie espera que un político haga lo que promete, o sea capaz de cumplir un plan, y bajo esa premisa también fue elegido el ultraliberal Milei. Gándara señala que no tiene ni una sola consulta de clientes sobre qué pasaría si se dolariza la economía.

La CIO de Adcap reconoce que siente apego al peso, no se imagina su desaparición como no se imagina una Argentina sin selección nacional del fútbol, pero siendo realista, piensa que en los hechos se están dando pasos muy claros hacia la dolarización: hay una “sequía” de pesos (con aspiradora, licuadora y un montón de expresiones para definir lo que acaba de pasar), ha bajado la inflación y el déficit fiscal, pero estaría faltando una pieza maestra, una verdadera reforma fiscal (promesa, por ahora, incumplida) y, sobre todo, que los cambios se mantengan en el tiempo.

El problema es que, sea cual sea el plan, el sistema financiero argentino no lo conoce, o no lo tiene claro, y si Gándara tuviera cerca a Milei le preguntaría cosas muy concretas: ¿qué va a pasar con la deuda en pesos?, ¿cuántos dólares vale el CER*?, es decir, los pesos atados a la inflación (o indexados) que constituyen la mayoría del mercado.

La principal esperanza es que se produzca una desregulación del sistema financiero, diseñado hasta la fecha para que todas las inversiones confluyeran hacia las emisiones de deuda pública, ese pozo sin fondo. La desregulación es como el aire para respirar y es gratuita para los políticos, contrariamente a un recorte de los impuestos. Y por ahora, con esa esperanza basta, mientas día a día, se va viendo qué pasa.

El Argentina Recovety Fund de Paula Gándara es un sueño tan descabellado como poder proponer inversiones en renta fija y renta variable argentinas, con una duración de tres o cinco años, como hacen los demás, los envidiados chilenos, el resto del mundo, una nueva normalidad normal.

“Ni Caputo lo sabe”

En algún momento, todos los entrevistados que fueron interrogados sobre el rumbo de la política económica argentina respondieron que “ni Caputo lo sabe”, es decir, que el ministro de Economía, Luis Caputo, quizá tiene un plan o pero que, sea lo que sea, lo va llevando, como puede, día a día.

Isabel Pita, socia y directora de la firma Balanz, pronuncia también la frase, pero lo interesante es su compostura serena, y la de su hija María José González Pita, trader y encargada de los family office de una firma que siempre aparece entre los cuatro primeros operadores bursátiles de Argentina, con una oferta robusta de fondos, una plataforma digital propia y oficinas en Buenos Aires, Uruguay, Miami y Panamá.

Parte de la reputación de Balanz viene dada por su capacidad para capear y gestionar las crisis, lo llevan en el ADN, como la fecha de su fundación, 2002, en plena crisis, cuando convirtieron la adversidad en una oportunidad y se convirtieron en un interlocutor para los inversores internacionales. Por ello, nunca han dejado de moverse entre el mercano nacional e internacional, al igual que su división de asset management.

“Siempre fuimos traders”, dice Isabel Pita, y desde esa experiencia, Balanz cuenta actualmente con unos mil empleados y maneja más de 5.000 millones de dólares de activos. El 60% de su negocio es local argentino, el 40% restante internacional. La firma tiene la Alyc* más grande de Argentina, con 600.000 cuentas. Fueron los primeros en invertir en tecnología, actualmente emplean en interno 80 personas en ese sector, y la versión digital de Balanz ha sido clave en momentos especiales, como la pandemia de coronavirus.

Balanz se encuentra en plena Avenida Corrientes, en sus locales llenos de gente se respiran las finanzas bonaerenses, todas las paredes están cubiertas por la colección de obras de arte contemporáneo que Isabel Pita y Claudio Porcel, el otro fundador de la empresa, llevan años atesorando. Antes de hablar del negocio, se admira el arte, que está por todas partes, Isabel Pita podría pasar mostrando las obras toda la tarde, el cliché funciona al máximo: “los financistas sólo hablan de arte, los artistas, de dinero”.

Pero estamos en febrero de 2024, y las pregunta sobre la situación económica dominan el panorama. ¿Qué puede pasar si se levanta el cepo?: Isabel Pita y su hija María José manejan varios escenarios y, con prudencia, piensan que el resultado será una menor volatilidad, una brecha más pequeña entre el dólar oficial y el dólar “blue” * (o real, o negro) y el final de todos los negocios basados en esa brecha. A la larga, la esperanza es que la inestabilidad monetaria que sufre el país se termine, y que así todo el mundo pueda planear su futuro.

Hablando en términos de activos, “hoy la vedette del mercado es el bono soberano en dólares, que está barato”, dice la fundadora de Balanz. Actualmente, la cartera de fondos de la firma está diversificada, por clase de activo y jurisdicción, el negocio está fuertemente internacionalizado y su soporte digital está establecido: estos son los pilares de la serenidad que muestran los dueños de Balanz.

Es inevitable pensar que hay dos argentinas, incluso en el asset management: la que tiene una firme presencia internacional y, sobre todo, dólares, y la que vive fundamentalmente en pesos. Probablemente, la más fuerte sea la más capaz de diversificarse o cambiar rápido.

¿Argentina va hacia una economía bimonetaria o hacia una dolarización total?: Isabel y María reconocen que no sienten un apego especial por el peso, ya conocieron el austral y saben que las monedas cambian. No tienen una idea clara de hacia dónde irá el país, porque “ni Caputo lo sabe”, pero el convencimiento en Balanz es que el único camino “es el orden” y que, de todos modos, la crisis pasará.

La carta de Papá Noel para la desregulación del sector de fondos

Eduardo Herrera es socio y director de IEB fondos, una firma en ascenso dentro de la plaza financiera argentina. Actualmente manejan 13 fondos con 180 millones de dólares de activos bajo administración, y vienen experimentando un fuerte crecimiento, que tienen la intención de mantener.

Herrera lleva más de veinte años trabajando como gestor de fondos en Argentina y sus experiencias en diferentes empresas dan vértigo. Cambios de coyuntura y, sobre todo, de regulación, llevan décadas obligando a modificar todas las estructuras en cuestión de meses, porque un viernes se anuncia que desaparecen los fondos de pensiones y otro viernes, que un instrumento creado para invertir en el extranjero simple y llanamente pasa a ser argentino. Y no se bromea con el regulador argentino, en un sistema ideado para que los inversores vayan a donde el gobierno quiere: los informes son semanales, las amonestaciones, muy rápidas.

Estos días hay rumores de que se estaría poniendo en marcha una fuerte desregulación del mercado fondos y la lista de peticiones que Herrera haría para poder trabajar mejor son un revelador del corsé con el que trata de seguir respirando la industria argentina. Así, el socio de IEB fondos piensa que sería básico poder comprar dólares con los pesos argentinos invertidos en fondos, que los instrumentos para invertir en el extranjero no sean considerados legalmente argentinos (como es el caso actualmente de los CEDEARs*), que los asset managers puedan elegir la ponderación de monedas que quieran, que sea posible registrar fondos internacionales sin que el 75% de los activos sean obligatoriamente de Mercosur, que los fondos de ahorro voluntario para la jubilación puedan existir…

Eduardo Herrera no sabría prever si el país va hacia una dolarización, como anuncia el presidente Milei, pero tiene que claro que las firmas como la suya, “los independientes”, alejados de una gran corporación, son muy ágiles y siempre acaban buscando soluciones. Y como muestra, un botón: IEB fondos ha logrado crecer estos años gracias a los fondos dólar link*, que fueron, precisamente, una consecuencia del cepo que, en su momento, pareció el fin de la industria.

“Milei ha fortalecido el peso”

En esta foto de febrero de 2024, las cifras muestran que el presidente Milei y su plan de devaluación y ajuste han fortalecido la cotización del peso, un dato que apunta Ariel Sbdar, CEO de Cocos Capital, imperturbable en su enorme despacho de un edificio moderno de oficinas, con sus herramientas de youtuber cerca, una base de 350.000 usuarios (o clientes retail) y dos fondos (un T + 1 en pesos y un money market en pesos) con activos por valor de unos 35 millones de dólares.

Cocos vive y se desarrolla en pesos, a través de su app ofrece activos y sus propios fondos, actualmente es la segunda compañía en volumen operado en bonos en Argentina, después de la casa de bolsa Allaria Ledesma, con medio siglo a sus espaldas en la industria.

Ariel Sbdar, treintañero rodeado de decenas traders veinteañeros, considera que “el peso sigue siendo el core de su negocio”, con o sin el rayo dolarizador que encarna Milei, y que su empresa, con fondos que no superan los diez días de inversión, seguirá creciendo el año que viene. Cocos Capital espera llegar al millón de usuarios en un año.

La “secada” de pesos provocada por la devaluación ha aumentado el valor de la moneda, un eventual levantamiento del cepo no preocupa al joven financista: “Creo que la gente seguirá comprando cosas en pesos, las empresas seguirán necesitando pesos, ¿con qué va a pagar los salarios de los funcionarios públicos el gobierno”.

Los asset managers argentinos que hemos visto hasta la fecha llevan relojes de pulsera tipo Fitbit o Apple Watch, como si quisieran consultar de vez en cuando hasta qué medida siguen vivos. Ariel Sbdar lleva un Casio con pantalla digital que debió de estar de moda en los años ochenta del Siglo XX, probablemente, es ya un artículo vintage en el mundo nuevo y digital en el que se mueve. El fundador de Cocos estudió en la elitista Universidad di Tella, como la mayoría de los economistas del establishment argentino, pero es un bicho diferente, que no pertenece del todo al ecosistema financiero. Se define como empresario, todo el mundo lo considera un youtuber, es indudablemente un influencer, en unos años sabremos con certeza cuál es su lugar en la plaza financiera argentina.

En medio de la total incertidumbre, Sbdar tiene asombrosamente naturalizado evolucionar en medio de la volatilidad, además puede ser afirmativo. Así, piensa que la inminente regulación de la industria de fondos que todos anuncian no se va a producir porque, simple y llanamente, no se puede hacer hasta que se levante el control de cambios (el cepo).

“Una desregulación tendría que ser algo general, empezando por un hecho básico: un inversor no puede comprar actualmente más de 200.000 dólares al día sin avisar al regulador, que tarda cinco días en dar una respuesta. Lo primero es el cepo”, señala.

Habida cuenta el aumento de la pobreza, ¿puede haber un estallido social?, Ariel es bastante tajante, piensa que no, igual que piensa que no habrá levantamiento del control de cambio en cuestión de meses, idea que termina con una frase enigmática: “La realidad es que no lo pueden hacer, pero igual Milei lo hace”.

¿Cuál es la salida para Argentina?: su capacidad para generar divisas, “el país despega si entra plata de afuera”, procedente como siempre del agro, pero también está la promesa de la minería y del sector energético.

Aterrizando en Cocos Capital de nuevo, cabe preguntar por el modelo de negocio, ya que la empresa no cobra comisiones por las transacciones, una idea que fue su principal reclamo publicitario. La respuesta del CIO de la firma es que cumplen su promesa para las transacciones, pero existen tarifas para los fondos y el sector wealth management, que genera un porcentaje por cartera.

Cuando uno pasea por los locales de Cocos, conoce a su fund manager, que no llega a los 30 años y parece evolucionar en una rave party, sentado en una mesa inmensa, rodeado de traders imberbes, con la sala presidida por una gigantesca pantalla con un concierto de rock, uno se pregunta dónde está el adulto responsable de la empresa. Lo cierto es que Allaria Ledesma y, concretamente, el hijo del propietario de la casa de bolsa, tiene la mitad de las acciones de Cocos y la sociedad que opera los fondos (la antigua Moneda Asset Management) también es compartida con Allaria Ledesma.

Pero no se puede subestimar a Cocos Capital, porque lejos de ser una empresa “incubada”, genera beneficios, funciona a pleno rendimiento y parece no tener techo.

A la salida de la entrevista, un Uber, estudiante de ingeniería industrial, se entusiasma al saber que estuvimos con Ariel Sbadar y nos dice que le encanta Cocos Capital. Tiene una cuenta, ha perdido el 20% de lo que invirtió y mientras conduce y abre la app para mostrarnos, pierde otros 200 pesos. Pero no hay animadversión ni quejas hacia Cocos, piensa que ha perdido dinero por “boludo”, por no ocuparse de su cuenta, toda invertida en renta variable. Lo que más le importa es seguir estudiando, dice que es de izquierdas, antiperonista, le pide a Milei que liberalice la importación de maquinaria pesada para poder ser un buen ingeniero industrial, sueña con ser pionero en cultivos hidropónicos. Argentina, febrero de 2024.

El cepo: El cepo cambiario es una serie de restricciones al acceso a las divisas extranjeras, que se aplican en Argentina desde 2011. Estas restricciones tienen como objetivo controlar la salida de divisas del país y evitar la especulación con el dólar

BOPREAL: Bono para la Reconstrucción de una Argentina Libre que el Banco Central entregará a los importadores que buscan regularizar sus deudas en dólares. Es un bono dólar linked (ver al final la definición)

CER: es un coeficiente de estabilización de referencia introducido en 2002. El CER es publicado mensualmente por el Banco Central de la República Argentina, siguiendo las pautas establecidas por el Ministerio de Economía en la Resolución, que básicamente reflejan la variación diaria de la evolución mensual del índice oficial de precios al consumidor.

AlyC: un Agente de Liquidación y Compensación (ALyC) es una sociedad que actúa como intermediaria entre los inversores o las empresas y los mercados.

CEDEARs: los Certificados de Depósito Argentino son valores negociables que cotizan en la Bolsa de Buenos Aires y representan cierta cantidad de acciones de una firma internacional que no está bajo el régimen de oferta pública en el mercado argentino.

Dólar blue: se trata del dólar que se consigue en el mercado negro o mercado paralelo. Lejos ser una cotización clandestina o de uso marginal, se utiliza como un tipo de cambio más en Argentina actualmente.

Dólar link: Se trata de títulos de deuda en pesos que ajustan su precio a una tasa de interés fija (generalmente baja) a la que se le suma la variación del dólar oficial del período.

Puede leer el artículo completo en este enlace.