Private equity: ¿puede la bajada de tipos reactivar el mercado?

| Por Beatriz Zúñiga | 0 Comentarios

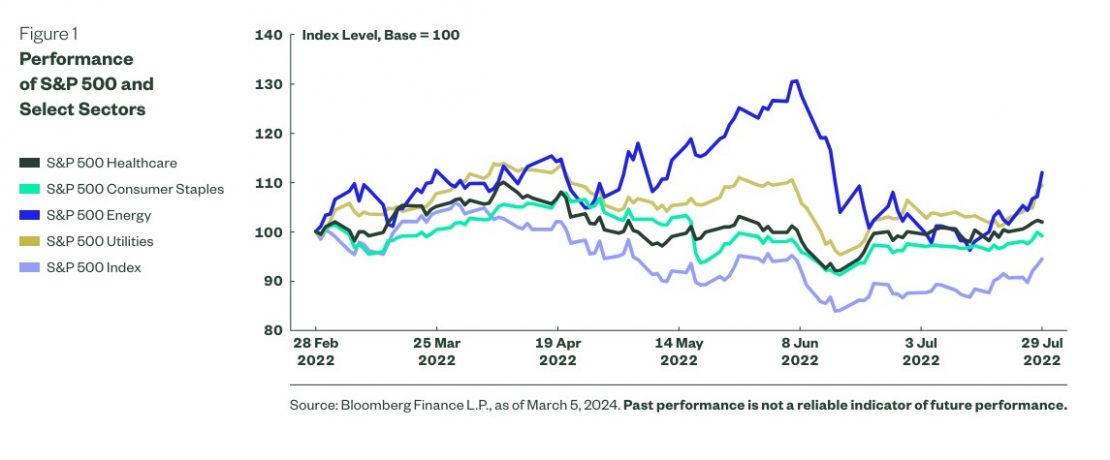

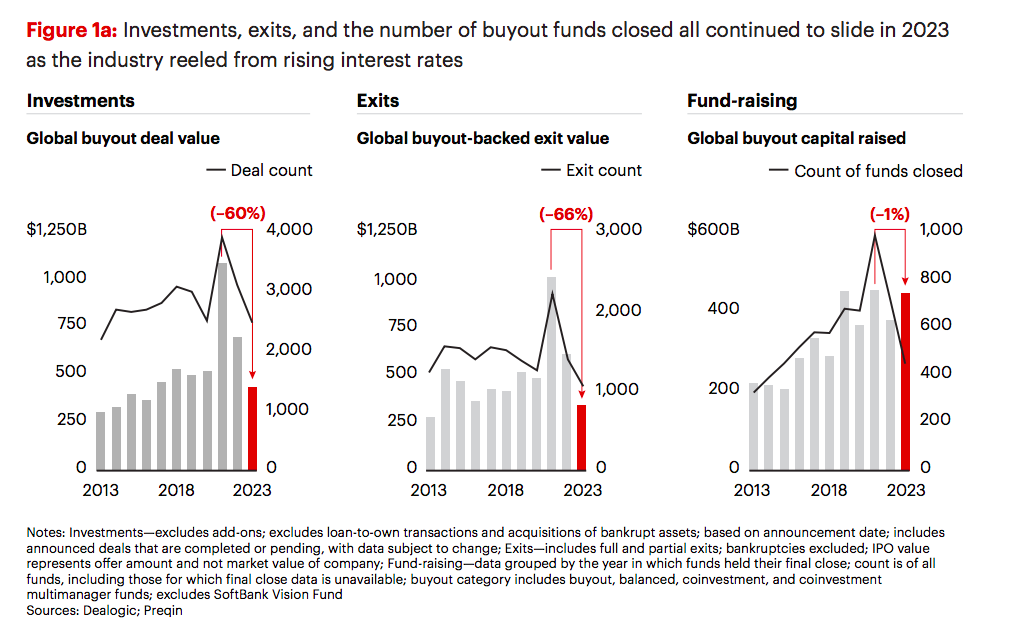

Según el informe de perspectivas para 2024 sobre el mercado de private equity que elabora y publica Bain&Company, tras un duro 2023, han empezado a asomar los brotes verdes para la recuperación de la industria del private equity. Los expertos de la consultora explican que en el pasado ejercicio, el capital riesgo siguió tambaleándose, ya que la rápida subida de los tipos de interés provocó un fuerte descenso de las operaciones, las salidas y la captación de fondos. “El problema de las salidas se ha convertido en el más acuciante, ya que los LP hambrientos de distribuciones retiran nuevas asignaciones de todos los fondos, salvo de los más grandes y fiables”, apuntan.

Sin embargo consideran que las perspectivas a largo plazo siguen siendo sólidas, pero para salir del atolladero harán falta planteamientos más sólidos de creación de valor y una rápida innovación en soluciones de liquidez. Sobre todo, destacan que las decisiones de los principales bancos centrales respecto a su política monetaria y las bajadas de los tipos de interés serán un factor fundamental en el comportamiento del mercado privado.

“Los múltiplos de precios, que tienden a moverse de forma inversa a los tipos de interés, han bajado el año pasado, pero sólo ligeramente hasta ahora. Esto se debe a que los vendedores sólo están sacando al mercado los activos de mayor calidad, aquellos que confían en que se venderán con una rentabilidad razonable. De lo contrario, los canales de salida se han agotado en gran medida, dejando a los socios generales (GP) con la friolera de 3,2 billones de dólares en activos sin vender y frenando el flujo de capital hacia los socios comanditarios (LP). Este descenso de la actividad ha tenido un efecto paralizador en la captación de fondos”, indican.

Hasta que los gestores empiecen a retirar activos de sus carteras en el momento oportuno, la captación del siguiente fondo no será más fácil. Y, en opinión de los expertos de Bain&Company, la amenaza para la rentabilidad es real. Las adquisiciones suelen implicar préstamos a plazo que vencen en cinco o siete años. Los ratios de cobertura de intereses entre las empresas en cartera respaldadas por adquisiciones en EE.UU. ya han caído a 2,4 veces los beneficios antes de intereses, impuestos, depreciación y amortización (EBITDA), el nivel más bajo desde 2007. Según su análisis esto está presionando a los GP para que encuentren soluciones de liquidez e ideen nuevas formas de generar beneficios a través del apalancamiento operativo, no sólo la expansión múltiple y el crecimiento de los ingresos en los que el sector se ha apoyado durante años.

Ante este panorama, ¿dónde están los primeros signos de cambio? “El aspecto más difícil de este atasco, por supuesto, es predecir qué ocurrirá a continuación. Pero en nuestra opinión, los brotes verdes de una recuperación están empezando a asomar. Quizá el más importante sea que, salvo nuevas perturbaciones macroeconómicas o crisis geopolíticas, lo más probable es que los tipos se moderen el año que viene”, afirman.

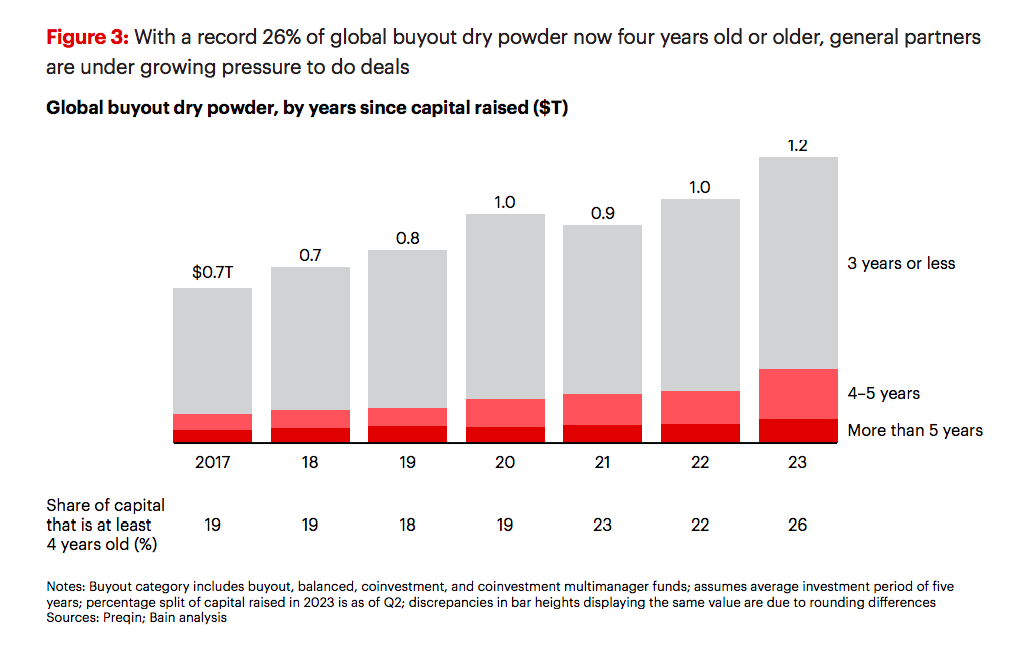

Estos expertos esperan que los recortes más leves estimulen la negociación, siempre que las perspectivas macroeconómicas se mantengan relativamente estables. “Solo los fondos de adquisición cuentan con la cifra récord de 1,2 billones de dólares en polvo seco, de los cuales el 26% tiene cuatro años o más, frente al 22% en 2022. Esto crea un incentivo mayor de lo normal para que los gestores de fondos se mantengan al margen y empiecen a comprar, aunque las condiciones no sean las ideales”, apuntan.

En su opinión, la actividad ya está aumentando y, con la ayuda de la Reserva Federal y el Banco Central Europeo, es probable que la tendencia en 2024 sea al alza en lo que respecta al número de operaciones y su valor. “Las salidas son otra cuestión. Salvo que los tipos bajen más de lo previsto, los vendedores seguirán enfrentándose a grandes obstáculos para vender empresas a compradores estratégicos, a otros patrocinadores o a los mercados públicos”, añaden.

2023 y los lobos de 2008

Para entender su visión para 2024, consideran importante comprender qué ocurrió el año pasado. En este sentido explican: “Se puede afirmar con seguridad que la industria del private equity nunca ha visto nada parecido a lo que ha ocurrido en los últimos 24 meses. Si bien la brusca caída de la actividad de negociación a finales de 2022 y en 2023 recuerda al periodo posterior a la crisis financiera mundial de 2008-09, la situación a la que se enfrenta el sector actualmente no tiene precedentes”.

Según el informe de Bain&Company, las cifras son muy similares a las de la crisis financiera mundial: el valor y el número de operaciones han caído un 60% y un 35%, respectivamente, desde sus máximos de 2021. Sin embargo, lo que está impulsando estos descensos no podría ser más diferente de lo que estaba ocurriendo en 2008-09, y entenderlo, señalan los autores del documento, requiere una perspectiva totalmente diferente.

“Por difíciles que fueran, las secuelas de la última crisis financiera siguieron un patrón predecible: para hacer frente a la crisis, los bancos centrales redujeron drásticamente los tipos de interés para estimular la actividad, la economía se estabilizó lentamente y el capital riesgo fue capaz de recuperarse de lo que muchos predijeron que sería su ruina. El período de crecimiento resultante en los años siguientes creó un sector de capital riesgo que es mucho mayor y más complejo de lo que nadie en 2008 podría haber esperado razonablemente”, argumentan en el informe.

Sin embargo, reconocen que ahora ese tamaño y complejidad magnifican los retos a los que se enfrenta la industria de private equity. En este contexto, apunta varios aspectos relevantes: las condiciones empresariales son más desconcertantes que predecibles; los tipos de interés han subido más deprisa que en ningún otro momento desde los años ochenta, y sigue sin estar claro cuándo dará marcha atrás la Reserva Federal estadounidense o dónde se asentarán finalmente los tipos; y la preocupación por lo que el año pasado denominamos “la recesión más esperada de la historia que aún no se ha producido” sigue latente.

Sin embargo, apuntan que para sorpresa de la mayoría de los analistas, la economía avanza a buen ritmo y que estas señales cruzadas han dejado a los valores privados en una situación difícil. “La velocidad de la sacudida de los tipos de interés fue algo que pocos en el sector habían experimentado nunca, y el impacto en el valor ha abierto una brecha entre compradores y vendedores”, concluyen.