La receta de Candriam: añadir protección a las carteras con activos de calidad y mercados alternativos

| Por Rocío Martínez | 0 Comentarios

Candriam describe un contexto cambiante en la reciente presentación de sus perspectivas de cara a 2026. En un evento con prensa en Bruselas, Vincent Hamelink, CEO de la firma, recordó el compromiso de Candriam con la ESG: el 75% de los activos que confían los clientes a la firma están relacionados con la ESG; la primera estrategia con filosofía ESG de la firma se lanzó en 1996 y la propia entidad destina parte de los ingresos y honorarios de gestión a causas como la lucha contra el cáncer, proyectos ambientales, inclusión social y educación.

Asimismo, Hamelink enfatizó el enfoque de largo plazo de la firma: “Pensamos a largo plazo, actuamos a largo plazo y construimos para el largo plazo”, afirmó. Asimismo, resaltó el foco en el cliente, tras “ganar la confianza de diversos tipos de clientes, tanto institucionales como de distribución” a lo largo de los años.

Macroeconomía

De cara a cómo navegar en los mercados en el futuro más inmediato, Nicolas Forest, Chief Investment Officer, describe un escenario en el que los inversores seguirán afrontando un elevado riesgo geopolítico, que ya influye en el sentimiento del mercado de manera creciente. En el plano económico, Forest apunta que los precios al consumo van a situarse en niveles altos por un largo periodo de tiempo, mientras que están resurgiendo las políticas de reindustrialización nacionales.

Como resultado, la receta para los inversores de largo plazo incluye añadir protección a las carteras, a través de coberturas con activos de calidad y en mercados alternativos. Asimismo, cree necesario ampliar y gestionar la diversificación, tanto por país como por divisa. También, la duración en la parte de renta fija, de forma activa “para navegar las persistentes presiones inflacionistas”. Tampoco estaría de más,capturar nuevas tendencias en regiones de crecimiento y sectores estratégicos. Y, por último, confiar en la gestión activa para adaptarse a los desafíos generados por las decisiones políticas.

Florence Pisani, Chief Economist, dio más detalles acerca de lo que le espera a los mercados a 12 meses vista desde el ámbito económico. El año arrancará, según la experta, con un aumento de los aranceles por debajo de lo que temía el mercado y con una actividad económica aún resiliente. Pisani puso el foco en China, que presenta un sólido crecimiento económico, pero con dudas desde el lado de la inflación. Y, “al menos temporalmente, ha ganado la guerra comercial” con Estados Unidos, según la experta.

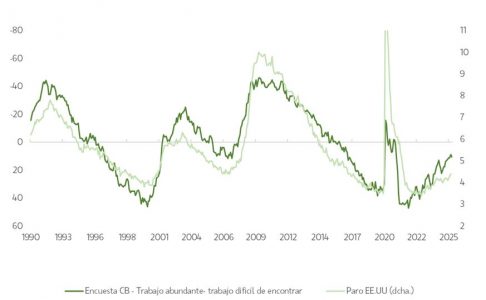

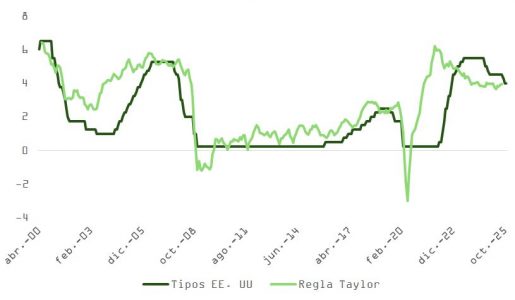

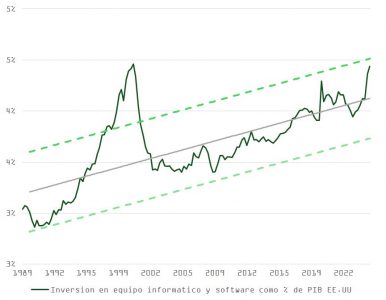

Sobre Estados Unidos, reconoció que el presidente Donald Trump está cumpliendo con su agenda -aumento de los aranceles, reducción de impuestos y deportaciones de inmigrantes- y que la actividad sigue resistiendo “gracias principalmente al auge de la inteligencia artificial”. Todo, en un ciclo “totalmente atípico”: fuerte gasto en inversión, pero con debilidad en las nuevas contrataciones de personal; los hogares con ingresos bajos y medios afrontan tensiones financieras, pero la fortaleza del mercado de valores sostiene el consumo de los hogares con mayores ingresos. En consecuencia, la experta espera una desaceleración del crecimiento, aunque se logrará evitar la recesión económica. Pero el panorama no será sencillo para la Reserva Federal, que “hace bien en ser cautelosa en las bajadas de los tipos de interés”.

La zona euro, por su parte, disfrutaría de una situación entre medias de la que presenta China y Estados Unidos. Observa vientos de cara “reales”, como el incremento de los aranceles, con posibles efectos en el PIB del bloque de 0,4 puntos porcentuales, o el descenso de las importaciones procedentes de China. Eso sí, confía en que los estímulos fiscales compensen parte de este efecto y, después de una desaceleración del crecimiento de la economía, la eurozona experimentará una reactivación. Su escenario es, incluso, más optimista que el que maneja el BCE.

Renta fija

Estas estimaciones tienen su reflejo en la política de inversión de la firma. Jamie Niven, Senior Fund Manager-Global Bonds, detalló la estrategia en renta fija. Sus conclusiones apuntan al final de la era de persistentes ganancias de capital derivadas de la caída de los tipos de interés. Además, los inversores “deben adaptarse a un mundo en el que la volatilidad es la norma, no la excepción”.

Por lo tanto, «el valor relativo es un factor clave para el rendimiento”. Los fondos flexibles pueden aprovechar las oportunidades existentes en la curva de tipos, los vencimientos y las distintas divisas, según el experto. Asimismo, recuerda que “el pasado no dicta el futuro”, ya que los patrones y correlaciones históricas ya no son guías fiables.

En crédito, Charudatta Shende, Fixed Income Strategist, considera que los mercados ofrecen oportunidades, con fuertes rentabilidades, sólidos fundamentales de las compañías y flujos de inversión favorables. Pero también existen riesgos que en la actualidad están infra estimados: spreads comprimidos típicos de las últimas fases del ciclo expansionista; elevada oferta y fuerte dispersión. Eso sí, admite que los fundamentales “favorecen a las compañías europeas”.

Renta variable

Candriam observa cuatro megatendencias que están conformando el nuevo futuro: dinámicas socio-demográficas; medio ambiente y transición energética, disrupción tecnológica y fragmentación geopolítica. Johan Van der Biest, Head of Thematic Global Equity, se concentró en la temática tecnológica. “A largo plazo, estamos convencidos del posicionamiento en tecnología. Ahora, el mercado está pagando primas por un crecimiento y unos buenos márgenes”, aseguró. Pero, a corto plazo, el sector lo tiene “un poco más complicado”.

Van der Biest observa cuellos de botella relacionados con el elevado consumo energético de este tipo de compañías. Además, las fuertes interrelaciones entre los gigantes del sector elevan el riesgo de efecto dominó en el caso de que una de ellas tenga problemas, según el experto.

Pero también es consciente de que la adopción de la IA está solo comenzando, a pesar de que la financiación de su desarrollo cada vez más se realiza a través de emisiones de deuda. Además, “los beneficios que presenta el sector están en sintonía con la evolución del mercado”.

En definitiva, mantienen un enfoque equilibrado con respecto a la tecnología, sobre la que creen que las estimaciones de mercado para el sector están algo sobrevaloradas.

Linden Thomson, Senior Fund Manager, se centró en la biotecnología, que da un enfoque defensivo a las carteras, pero con exposición a la tecnología a través de temáticas como la cirugía robótica.

Respecto a la inversión alternativa, Steeve Brument, Global Head of Alternative Investments, aseguró que los hedge funds “añaden valor, mejoran los retornos y reducen la volatilidad de las carteras”. Así, observa un renovado interés por los hedge funds. Las estrategias de arbitraje están bien posicionadas, con vientos de cola estructurales. Mientras, las estrategias market neutral, presentan perspectivas positivas.

En cuanto a mercados privados, Nadège Dufossé, Global Head of Multi-Asset, opina que “juegan un papel vital en el apoyo del crecimiento de la economía real”. Se trata de un segmento en expansión, que va a continuar, con crecimientos a un ritmo de un billón de dólares al año. En crédito privado, la experta observa cierta tensión, aunque no riesgos sistémicos. Y en private equity, considera que las desinversiones de los fondos cerrados “están ganando momentum”.

ESG

Al tratarse de una firma muy enfocada en ESG, la presentación de perspectivas contó con las dos expertas de la firma para dar sus puntos de vista de cara a 2026. Alix Chosson, Lead ESG Analyst Environment, y Marie Niemczyk, Head of ESG Client Portfolio Management, comentaron que la ESG “no es una tendencia, sino un imperativo de inversión científica y económica”. También, que el análisis fundamental de ESG y el compromiso pueden ser fundamentales para la inversión.