Esta semana da comienzo en EE. UU. la campaña de publicación de resultados correspondiente al segundo trimestre.

Aproximadamente el 42% de las compañías del S&P 500 (213 en total) comunican su desempeño hasta final de mes y, como siempre, los bancos son los primeros en pasar por la palestra y los que detraerán más crecimiento en beneficios al agregado de la industria financiera (-10%), mientras que ex bancos, el agregado de empresas de seguros, mercados de capitales y otros servicios financieros aumentarían su BPA en ~15% (frente al 4,3% estimado por el consenso para la industria).

A priori, el desempeño de los bancos (BAC, C, WFC, JPM) será similar al del trimestre anterior. La curva de tipos continúa invertida, la rentabilidad del bono largo ha subido en el periodo un 0,17% (cuando los tres primeros meses del año se apuntó un 0,3%), continúa la moderación en el crecimiento en los préstamos y, aunque los ingresos netos por intereses mantendrán también una tasa moderada de crecimiento, es posible que los equipos directivos hagan comentarios positivos respecto a un suelo en el margen. Más claridad acerca de la noticia adelantada por Reuters respecto a los comentarios sobre reglas de cálculos de capital (Basilea III “Endgame”) por parte de la Fed animaría la cotización de los títulos de los grandes bancos.

Ampliando la perspectiva, de acuerdo con datos de S&P, el consenso de analistas espera un aumento en beneficios por acción del S&P 500 para el trimestre abril–junio de un 5,74% respecto al mismo trimestre del año pasado. Los estrategas, y también los gestores, apuestan por una sorpresa positiva en BPA por debajo de la media de los últimos trimestres, que sitúa ese crecimiento en el rango de un 7% – 8%. La veintena de empresas que han anunciado con antelación se han apuntado ~+4% sobre el consenso, lo que justifica este envite.

Los números están muy sesgados a la aportación del sector tecnológico y de servicios de comunicación. Se espera que los beneficios de Microsoft, Amazon, Apple, Meta, Nvidia y Alphabet crezcan un 32%, mientras que las industrias no tecnológicas solo lo harán en un ~2%. Este punto de partida incrementa la incertidumbre con respecto al desenlace de las comunicaciones trimestrales de desempeño porque, por un lado, el aumento en BPA de estas empresas tecnológicas se está desacelerando (del 68% del último trimestre de 2023 al 56% del primero de este año). Por otro lado, los márgenes difícilmente van a mejorar mucho más.

El consenso proyecta márgenes operativos de un 12,5% para el S&P (un incremento de 5,3% respecto al año pasado, y en absoluto ya cerca de los máximos de 13,54% del 2021), con una contribución del 30,87% de tecnología y servicios de comunicación.

Por todo ello es importante prestar atención a los comentarios que puedan hacer los equipos gestores de los hyperscalers en cuanto a sus intenciones para desplegar inversiones de capital de en torno a 200.000 millones de dólares, con un porcentaje relevante de esta cantidad asociada con desarrollos de IA generativa, que anunciaron el trimestre pasado.

Todo tiene un límite, y aunque la IA generativa sigue siendo prioritaria para las empresas tecnológicas desde un punto de vista de inversión, compromisos monetarios de esta magnitud pueden impactar negativamente la rentabilidad (ROIC) si no son adecuadamente monetizados, y esto no es tan sencillo, ni tan rápido, de lograr.

La cadencia en lanzamiento de nuevos productos por parte de Nvidia facilita en el medio plazo construir más rápidamente una oferta AI de manera eficiente, aunque a corto plazo el precio a pagar comienza a preocupar a los inversores.

Blackwell, el nuevo chip GPU de Nvidia, que se comercializará hacia 2025 instalado en el servidor IA GB200 NVL72, proporciona hasta 30 veces más rendimiento que el rack acondicionado usando la misma cantidad (74) de GPUs Hopper (H100, el modelo anterior a Blackwell) para la inferencia de modelos de lenguaje grande, al tiempo que reduce el consumo de energía por unidad de cómputo (FLOP). El nuevo sistema también es cuatro veces más rápido en el entrenamiento de modelos de IA que la versión anterior. Pero estas sorprendentes mejoras no son baratas. El precio de dos sistemas de 16 GPU H100 es de 400.000 dólares, y según algunos analistas, es probable que el GB200 NVL72 cueste 3,8 millones de dólares.

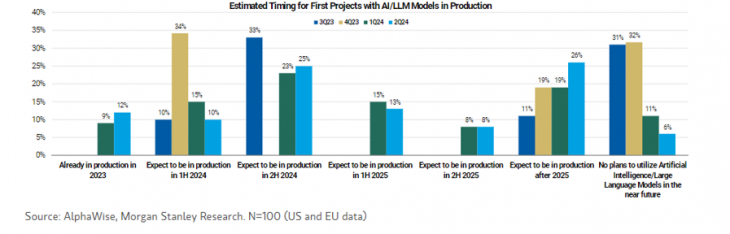

Nvidia es, sin duda, el claro ganador en la carrera por el liderazgo en la IA, y así lo demuestran sus números. Los analistas atribuyen en sus modelos de 2025 un estimado de más de 200.000 millones de dólares en ingresos para el negocio de centros de datos que dejaron a la compañía 48.000 millones en 2023, lo que se traduce en un crecimiento compuesto de un 63% por año. No obstante, de acuerdo con el resultado de la encuesta de Morgan Stanley entre Chief Information Officers, el avance de las inversiones en IA está perdiendo algo de inercia, y trasladar incrementos en precio tan notables al cliente, a pesar de las mejoras en eficiencia, puede empezar a complicarse.

Los especialistas en la materia dan por hecho la continuidad del gasto en desarrollo de modelos de lenguaje grandes (LLM) cada vez más costosos y complejos, cuya producción pasaría de costar hoy unos 100 millones de dólares a entre 10.000 y 100.000 millones de dólares en 2027, según explica el CEO de Anthropic en esta entrevista. Y los inversores no tienen motivo para dudar.

Si Microsoft, Alphabet, Meta o Amazon sugieren disminuir el ritmo de sus inversiones o acometerlas con algo más de paciencia, esos mismos inversores sí pudieran empezar a titubear.

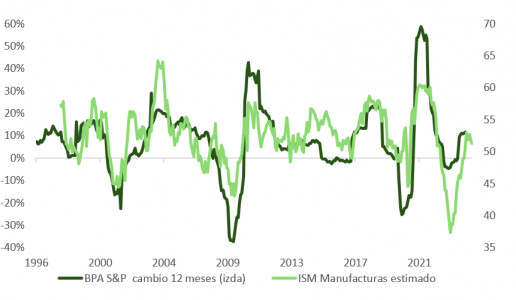

Como explicamos más arriba, el buen desempeño y el mantenimiento de guías de las empresas tecnológicas es condición necesaria para que los analistas mantengan sus agresivos objetivos de crecimiento en beneficios que, en promedio, son de un 12,85% por trimestre para los próximos 5 trimestres. Posible, pero cada vez más complicado si, como contábamos la semana pasada, la recuperación en la actividad industrial comienza a enfriarse.

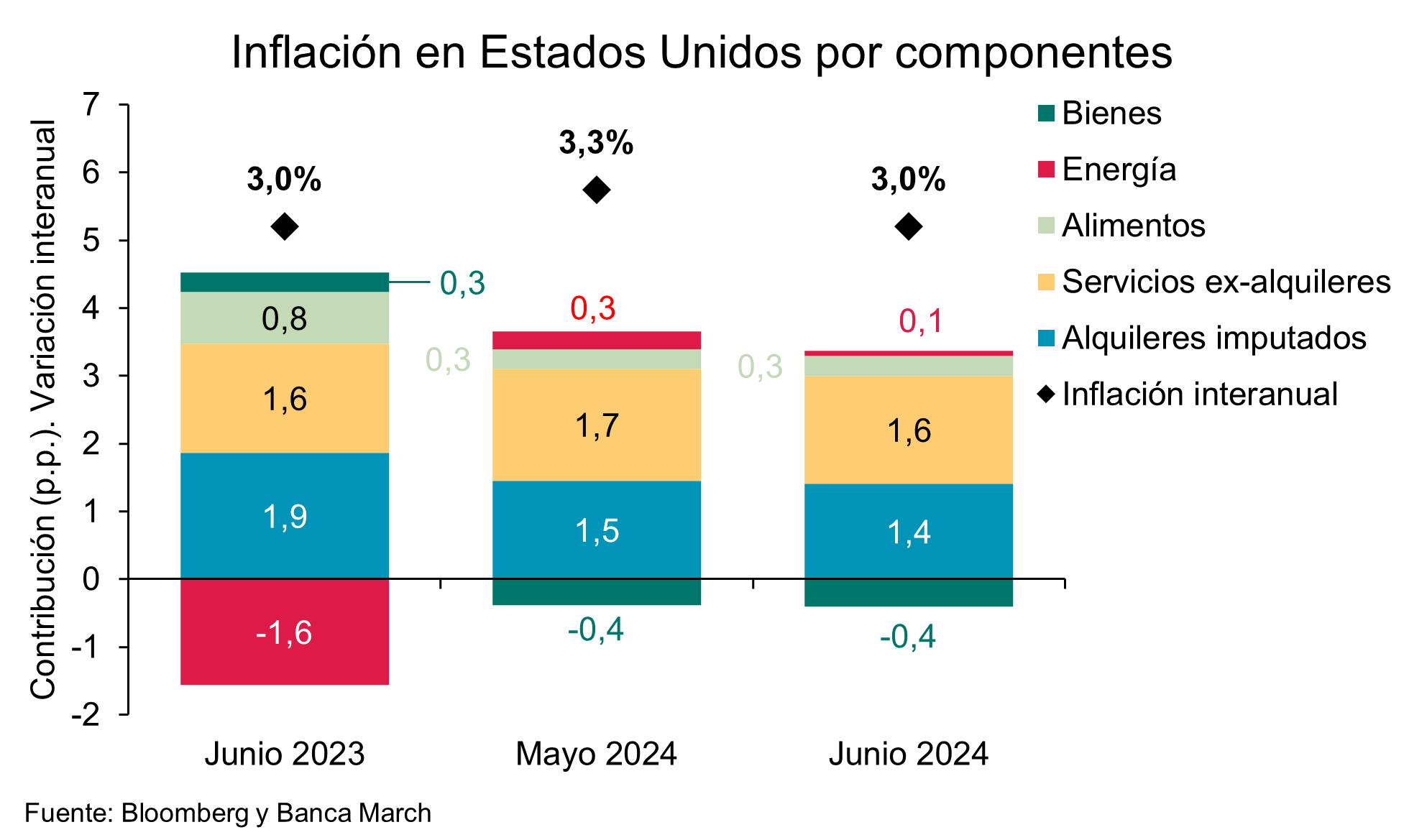

Los argumentos a favor de un primer recorte de tipos en EE.UU. en septiembre se van acumulando después del IPC del jueves y de los comentarios de Jerome Powell: el presidente de la Fed señaló en su testimonio esta semana que la inflación «no es el único riesgo al que nos enfrentamos». No obstante, y aunque la compresión en rentabilidades de la deuda pública beneficie la valoración de empresas de crecimiento, como software o semis, los gestores parecen estar demasiado enfocados en el regreso de la desinflación, pero no lo suficiente en la desaceleración del crecimiento –que cada vez se hace más evidente– y en la volatilidad que traerá consigo la campaña presidencial a partir de septiembre.

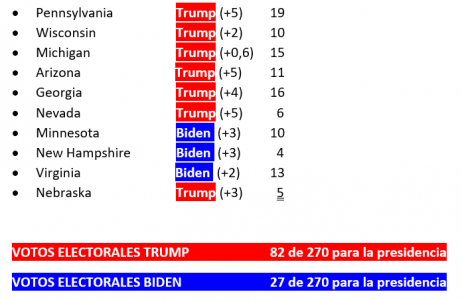

La intervención de Biden en la reunión de la OTAN fue mucho más solvente que la ofrecida en el debate con Trump y su intención es la de presentarse, aunque cada vez hay más frentes domésticos (dentro y fuera del ámbito político) e internacionales presionando para que se baje del caballo.

El agregado de encuestas que ofrece RealClearPolitics otorga una intención de voto de 47,2 a Donald Trump por un 44,2 para Joe Biden. Aunque en sondeos aislados, como el de ABC News (46-46) o Reuters/Ipsos (40-40) la situación se muestre más incierta, Trump aún tiene de su lado el conteo de los colegios electorales, aunque llegase a perder el voto popular. De los 10 estados que pueden decantar la balanza –por lo ajustado de en los resultados de las encuestas, solo 5 puntos menos–, saldría victorioso en 7 de ellos:

Jensen Huang, CEO de Nvidia, dijo en su conferencia de desarrolladores en California que, a pesar del coste creciente de sus GPUs, «cuantos más compras, más ahorras«.

Las matemáticas le dan la razón, pero la volubilidad del sentimiento inversor y un menor dinamismo en la actividad económica pueden derivar de golpe la atención de los inversores del eslogan a los números.