El balance de la Fed: sin prisa, pero sin pausa

| Por Ignacio Valles | 0 Comentarios

Mientras el debate sobre la decisión de la Reserva Federal de recortar o no los tipos de interés de referencia sigue dominando la escena mediática, los responsables políticos se enfrentan a otra cuestión más urgente: la reducción del balance de la Fed.

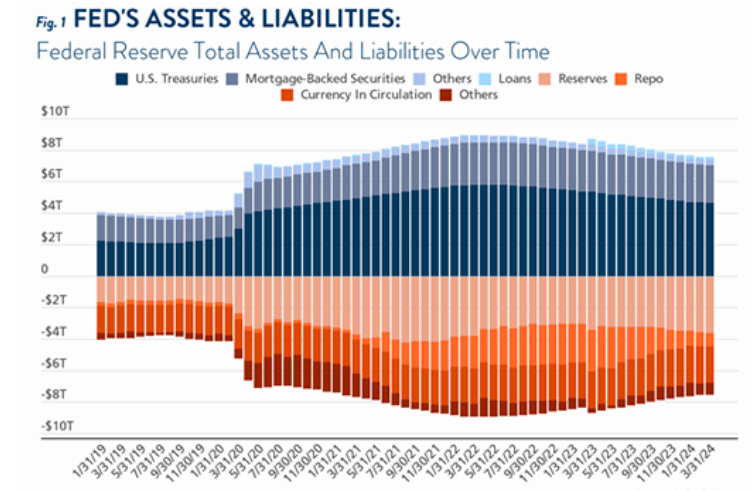

Según explica Jeffrey Cleveland, jefe economista Payden & Rygel, su balance, tras acercarse a los 9 billones de dólares durante la era Covid, ha seguido la senda del endurecimiento cuantitativo desde mediados de 2022, reduciéndose en más de 1,3 billones de dólares debido a la falta de reinversión de los bonos del Tesoro que vencían y a la contracción de los valores respaldados por hipotecas (MBS).

«Dado que todo balance es un juego de suma cero, incluso en el balance de la Fed los activos siempre deben ser iguales a los pasivos: si se reducen los activos del balance, es decir, los bonos del Tesoro y los MBS, también deben reducirse paralelamente los pasivos, que incluyen el efectivo en circulación, las reservas bancarias, la recompra inversa a un día (ON RRP) y la cuenta general del Tesoro (TGA). Y el Banco Central de Estados Unidos ya ha declarado que el QT solo se detendrá cuando los saldos de reservas bancarias se sitúen ligeramente por encima de un nivel coherente con unas amplias tenencias de reservas, de tal forma que se aleja la posibilidad de una nueva subida de los tipos, como la que se produjo en 2019, cuando la escasez de reservas bancarias provocó un aumento de la demanda de liquidez por parte de los operadores, dispuestos a pagar tipos por encima del mercado», explica Cleveland.

Según el experto, lo relevante es que, aunque los activos en poder de la Fed han disminuido aproximadamente 1,3 billones de dólares desde el inicio del QT, el componente de reservas bancarias ha aumentado en comparación con los últimos años. «Este aumento puede atribuirse a varios factores: en primer lugar, las nuevas reservas (aunque temporales) aportadas al sistema bancario por el Bank Term Funding Program (BTFP), que tras la quiebra del Silicon Valley Bank en marzo de 2023 proporcionó a los bancos préstamos a tipos ventajosos; después, el agotamiento de la cuenta general del Tesoro (TGA), una cuenta en la Fed gestionada por el Departamento del Tesoro estadounidense y considerada como un “drenaje de reservas”; por último, la línea ON RRP (recompra inversa a un día), que permitía a los fondos del mercado monetario prestar a un día a un tipo cercano al de los Fed Funds y, con una reducción de 1.400.000 millones de dólares desde el inicio del QT», añade.

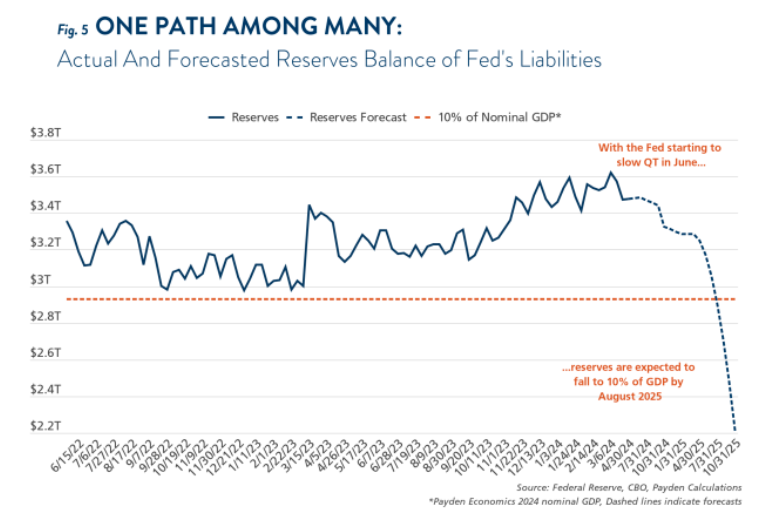

Su principal conclusión es que a pesar del endurecimiento del balance, las reservas siguen siendo, a día de hoy, “abundantes”: «Han pasado del 16% del PIB nominal en marzo de 2022, al 12% del PIB en el cuarto trimestre de 2023, pero, teniendo en cuenta que habían alcanzado el 8% del PIB en 2019, un nivel del 10-11% aún no parece preocupante, sobre todo teniendo en cuenta los mayores balances bancarios».

Sin embargo, advierte de que hay que tener en cuenta que no sólo la oferta, sino también la demanda de reservas bancarias ha cambiado mucho a lo largo de los años. Según explica, en primer lugar, hasta finales de 2008 la Fed no empezó a pagar intereses por las reservas bancarias. «En el pasado, las reservas eran muy escasas (con saldos agregados en todo el sistema inferiores a 50.000 millones de dólares) y se utilizaban casi exclusivamente a efectos de liquidación de cuentas, es decir, en caso de descubierto, los bancos podían tomar prestados saldos de liquidación de otra institución, lo que representaba, por tanto, un coste de oportunidad para el banco, y no una fuente de rentabilidad», comenta.

Si bien es cierto que la oferta de reservas bancarias aumentó exponencialmente hasta alcanzar los 4 billones de dólares, la nueva oferta se vio compensada con creces por el aumento de la demanda. Por último, hay que recordar, como señaló la Presidenta de la Fed de Dallas, Lorie Logan, que “los bancos individuales pueden encontrarse en una situación de escasez de reservas antes que el sistema en su conjunto. Por tanto, el sistema debe transferir liquidez de las entidades que tienen exceso a las que tienen escasez”, aclara.

Según recuerda, este era el caso antes de 2008, cuando los grandes bancos prestaban el exceso de saldos a los bancos más pequeños. Después de 2008, en cambio, los grandes bancos tendieron a acumular reservas a pesar de la subida de los tipos a un día.

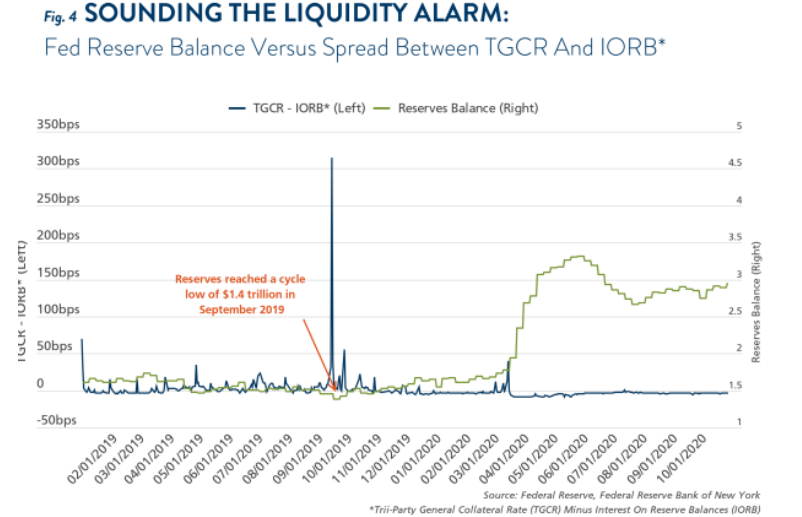

Además de vigilar la relación entre los niveles de reservas bancarias y el PIB, es importante monitorizar los mercados monetarios a corto plazo en busca de posibles presiones: cuando hubo escasez de reservas, como en el otoño de 2019, el coste de tomar prestadas reservas se disparó. En este caso, señala, la Fed respondió creando una facilidad de repo permanente (SRF, por sus siglas en inglés) a través de la cual las instituciones bancarias podían pedir dinero prestado directamente a la Fed en lugar de enfrentarse a las tasas del mercado privado. A continuación, la Reserva Federal creó una facilidad similar para los bancos no estadounidenses, la Foreign and International Monetary Authorities (FIMA) Repo Facility.

«Tanto el SRF como la facilidad FIMA deberían actuar como un respaldo automático: si el tipo repo del mercado se eleva por encima del tipo de oferta de las facilidades SRF o FIMA, los participantes en el mercado deberían, en teoría, preferir pedir prestado a la Fed. Pero existe el problema de que algunos participantes en el mercado pueden sentirse estigmatizados por los préstamos de la Fed y optar en su lugar por el mercado privado de repos, lo que seguiría ejerciendo una presión al alza sobre los tipos. En cualquier caso, el uso de estas facilidades ha sido mínimo hasta ahora», añade.

El presidente de la Fed, Powell, anunció que a partir de junio comenzaría a ralentizar el QT: la Fed reducirá el techo mensual de los bonos del Tesoro, es decir, la cantidad que deja salir cada mes, de los 60.000 millones de dólares actuales a 25.000 millones. Sin embargo, dado su mayor vencimiento, el techo de los MBS se mantendrá en 35.000 millones de dólares mensuales. El objetivo es lograr un balance predominantemente orientado al Tesoro, aunque será un proceso relativamente largo. «Suponiendo que los MBS se agoten al ritmo medio anterior de 15.000 millones de dólares al mes y que los bonos del Tesoro se agoten totalmente al nuevo límite máximo de 25.000 millones de dólares, se espera que los activos de la Reserva Federal disminuyan en 40.000 millones de dólares al mes. Como resultado, el saldo de la ON RRP llegaría a cero a principios de 2025, mientras que las reservas totales caerían hasta aproximadamente el 10% del PIB nominal en el tercer trimestre de 2025», añade.

Según su visión, que la Fed decida o no reducir aún más las reservas bancarias dependerá también de la reacción del propio sistema bancario: si un episodio como el de 2019 no vuelve a repetirse, la Fed podría reducir aún más su balance y sus reservas. «La supuesta facilidad de operación fue durante años una de las razones por las que la Fed optó por operar con amplias reservas bancarias, lo que hacía más eficiente el proceso de evaluar la demanda de reservas y aplicar la política. Sin embargo, la situación actual es mucho más compleja que en 2008 y la preocupación por la escasez de reservas bancarias, a pesar de la fortaleza del balance estadounidense, es real», concluye Cleveland.

“En Tigris tenemos una vision muy clara de que solo queremos asociarnos con gestoras que sean altamente especializadas y con track records excepcionales, la diferenciación en la búsqueda de estas joyas esta nuestro valor añadido, Peter se encargara de articular el mensaje y asegurarse de que nuestros productos y gestores estén muy cerca de los clientes, el marketing tradicional en nuestra filosofía esta en segundo plano, nuestro principal marketing es asegurarnos de que encontramos gestores de primerísimo nivel con grandes resultados», dijo en exclusiva a Funds Society, José Castellano, Founding Partner, Chairman de Tigris Investment.

“En Tigris tenemos una vision muy clara de que solo queremos asociarnos con gestoras que sean altamente especializadas y con track records excepcionales, la diferenciación en la búsqueda de estas joyas esta nuestro valor añadido, Peter se encargara de articular el mensaje y asegurarse de que nuestros productos y gestores estén muy cerca de los clientes, el marketing tradicional en nuestra filosofía esta en segundo plano, nuestro principal marketing es asegurarnos de que encontramos gestores de primerísimo nivel con grandes resultados», dijo en exclusiva a Funds Society, José Castellano, Founding Partner, Chairman de Tigris Investment.