El anhelo de Credicorp Capital: subir su participación de mercado en Chile y Colombia

| Por Javiera Donoso | 0 Comentarios

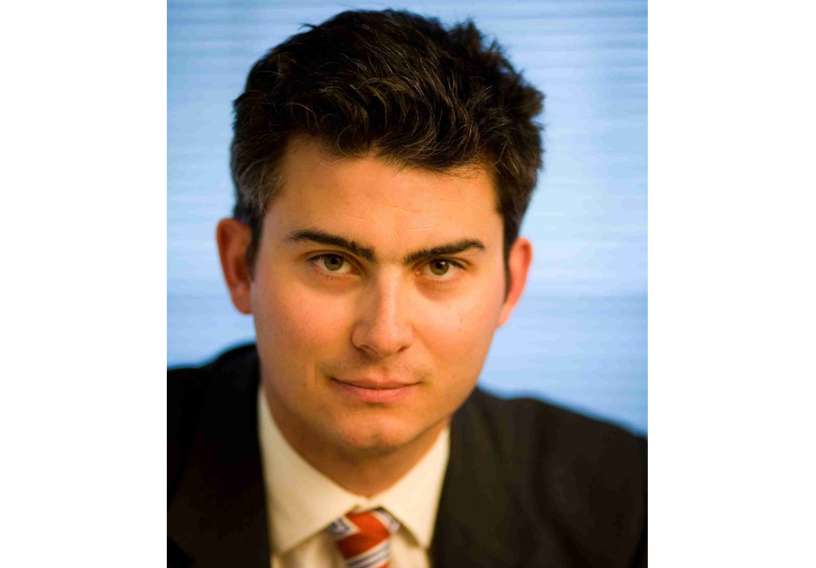

Con los pies firmemente plantados en su natal Lima, Credicorp Capital ve oportunidades para crecer en sus otros dos principales mercados: Chile y Colombia. Para esto, según delinea el CEO de la firma, Eduardo Montero, están impulsando distintos segmentos en sus tres principales líneas de negocios, asset management, mercado de capitales y wealth management, y haciendo una apuesta relevante por la tecnología.

“Por naturaleza, somos un grupo que proviene del Perú y tenemos un share importante”, explica el ejecutivo en entrevista con Funds Society. Si bien les interesa seguir fortaleciendo su negocio ahí, ven oportunidades de crecer más –en términos relativos– en los otros dos países andinos. “En Colombia y Chile definitivamente tenemos espacio para crecer mucho más de lo que lo hemos hecho hasta el momento”, comenta.

Montero pinta un panorama variopinto de participaciones de mercado en sus tres principales mercados. En Perú y Colombia son primeros en volúmenes negociados en la bolsa, indica. En contraste, cifras de la Bolsa de Santiago para los primeros nueve meses del año ubica a su corredora chilena séptima en acciones y octava en renta fija. En Colombia tienen la comisionista de bolsa más grande del mercado, pero de todos modos ven espacio para crecer.

En wealth management, el ejecutivo señala que tienen un market share de entre 25% y 30% en Perú, mientras que en Colombia y Chile rondan en 3%. Además, mientras cuentan con un 32% del mercado peruano de fondos mutuos, cifras de la organización gremial de ese negocio en Chile –la Asociación de Administradoras de Fondos Mutuos (AAFP)– apuntan a una participación de menos del 1%.

“En Chile tenemos ganas de seguir creciendo y tener un share más importante del que tenemos hoy”, destaca Montero.

En línea con este anhelo, la firma de matriz peruana ha trazado su estrategia para sus principales negocios, apalancando sus capacidades de inversión, su estructura internacional y fortaleciendo su oferta en mercado de capitales.

El encanto de los alternativos

Como muchas casas de inversión a lo largo del continente, Credicorp Capital está mirando con atención la tendencia de mayor demanda por estrategias de inversión en mercados privados.

Además de vehículos inmobiliarios en los tres países donde operan principalmente y una estrategia de infraestructura –que tienen con un socio que actualmente opera en Perú y Colombia–, la firma está impulsando sus capacidades de inversión en deuda privada. Recientemente lanzaron su segundo fondo de este tipo en Perú, mientras que en Colombia cuentan con uno. Ahora, la mira está en Santiago: “Hay interés. Tenemos mucho interés por desembarcar en Chile, en el 2025, para llevar esa práctica”, relata Montero.

“Queremos ser un jugador importante en alternativos”, indica el máximo ejecutivo de la firma, agregando que “la expectativa es que el crecimiento de los mercados privados duplique el crecimiento de los mercados públicos en los últimos años”.

Además del público objetivo clásico de los mercados privados, los institucionales, en Credicorp Capital están interesados en ampliar el acceso a otros segmentos de clientes, como la banca privada. Actualmente están trabajando para adaptar estrategias que normalmente están diseñadas para institucionales para inversionistas de menor escala.

Foco en corporativos

En el negocio de mercado de capitales, la firma está poniendo las fichas en el segmento corporativo. “Hemos estado creciendo de manera importante en una oferta de cash management para el segmento corporativo”, explica el CEO, donde dan acceso a soluciones como FX, mercado de capitales y un fondo de liquidez.

Para robustecer esta línea de negocios, han estado contratando banqueros y avanzando en el desarrollo de un portal dedicado a clientes corporativos, para que puedan realizar transacciones de manera digital.

Este negocio es potente en Colombia, donde lo han desarrollado a lo largo de los años. Recientemente consiguieron una licencia de corporación financiera en el país, lo que les permite ampliar la propuesta de valor para los corporativos, incorporando transacciones en forwards y otros derivados de moneda.

En el último año y medio han implementado este negocio en Chile y “está funcionando muy bien”, según el ejecutivo.

Por otro lado, Montero recalca que están enfocados en “seguir trabajando con nuestros mercados locales”, donde el desafío es aumentar la liquidez. “El reto en Colombia y Perú es hacer los mercados más atractivos para que exista más volumen”, comenta.

En esa línea, ve con optimismo el impacto que pueda tener la integración de las principales bolsas de la región andina –la Bolsa de Santiago, la Bolsa de Valores de Colombia y la Bolsa de Valores de Lima– en el holding nuam. “Estamos siguiendo muy de cerca el proyecto y los desarrollos que están haciendo, porque creemos que puede ser una oportunidad muy importante”, dice.

Además, el profesional indica que el contexto global es favorecedor, con la baja de tasas de interés en mercados desarrollados subiendo el atractivo relativo de los activos en la región.

Un puente al resto del mundo

A la hora de discutir los planes de Credicorp Capital en el negocio de gestión patrimonial, su máximo ejecutivo recalca el cariz internacional que ha tomado la estructura de Credicorp.

“Nos vemos como una sola compañía que funciona en varios países”, explica, con propuestas de valor homogéneas para las distintas líneas de negocios. En el caso de wealth management, el profesional enfatiza en el concepto de conectar “dos mundos”: la región y el plano internacional.

Para esto, han estado apalancando su plataforma en el extranjero, anclada principalmente en Miami. La firma cuenta con un RIA y un bróker dealer en EE.UU., además de su multi-family office, Vicctus. También ofrecen la posibilidad de obtener fondeo desde Panamá, donde operan el Atlantic Security Bank.

Además de entregar un acceso internacional a sus clientes, les interesa captar flujos desde EE.UU. a los distintos mercados de la región. “Esa dualidad vamos a seguir construyéndola y avanzando, porque creemos que es una ventaja competitiva importante”, indica.

El esfuerzo de fortalecer el área de gestión patrimonial, que Montero describe como “una apuesta grande por crecer”, incluye un reforzamiento de la planilla de banqueros en Chile y Colombia. “Tenemos un plan de crecimiento en banqueros para ampliar nuestras capacidades de distribución por ese lado”, señala.

Invertir en tecnología

Otra arista que consideran relevante en sus planes de crecimiento es el uso de tecnología. “Como compañía, venimos invirtiendo a un ritmo de 16% de los ingresos en tecnología en los últimos años”, narra Montero, calificando el número como “una cifra alta para las compañías”.

Hasta ahora se han concentrado principalmente en modernizar los «core» de sus distintas operaciones, robustecer la estabilidad y centralizar las operaciones. Cambiaron el core administrativo contable de finanzas en los tres países y el core de asset management en Perú. Actualmente, están implementando esta última mejora en Colombia, con miras a luego repetir el proceso en Chile.

Hacia delante, adelanta Montero, “va a ir subiendo la inversión en las capacidades para poder atender a los clientes”, mejorando las herramientas de cara al inversionista. Esto incluye cosas como la capacidad de entregar información y las plataformas transaccionales, entre otras.

Con todo, las iniciativas que ha estado impulsando el holding financiero, a partir de “un cambio de dirección en la compañía en general” el año pasado, han traído frutos. “Los resultados de la compañía se están dando”, celebra el CEO, con un alza de casi 50% en utilidades entre 2022 y 2023. Este año, agrega, van creciendo a doble dígito.

“Los resultados en Chile, en particular, se vienen sobrecumpliendo de manera importante”, acota el ejecutivo, agregando que están “muy entusiasmados con lo que pueda venir”.