¡Vote por los REITs!

| Por Cecilia Prieto | 0 Comentarios

¡Menudos últimos cuatro años hemos tenido! No se trata de política, sino de reconocer que los últimos cuatro años han generado bastante material para la próxima generación de manuales de economía. Una pandemia mundial a una escala no vista en 100 años, los niveles más altos de inflación en 40 años y el ciclo de subidas de tipos más contundente de la Reserva Federal (Fed) en 44 años son solo algunos de los acontecimientos que se estudiarán en las próximas décadas.1

Creemos que una lección de historia es importante para sentar las bases del debate sobre la oportunidad actual de los fondos de inversión inmobiliaria (REIT). Si nos centramos en las dos décadas anteriores a los acontecimientos mencionados anteriormente, es posible que muchos inversores no aprecien que, entre 2000 y 2019, los REIT estadounidenses obtuvieron una rentabilidad total anualizada del 9% (o una rentabilidad total acumulada del 472%).2 Son cifras excelentes, pero lo son aún más con el contexto adicional de que el S&P 500® obtuvo una rentabilidad anualizada un 6% (225% acumulada) y el índice Bloomberg US Aggregate Bond del 5% (166% acumulada) durante ese mismo período de tiempo.

Estos 20 años no fueron todo de color de rosa para los REIT estadounidenses, ya que incluyen la crisis financiera mundial, cuando el sector inmobiliario comercial estuvo cerca del epicentro y los REIT sufrieron la mayor caída de su historia. El hecho de que los REIT surgieran de esto y aún así lograran superar a otras clases de activos por un margen tan amplio durante todo el período es prueba de su perdurabilidad.

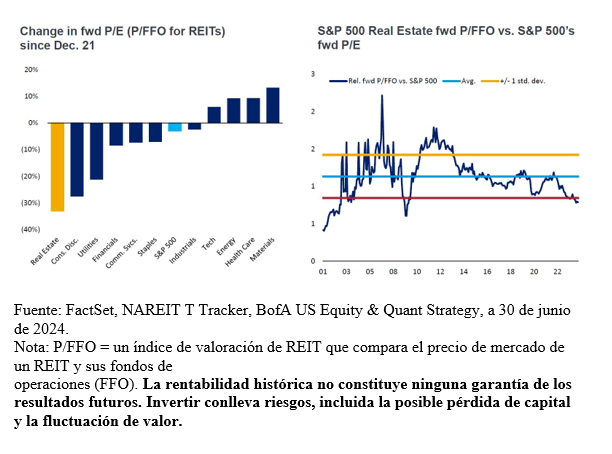

Si nos centramos en los últimos cuatro años, aunque los REIT estadounidenses salieron prácticamente ilesos de la pandemia (y obtuvieron una rentabilidad anualizada del 15% desde principios de 2020 hasta el fin de 2021), no les ha ido tan bien durante el posterior ciclo de subidas de tipos de la Fed. De hecho, de acuerdo con los múltiplos de beneficios, los REIT de EE. UU. se han revalorizado más que cualquier otro sector de renta variable desde que la Fed empezó a subir los tipos. Esto se debió al fuerte crecimiento de las ganancias, del 18% acumulado, al mismo tiempo que los precios de las acciones cayeron un 22%.3 Como resultado, las valoraciones de los REIT de EE. UU. están casi tan descontadas en relación con la renta variable en general como en cualquier momento de este siglo.

Algunos grandes inversores institucionales se han dado cuenta de estas atractivas valoraciones, como lo demuestra la adquisición privada por valor de 9.500 millones de dólares del REIT de apartamentos Air Communities (AIRC) anunciada en abril, con una prima del 25% sobre el precio de sus acciones no afectadas.4 Sin embargo, en nuestras conversaciones recientes, descubrimos que muchos inversores han ignorado en gran medida los REIT durante los últimos años debido a su rentabilidad inferior a la de otros tipos de acciones, además de los rendimientos atractivos desde el punto de vista histórico disponibles en instrumentos como los fondos del mercado monetario.

Históricamente, los REIT han ofrecido sólidas rentabilidades a los inversores a largo plazo y han mantenido un crecimiento fundamental constante, pero recientemente han quedado rezagados debido a un histórico ciclo de subidas de tipos contundentes de la Fed.

Pero, ¿qué debería suceder cuando el ciclo de tipos de la Fed se revierta? Esta es la pregunta que se plantea hoy a los «electores» (léase: inversores), y las primeras encuestas deberían dar a los REIT motivos para el optimismo. Los datos del IPC de mayo, publicados a principios de junio, fueron la primera sorpresa positiva real frente al consenso del mercado en mucho tiempo y supusieron el segundo de cuatro meses consecutivos de desaceleración de la inflación (de abril a julio).

Estos últimos datos del IPC supusieron un importante punto de inflexión para las expectativas del mercado sobre la política de la Fed. Desde la publicación de los datos del IPC de mayo hasta la publicación de los datos del IPC de julio, los rendimientos de los bonos del Tesoro estadounidense a 10 años cayeron 60 pb, hasta el 3,8%, el lenguaje de la Fed se volvió casi moderado y el mercado comenzó a descontar rebajas de tipos casi con total seguridad. Esta expectativa se confirmó con el discurso de Jay Powell en Jackson Hole, en el que indicó que las rebajas de tipos de la Fed comenzarán en septiembre. En particular, desde la publicación de los datos del IPC de mayo, los REIT de EE. UU. han generado una rentabilidad del 15,4%, comparado con el 5,1% del S&P 500.

Un dato no relacionado, pero importante, desde el dato del IPC de mayo es que a finales de junio se produjo la mayor oferta pública de ventas de EE. UU. en casi tres años. Y no fue una empresa tecnológica, sino un REIT: Lineage Logistics.

Además de poner de manifiesto que los inversores se sienten cada vez más receptivos a los REIT, el acuerdo ejemplifica lo que creemos que será un tema importante en los REIT cotizados durante la próxima década: el acceso al capital. Los REIT cotizados pasaron la década siguiente a la crisis financiera mundial desapalancando sus balances, y ahora están más saneados que nunca, y la gran mayoría son ahora emisores de bonos corporativos globales de categoría de inversión (investment grade). Esto contrasta con el sector inmobiliario privado, que en general nunca ha dejado de intentar maximizar el apalancamiento utilizando deuda a corto plazo más barata.

En los próximos años, esperamos que los REIT cotizados aprovechen su acceso a los mercados de renta variable y de deuda para pasar a la ofensiva y adquirir bienes inmobiliarios de calidad de propietarios particulares que se enfrentan a la presión de los balances. Además del crecimiento histórico del flujo de caja estable o predecible, el crecimiento de las adquisiciones puede ser otra fuente importante de crecimiento para los REIT cotizados en los próximos años.

En un entorno de menor incertidumbre acerca de la política de la Fed, las perspectivas para el sector inmobiliario cotizado parecen actualmente más buenas que nunca. En nuestra opinión, los fundamentales subyacentes del sector inmobiliario se mantienen estables, hay nuevas oportunidades de crecimiento por delante, los balances de los REIT cotizados son más sólidos que nunca y las valoraciones rara vez han estado más descontadas en relación con la renta variable en general. Mientras tanto, los tipos de interés parecen estar pasando de ser un obstáculo a un factor de apoyo.

En este año electoral, los inversores deben decidir si van a ser «cuatro años más» de eventos macroeconómicos únicos en una generación, o si tal vez sea hora de volver a algo más parecido a una «normalidad» a más largo plazo. Existen primeras evidencias de una rotación de vuelta a los REIT. Si este es el comienzo de algo como las dos primeras décadas de la década de 2000, los inversores pueden verse bien recompensados por prestar atención.

Tribuna de Greg Khul, gestor de carteras de Janus Henderson.