Los CIOs esperan una estabilización de las economías, pero advierten sobre la deuda y la polarización política

| Por Ignacio Valles | 0 Comentarios

La disminución de la inflación y el fuerte comercio global están generando un optimismo cauteloso hacia la recuperación, pero los elevados niveles de deuda están convirtiéndose en una preocupación creciente tanto en las economías avanzadas (53%) como en las economías en desarrollo (64%), según el último informe de Perspectivas de los economistas jefe, publicado por el Foro Económico Mundial.

El informe, basado en una encuesta a destacados economistas jefe, subraya que los niveles de deuda y los desafíos fiscales están ejerciendo una presión significativa sobre las economías a nivel mundial, dejándolas vulnerables a futuras crisis. Una preocupación creciente es la posible «restricción fiscal», en la que los crecientes costos del servicio de la deuda limitan la capacidad de los gobiernos para invertir en sectores esenciales como infraestructuras, educación y salud. En las economías en desarrollo, el 39% de los economistas espera un aumento en los incumplimientos de pago durante el próximo año.

«La economía global puede estar estabilizándose, pero los desafíos fiscales continúan representando riesgos significativos. Abordar estos desafíos requiere esfuerzos coordinados de los responsables de políticas y partes interesadas para garantizar que la recuperación económica no se vea socavada por estas presiones. Ahora es el momento de soluciones pragmáticas que puedan fortalecer tanto la resiliencia fiscal como el crecimiento a largo plazo”, afirma Saadia Zahidi, directora general del Foro Económico Mundial.

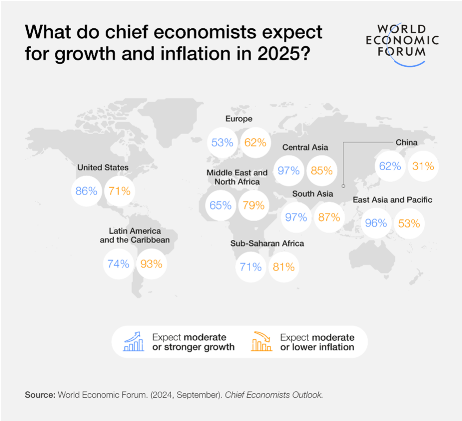

La perspectiva económica global varía considerablemente entre regiones, según el informe. En los Estados Unidos, casi el 90% de los economistas jefe anticipa un crecimiento moderado o fuerte en 2024 y 2025, lo que refleja la confianza en un «aterrizaje suave» después de un período de políticas monetarias estrictas. Aproximadamente el 80% de los encuestados están de acuerdo en que el resultado de las elecciones en Estados Unidos influirá significativamente en la política económica global, y muchos citan los riesgos relacionados con las elecciones como una gran preocupación para el próximo año. En contraste, casi tres cuartas partes de los encuestados esperan un crecimiento débil durante el resto del año en Europa. De manera similar, China continúa enfrentando dificultades, con casi el 40% de los economistas pronosticando un crecimiento débil o muy débil tanto en 2024 como en 2025.

En otras regiones, las perspectivas de crecimiento son mixtas. En África subsahariana, se anticipa una trayectoria de crecimiento moderada o más fuerte, con expectativas que mejoran del 55% en 2024 al 71% en 2025, según el informe. La región de Medio Oriente y Norte de África sigue siendo incierta, mientras que se espera que América Latina experimente mejoras modestas, con un ligero aumento en el crecimiento en 2025. El sur de Asia también destaca, con más del 70% de los economistas prediciendo un crecimiento fuerte o muy fuerte en 2024 y 2025, impulsado por el sólido desempeño de la India.

La inflación global sigue disminuyendo, lo que genera optimismo entre muchos economistas jefes para el próximo año, según el informe. En Estados Unidos, la proporción de economistas jefes que espera una alta inflación cae del 21% en 2024 al 6% en 2025 y que Europa siga una tendencia similar, con expectativas de alta inflación que caen del 21% este año al 3% el próximo, lo que brinda cierto alivio a los responsables de las políticas. Hay que tener en cuenta que si bien la mayoría de los economistas jefes (54%) espera que la condición de la economía global se mantenga estable a corto plazo, el 37% prevé un debilitamiento, en comparación con sólo el 9% que espera una mejora.

Los responsables de políticas enfrentan una presión creciente para equilibrar el crecimiento económico con otras prioridades, como la sostenibilidad ambiental, la igualdad económica y la cohesión social. Dos tercios de los encuestados están de acuerdo en que es necesario avanzar en estos objetivos, incluso si se ralentiza el crecimiento. «Sin embargo, solo el 12% cree que los esfuerzos actuales son efectivos», matizan los autores de la encuesta.

La polarización política (91%) y la falta de cooperación global (67%) se identifican como barreras importantes para lograr un progreso hacia un crecimiento más equilibrado. Sin embargo, con el aumento de las tensiones geopolíticas y las divisiones políticas internas, las perspectivas de mejora a corto plazo parecen sombrías, según el informe. Ahora bien, un mayor consenso político y la colaboración internacional serán esenciales para equilibrar la calidad y la cantidad del crecimiento, tal y como recoge el estudio.

De cara al futuro, el informe destaca que el espacio fiscal limitado deja a los países mal preparados para futuras crisis, particularmente en las economías en desarrollo (82%) en comparación con las economías avanzadas (59%).

La creciente carga de la deuda, según el informe, no solo representa una amenaza a corto plazo para la estabilidad macroeconómica, sino que también dificulta la capacidad de los países para abordar desafíos a largo plazo, como el cambio climático, los desafíos demográficos y la cohesión social. Si la sostenibilidad de la deuda sigue siendo una limitación significativa para la capacidad de gasto de los países, las economías podrían tener dificultades para mantener un crecimiento sostenible mientras navegan estos problemas globales apremiantes.