La política comercial y los aranceles de Donald Trump: una piedra en el camino no solo para China

| Por Ignacio Valles | 0 Comentarios

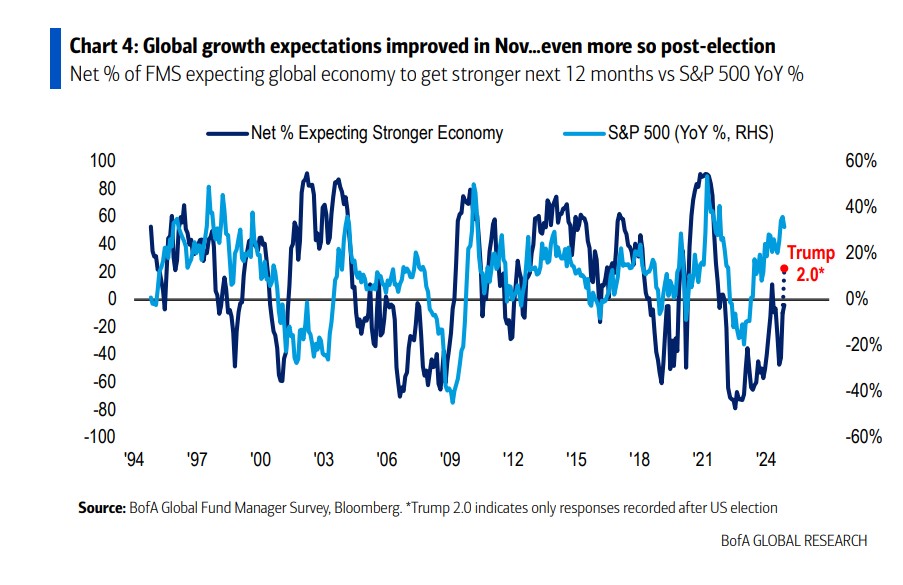

Continúa la resaca electoral tras la victoria de Donald Trump y los republicanos en las elecciones de EE.UU. de la semana pasada. Hay mucho que analizar sobre cuál será el impacto de esta nueva administración y qué iniciativas legislativas de todo su programa electoral sacará adelante. Uno de los focos que más atención está acaparando es qué supondrá su propuesta de aranceles y su política comercial agresiva para China y, en consecuencia, para el inversor.

Según explican desde MFS Investment Management, generalmente, los presidentes de EE.UU. tienen una gran discreción en cuanto a la política comercial. Sin embargo, durante su campaña, Trump propuso imponer aranceles recíprocos sobre las importaciones de EE.UU., equivalentes a los aranceles que otros países imponen a las exportaciones estadounidenses. En concreto, propuso un arancel universal básico del 10% al 20% para todas las importaciones de EE.UU. y un arancel del 60% para las importaciones de China. Además, sugirió aplicar aranceles a ciertas importaciones de automóviles procedentes de México.

Desde T.Rowe Price, ven probable que el aumento de los aranceles también forme parte del debate presupuestario. «Dejando a un lado las cifras concretas, estos pronunciamientos señalan que es probable que Trump adopte una postura agresiva en política comercial que se extendería más allá de China. Este enfoque podría sentar las bases para obtener concesiones de otros países, ya sea en materia de comercio o para promover otros objetivos políticos, como presionar a los aliados europeos para que aumenten su gasto en defensa. Pero una acción unilateral sobre los aranceles probablemente provocaría represalias por parte de los países afectados», afirma Gil Fortgang, Washington Associate Analyst, U.S. Equity Division de T. Rowe Price Investment Management.

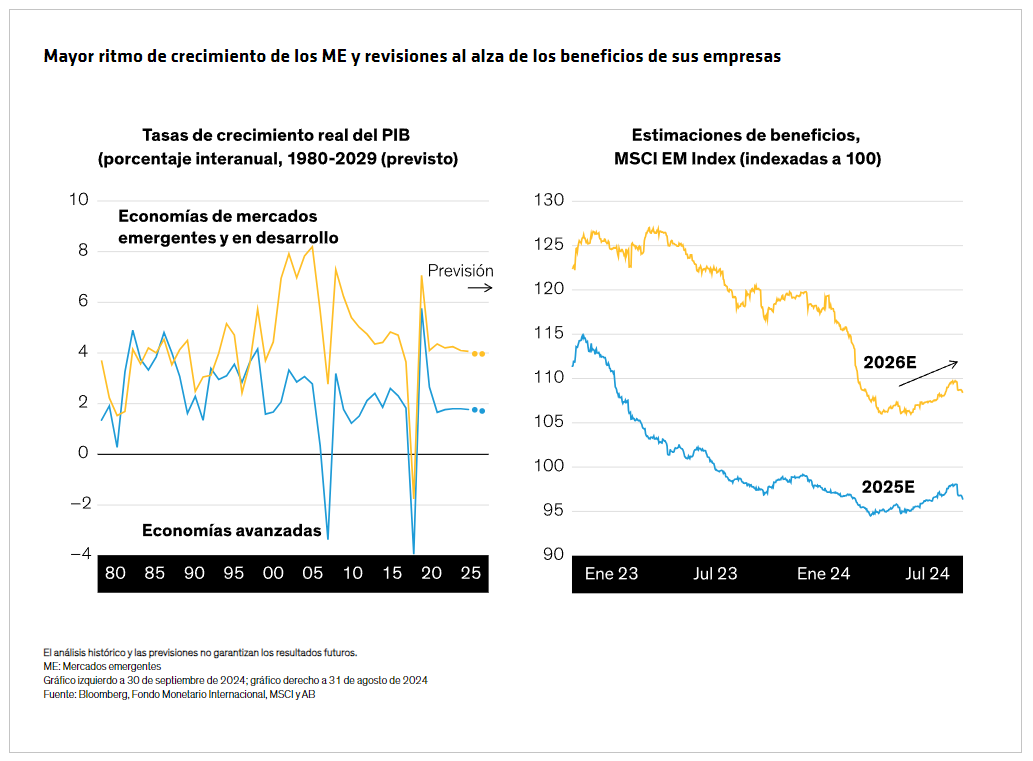

«Es probable que una administración Trump sea negativa para la renta variable de los mercados emergentes (EM). La posibilidad de una aplicación generalizada de aranceles a las importaciones a EE.UU., con un aumento especialmente significativo de los aranceles a China, es el riesgo más notable para los mercados emergentes. Los aranceles provocarían probablemente una debilidad de las divisas de los países expuestos, sobre todo por la posible depreciación del renminbi. Por otra parte, la aplicación de aranceles elevados podría suscitar una respuesta política china más significativa para defenderse del impacto sobre el crecimiento», añade Tom Wilson, responsable de renta variable de mercados emergentes de Schroders.

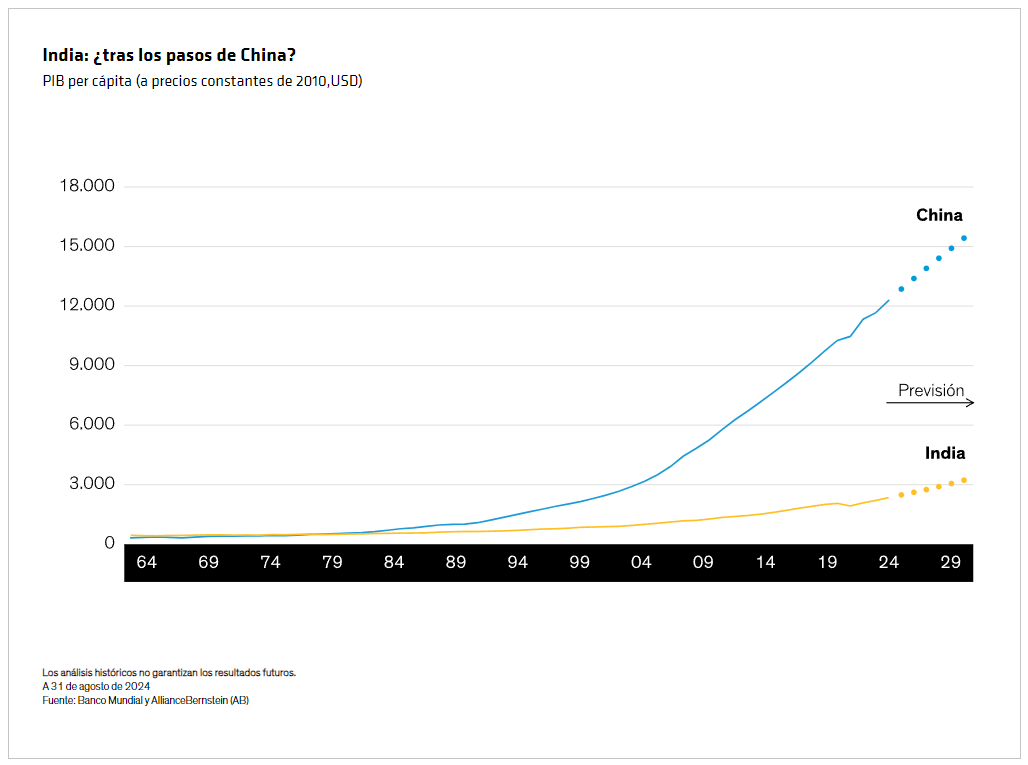

En opinión de James Cook, Head of Investment Specialists – Emerging Markets, de Federated Hermes Limited, el anuncio de nuevos aranceles contra China es probable que se trate de una posición negociadora de la administración Trump en busca de un acuerdo que garantice la moderación del déficit comercial con China. «Dado el significativo subconsumo del país asiático en comparación con los estándares mundiales, creemos que es posible llegar a un acuerdo. La demanda interna podría absorber una parte mucho mayor de la capacidad productiva de China que la actual, por lo que los elementos del acuerdo podrían incluir el reequilibrio de la economía china hacia el consumo y cierta reestructuración de la oferta. Esto puede no ser malo para China a largo plazo», explica.

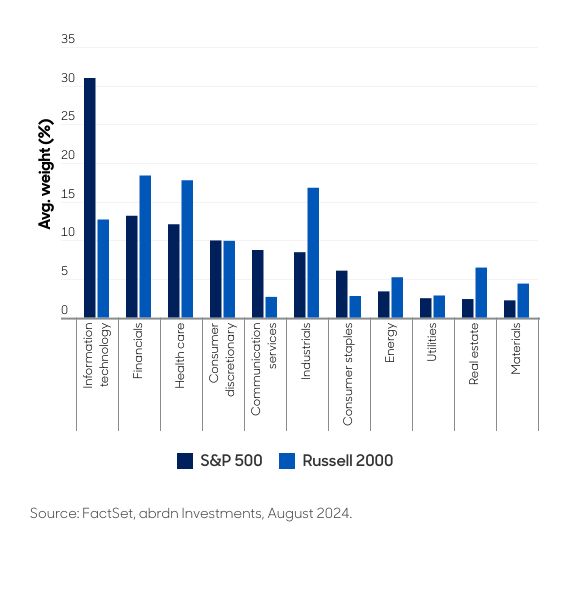

Desde Allianz GI, considera que si los aranceles sobre las importaciones son aprobadas, podrían desencadenar represalias de otros países, lo que aumentaría el riesgo de una guerra comercial que podría llevar a EE.UU. a una recesión. «Prevemos un aumento en la relocalización de empresas para diversificar sus cadenas de suministro, un hecho que podría presionar sus balances. El incremento de los aranceles podría impactar negativamente en los valores europeos y de los mercados emergentes, especialmente aquellos que dependen del mercado estadounidense, como los fabricantes de artículos de lujo, automóviles, compañías aeroespaciales y las siderúrgicas. En cambio, los sectores más defensivos, como el del petróleo, el financiero y, potencialmente, el de las infraestructuras, podrían beneficiarse de esta situación. En este contexto, la gestión activa será crucial para identificar quiénes serán los ganadores y perdedores», sostienen desde Allianz GI.

La pelota en el tejado de China

En opinión de Gilles Moëc, economista jefe de AXA IM, el arancel del 10% sobre los productos europeos es probablemente manejable, pero el del 60% sobre los productos chinos puede ser muy perturbador, bien por reducir la demanda china, bien por desencadenar una devaluación masiva del yuan, y/o incentivar a los productores chinos a competir más ferozmente con los proveedores europeos fuera del mercado estadounidense. Ahora bien, para Moëc, China aún tiene sus propios deberes que terminar: «A la espera de medidas más concretas, nos llama la atención cómo el mercado está reaccionando positivamente a los ruidos en torno a un aumento significativo de la emisión de deuda por parte del gobierno central. De hecho, en la configuración actual de China, una mayor emisión de deuda no es necesariamente el reflejo, o una promesa, de un mayor estímulo fiscal. Si una fracción significativa de dicha deuda adicional se utiliza simplemente para respaldar un swap con deuda relacionada con el sector inmobiliario que actualmente se encuentra en el balance de las autoridades locales, el efecto de la actividad dependerá de hasta qué punto dicho swap podría reforzar el sentimiento en China y, en segundo lugar, incentivar a las autoridades locales a ser más activas en el gasto ordinario –es decir, no relacionado con el sector inmobiliario–. Dada la relativa solidez financiera subyacente del gobierno central y de los gobiernos locales, un swap sería probablemente positivo desde el punto de vista de la estabilidad financiera, pero por ahora, seguimos reservándonos nuestro juicio sobre el estímulo fiscal global en China».

Una visión que también comparte Caroline Lamy, responsable de renta variable de Crédit Mutuel Asset Management: «Su guerra comercial con China puede seguir ejerciendo presión sobre las importaciones, pero es probable que China reaccione. El mercado esperará a estos anuncios». Los expertos de Scope Rating consideran que estos aranceles también aumentan la probabilidad de conflictos comerciales y podrían provocar un aumento de las primas crediticias, especialmente en los mercados emergentes.

Volviendo al supuesto de que EE.UU. acabe aplicando ese arancel del 60%, Fabiana Fedeli, CIO de Renta Variable, Multiactivos y Sostenibilidad en M&G, considera que «las empresas chinas están mucho más preparadas para los aranceles que durante la última administración Trump, ya que muchas han trasladado las instalaciones de fabricación y los mercados finales fuera de Estados Unidos. Tras la celebración de la Asamblea Popular Nacional, el mercado espera un anuncio sobre el tamaño de un paquete de estímulo. Sospechamos que la victoria de Trump desencadenará un gran paquete por parte de las autoridades chinas».

«Si no se llega a un acuerdo y se imponen aranceles del 60%, esperamos que China reaccione con estímulos fiscales y monetarios y con una devaluación de su moneda. La reacción china tendrá implicaciones globales, y creemos que todas las partes tratarán de evitar este resultado. Sin embargo, incluso en el peor de los casos, es posible que esta convulsión sirva de acicate para una reforma fundamental de la economía china que podría tener resultados positivos y de gran alcance a largo plazo. Debemos permanecer atentos a estos posibles resquicios de esperanza», apunta Cook.

Por su parte, Sandy Pei, Senior Portfolio Manager del fondo Asia ex Japan de Federated Hermes, coinciden en que China tiene el foco puesto en hacer lo que sea necesario para reactivar su economía. Sin embargo, reconoce el gestor, «la victoria de Trump puede suponer un mayor estímulo y una respuesta más rápida. No hemos visto una reacción dramática del mercado, con los inversores tomándose su tiempo para digerir las noticias. Obviamente, no es la primera vez que los aranceles de EE.UU. han sido un problema potencial y, esta vez, las empresas chinas están más preparadas. Hemos visto a muchas diversificar su base de producción, estableciendo plantas en el Sudeste Asiático, México y Europa del Este. Las exportaciones chinas han seguido creciendo. Pese a que a EE.UU. se han desacelerado, en otras regiones del mundo han aumentado, y los productos de alto valor añadido siguen teniendo buenos resultados en los mercados internacionales».

Política exterior

Según el análisis de las gestoras, los aranceles sobre China son sólo una muestra del impacto de Trump para China y región asiática. Según Wilson, si miramos más allá, lo relevante es que es que los aranceles comerciales y otras políticas de la administración Trump pueden ser inflacionistas para EE.UU. «El resultado esperado sería la fortaleza del dólar, una mayor inflación, menos relajación monetaria por parte de la Fed y una curva de rendimiento estadounidense más alta. En general, todo esto no ayuda a la rentabilidad de la renta variable de los mercados emergentes, presiona a las divisas y limita la libertad de acción de los bancos centrales», matiza el experto de Schroders.

Además, apunta que otra cuestión es la política exterior estadounidense y hasta qué punto EE.UU. es más aislacionista bajo una presidencia de Trump. Según Wilson, esto podría elevar las primas de riesgo en determinados mercados. «En Asia, no esperaríamos que el compromiso de EE.UU. con Taiwán cambiara notablemente, teniendo en cuenta la importancia de Taiwán para los intereses estadounidenses en la cadena de suministro tecnológico. Sin embargo, es importante que la relación con China se gestione cuidadosamente para evitar exacerbar el riesgo. Puede ocurrir que una administración Trump impulse una resolución más rápida del conflicto en Ucrania. Esto puede tener resultados positivos o negativos (reconstrucción de Ucrania vs la preocupación de que el acuerdo al que se llegue no perdure mucho tiempo). Es probable que uno de los efectos sea un aumento continuo del gasto europeo en defensa», añade.

Tras la victoria de Trump, la reacción de los mercados en los países emergentes fue rápida. Según resume Wilson, «China se mostró débil e India fuerte, mientras que los mercados asiáticos sensibles a la Reserva Federal mostraron debilidad. Esto coincide con las expectativas. La India está menos expuesta que otros mercados emergentes al impacto de las políticas de Trump, por lo que podría mostrarse defensiva a corto plazo. En China, el mercado cuenta ahora con un respaldo político más sólido. A pesar de la incertidumbre comercial, nos mostramos cautos a la hora de desviarnos de nuestra actual visión neutral, dado el potencial de un mayor estímulo político y un posicionamiento de apoyo”.

En opinión de Allianz GI, se espera una postura más agresiva hacia China, así como una posible confrontación con Irán y tensiones en Oriente Próximo. «Por otro lado, Trump podría intentar alcanzar un acuerdo con Putin para poner fin a la guerra en Ucrania, lo que podría reducir los precios de las materias primas al regresar Rusia a los mercados. No obstante, Europa se vería obligada a aumentar su gasto militar, lo que incrementaría su deuda y limitaría otros gastos productivos. También esperamos más tensiones con algunos países europeos, con posibles subidas de impuestos a las importaciones que podrían lastrar el crecimiento europeo», señalan desde la gestora.

Motores emergentes

Que las políticas comerciales y de exteriores tendrán un impacto sobre los mercados emergentes, no hay duda. Sin embargo, y siguiendo el argumento de China está más preparo para este impacto, algunas gestoras consideran que esta reflexión no es solo aplicable a China, si no al resto de mercados emergentes. «A pesar del sentimiento negativo a corto plazo, no esperamos que el segundo mandato de Trump altere los motores estructurales del crecimiento de los mercados emergentes. Muchos países han pivotado hacia el consumo interno aumentando la inversión en infraestructuras y la penetración de la digitalización está ayudando a impulsar una mayor eficiencia y ganancias de productividad. Además, las economías emergentes controlan porciones significativas de recursos críticos, y varias mantienen el liderazgo en cadenas de suministro de tecnología crítica sin alternativas creíbles de mercados desarrollados. La mayoría de las economías emergentes se benefician de una demografía favorable que proporciona una abundante oferta de mano de obra barata, evitando así la espiral de subidas salariales a la que se enfrentan muchos mercados desarrollados», afirma Cook.

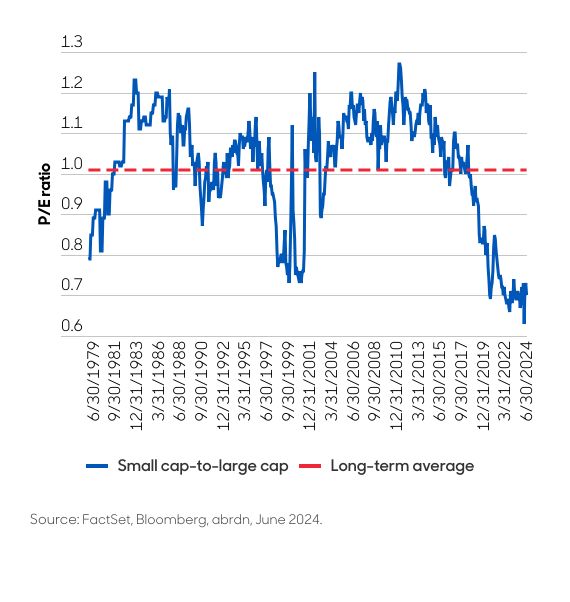

Según explica Cook, los fundamentos de los mercados emergentes son sólidos y China está dando señales de un apoyo más significativo a la economía nacional, lo que pone coto a los problemas del sector inmobiliario. «La vulnerabilidad económica es baja, los motores del crecimiento estructural están intactos, los mercados de renta variable están infravalorados y las valoraciones presentan un descuento significativo con respecto a los mercados desarrollados. La mayoría de las economías emergentes aún no han recortado sustancialmente los tipos de interés, y algunas incluso han empezado a subirlos, continuando con el historial de prudencia de la política monetaria de de estas economías», señala.

Por último, el experto considera que, aunque los factores macroeconómicos dominarán los movimientos del mercado y desencadenarán episodios de volatilidad, «Seguimos dando prioridad al value y al growth, junto con unas valoraciones que ofrezcan un margen de seguridad. Nos centramos en empresas con balances sólidos, que se benefician de factores estructurales de crecimiento que esperamos perduren a pesar del cambiante panorama político estadounidense. Fundamentalmente, nuestra cartera está adecuadamente diversificada geográficamente, al tiempo que expresa una mayor convicción en tecnología, industriales concretos, Internet, telecomunicaciones, sanidad y finanzas y aseguradoras en línea para beneficiarse de tipos más altos a largo plazo», concluye.