Así funciona un laboratorio que experimenta las redes móviles del futuro con IA

| Por Magdalena Martínez | 0 Comentarios

Mientras el mercado se debate sobre la existencia de una burbuja especulativa entorno a la inteligencia artificial, en la Facultad de Ingeniería de la Universidad de la República de Uruguay Claudina Rattaro, ingeniera electrónica, está creando un entorno experimental para ensayar la IA en las redes móviles del futuro. Ese trabajo le ha valido el 18º Premio L’Oréal Unesco “Por las Mujeres en la Ciencia”.

La facultad de Ingeniería muestra las contradicciones de la época: mientras los investigadores ensayan tecnologías futuristas (como la telepresencia holográfica) han tenido que obligar a sus alumnos a volver al papel, lápiz y examen oral para estar seguros de que, precisamente, no usan tecnologías y aprenden realmente. Así, el desafío académico no es que los humanos sean reemplazados por máquinas sino que los ingenieros sigan utilizando su inteligencia natural.

Mirando la próxima generación de conectividad global

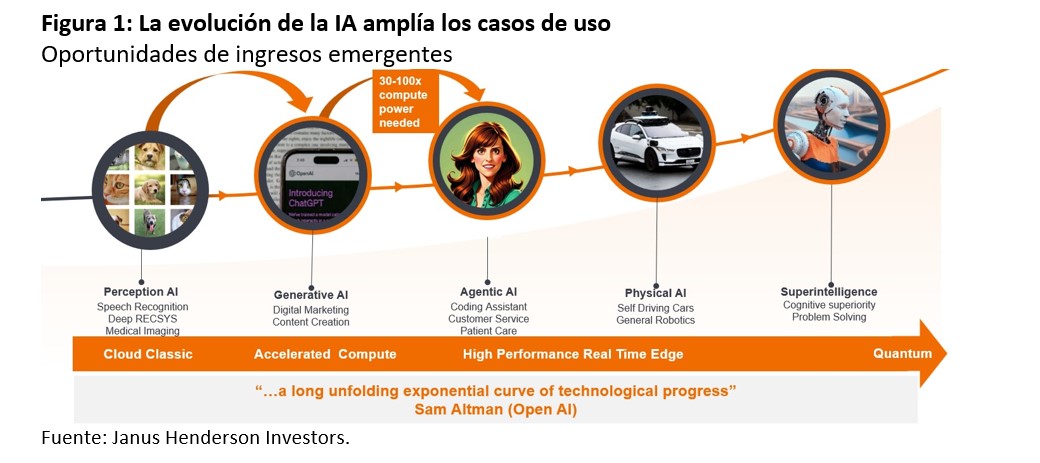

Realidad extendida, automatización industrial, telepresencia holográfica, redes vehiculares autónomas… todos estos campos están en pleno desarrollo y como explica Rattaro, van a necesitar “capacidades inéditas” para la próxima generación de contenido global. Y en este contexto, la IA puede proporcionar una ayuda inestimable para optimizar procesos.

El proyecto liderado por Claudina Rattaro propone crear un entorno experimental para diseñar y probar las redes móviles del futuro, combinando tecnologías abiertas e inteligencia artificial.

“Mi especialidad son las redes móviles y el proyecto es la aplicación de la inteligencia artificial porque las redes 5G se vienen diseñando no sólo para el usuario personal del teléfono móvil sino que se están pensando para muchos casos de uso como los autos autónomos, entre otros. Entonces, las redes del futuro tendrán que ser más inteligentes, tendrán que poderse autogestionar, ser eficientes en cuanto a consumo energética. Estamos pensando la IA como una herramienta para mejorar aplicaciones que ahora ni siquiera podemos imaginar que existen”, explica la ingeniera electrónica.

La IA como herramienta de optimización

Para Rattaro no cabe ninguna duda de que la inteligencia artificial cambiará el mundo para mejor y será un aporte para la humanidad porque ayudará a crear eficiencia energética y mejores comunicaciones.

“Todos los algoritmos de inteligencia artificial, tanto los chats que ya conocemos como las aplicaciones que estoy pensando para las redes móviles, necesitan datos para trabajar, su materia prima son los datos. Y ahí es donde viene nuestro laboratorio porque, por ejemplo, podemos imaginar un programa que optimice los recursos de las redes móviles y luego hacer pruebas. Los laboratorios permiten generar datos”, añade Rattaro.

La científica uruguaya piensa que uno de los temas del futuro podría ser aprovechar las frecuencias del espectro radioeléctrico, un recurso finito que se reparte por cada país (vía subasta) según las normas de un organismo supranacional que pocos conocer, la Unión Internacional de Telecomunicaciones. En este sentido, la IA podría mejorar esa capacidad, y muchas otras, Claudina Rattaro piensa que se pueden optimizar muchos recursos de la infraestructura existente hoy en día.

¿A qué se parece un laboratorio que experimenta con las redes del futuro?: se parece a una sala llena de servidores y computadoras, que nadie espere una escena digna de la NASA.

“Los laboratorios sirven para probar estas nuevas aplicaciones y el uso de la IA de la manera más realista posible. Tenemos dos áreas, una es la parte de simulación que nos permite hacer pruebas a gran escala (porque esperamos que haya miles de dispositivos conectados) y luego en la parte de laboratorio más realista ya tenemos maquetas de redes de quinta generación, somos como un operador, tenemos el núcleo de la red (que es lo que tendría un operador en un data center), una o dos radiobases (que es el punto de acceso a la red) y tenemos dispositivos con sus chips para poder hacer pruebas”, explica Ratttaro.

«Le doy prioridad a reutilizar la infraestructura que existe actualmente en Uruguay para poder desplegar las redes nuevas. Tenemos un proyecto que aprovecha la fibra óptica que existe en Montevideo para utilizarla para transportar las celdas móviles de las redes del futuro. Otra de las grandes prioridades de mi trabajo es generar arquitecturas abiertas, es decir, que haya interoperabilidad entre operadores de redes móviles. Nosotros en Uruguay somos tradicionalmente «tomadores» de tecnología, en cambio somos exportadores de software, entonces, la idea es que haya actores nuevos para desarrolla software de telecomunicaciones en estas nueva redes del futuro. Nuestro laboratorio serviría de plataforma de pruebas para estos proyectos de software que no tendrían acceso de otro modo al entorno necesario», añade.

La plataforma que desarrolla la ingeniera busca promover la innovación y la independencia tecnológica, a la vez que servirá como base para la investigación, la enseñanza y el desarrollo de nuevas aplicaciones. A mediano plazo, la iniciativa aspira a dar origen a un Laboratorio Abierto de Redes, un espacio colaborativo entre universidades, organismos públicos y empresas que impulse la formación y la creación de tecnología nacional, posicionando a Uruguay como referente regional en innovación en telecomunicaciones.

El premio Unesco L´Oreal de Ciencias, dotado de 22.000 dólares, permitirá hacer pruebas más ambiciosas y desarrollar el laboratorio.