«En Diaphanum, queremos que el mercado latinoamericano sea un eje de crecimiento con peso específico propio»

| Por Alicia Miguel | 0 Comentarios

EE.UU., y en concreto Miami, es el hub indiscutible de la banca privada latinoamericana pero, en la medida en que más y más ciudadanos eligen España como su lugar de residencia, Madrid también puede llegar a ser un centro de gestión patrimonial a considerar. Así lo explica Isabel Navarro Fernández de Caleya, al frente de la gestión de clientes latinoamericanos en Diaphanum, en esta entrevista exclusiva con Funds Society.

En la entidad, ofrecen un servicio integral de asesoramiento financiero para simplificar y maximizar la rentabilidad del patrimonio de los clientes latinoamericanos (actualmente, mexicanos, peruanos, colombianos, chilenos, argentinos, ecuatorianos y venezolanos, principalmente), con una propuesta de inversión tanto en activos líquidos como iliquidos, y buscan crecer con paso firme en este segmento, de forma que «el mercado latinoamericano sea un eje de crecimiento con peso específico propio» en Diaphanum.

¿En qué consiste el servicio que proporcionáis desde Diaphanum al cliente latinoamericano que vive en España?

Ofrecemos un servicio integral de asesoramiento financiero que parte de una mirada estratégica para aportarle al cliente una visión global de su patrimonio -en la mayoría de los casos, hablamos de inversores y familias operando en dos o tres jurisdicciones- para así ayudarle a ordenar su patrimonio y planificarse financieramente a corto, medio y largo plazo. Se busca, por un lado, simplificar, y por el otro, maximizar la rentabilidad de sus activos según su perfil de riesgo y objetivos vitales, basándonos en la diversificación que nos ofrece una estrategia de inversiones que abarca gran variedad de activos y siempre cuidando de la fiscalidad específica de cada cliente.

El asesoramiento que brindamos a nuestros clientes procedentes de Latinoamérica supone una propuesta de inversión en activos líquidos (monetario, materias primas, renta fija y renta variable) y activos ilíquidos (en economía real) en private equity -principalmente europeo y norteamericano-, deuda privada, infraestructuras tanto vía capital, como deuda e inmobiliario. De esta manera, buscamos optimizar la curva de rentabilidad/riesgo en el tiempo. Y por supuesto, no se queda en una propuesta, uno de los aspectos más relevantes y donde ponemos muchísimo esmero es en la implementación y gestión de sus carteras. Queremos poner a disposición de estos inversores que llevan menos tiempo en el mercado español todo nuestro saber hacer, con resultados contrastados a lo largo de los años.

¿Cuáles son los clientes a los que os enfocáis ahora mismo, en países y por listón patrimonial?

Aquí creo que es importante aclarar que realmente el término “latinoamericano” es un paraguas muy extendido en todos los ámbitos, pero que dista mucho de la realidad. Cada cliente es un mundo, compartan la misma nacionalidad o no. Por lo que cuando nos referimos a mexicanos, nada tiene que ver con un argentino, un peruano, o un venezolano. Y aquí, en esa distinción, cliente a cliente, está la clave.

En cuanto a prioridades, podríamos decir que estamos enfocándonos en lo que está ocurriendo en nuestro mercado: ¿quién está trasladando su centro de interés a España? Atenderemos a aquellos que, de alguna u otra manera, están apostando por España como destino, sea de ocio, de actividad empresarial, lugar donde educar y criar a sus hijos o el lugar donde pasar la última etapa de su vida. Proceden de México, Perú, Colombia, Chile, Argentina, Ecuador y por supuesto, mi tierra, Venezuela.

¿Creéis que esto es una tendencia: hay cada vez más firmas que, desde España, dan más servicio al cliente latinoamericano?

Lo normal es que el servicio vaya creciendo a medida que la llegada de inversores de países latinoamericanos sigan desembarcando en Madrid. A día de hoy, no nos consta que exista una unidad especializada en esta tipología de clientes en ninguna otra entidad.

En este sentido, ¿por qué es necesario en las organizaciones, o por qué considerasteis en Diaphanum establecer un servicio exclusivo para clientes latinoamericanos en España?

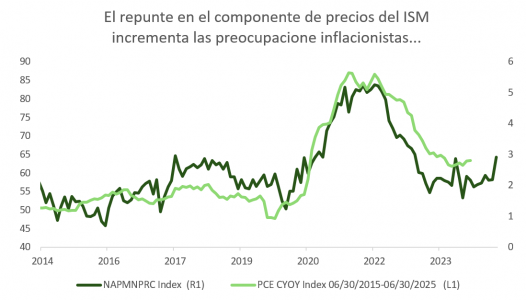

Los inversores de Latinoamérica, aunque procedan de países distintos con casuísticas que difieren enormemente entre sí, comparten ciertos elementos y el más destacado es la cercanía con Estados Unidos tanto en lo cultural, como en lo económico. La mayoría, antes de venir a España ya ha pasado por Estados Unidos, destino habitual para preservar su ahorro y de inversión. Una moneda local con tendencia a devaluarse, inflaciones elevadas y en la mayoría de los casos, inseguridad jurídica, son elementos comunes que les empujan a buscar un puerto seguro para su patrimonio, generado y ahorrado durante toda su vida. Esto es un hecho, una realidad que le distingue por completo del cliente español, que raramente ha buscado depositar sus ahorros en EE.UU.

Entonces, ¿tienen los clientes latinos una idiosincrasia particular, diferencias significativas con respecto al español?

Volvemos a distinguir y evitar generalizaciones. Dependerá de la edad y recorrido del cliente que incidirán en su necesidad de rentabilidad y perfil de riesgo. En ese sentido, son muy exigentes, podríamos decir que tienden a exigirle más a sus inversiones, de allí que hayamos visto que comienzan por la inversión inmobiliaria cuando han desembarcado en España. También tienen conocimiento e interés por inversiones ilíquidas, el private equity en general, les resulta cercano, ya que la mayoría son emprendedores y apuestan por otros en los que identifiquen una buena gestión y calidad de proyecto.

¿Diríais entonces que los clientes latinoamericanos están más preparados para este tipo de inversiones que en España?

Si nos referimos a inversiones en mercados privados, es justo lo que comento respecto a las inversiones ilíquidas. Están preparados y son conocedores de este tipo de vehículo de inversión: los pioneros en llegar a España son mayoritariamente empresarios que conocen bien este tipo de inversiones. Si por alternativos nos referimos a materias primas, etc., también, no perdamos de vista la industria minera y de hidrocarburos tan relevante para esta región. O la búsqueda de alternativas a su moneda, y de ahí facilidad por invertir en oro.

En aspectos como la inversión sostenible, ¿está avanzado el inversor latinoamericano o es menos demandante de estas inversiones que el europeo?

Los aspectos ESG son una tendencia global que interesa cada vez más a los inversores, en general.

¿Podría ser Madrid, al igual que Miami, un hub para dar asesoramiento a clientes latinoamericanos? ¿Qué ventajas hay de asesorar a cliente latinoamericano desde Madrid?

EE.UU. nos lleva más de 60 años de ventaja en ese sentido, sin olvidar que es la primera economía del mundo, con sus defectos, pero con una fortaleza indiscutible. Miami, además, ha pasado a consolidarse como el hub de la banca privada latinoamericana en EE.UU., desplazando a Nueva York. Magnitudes difícilmente comparables con España e incluso Europa.

Dicho esto, España está siendo un destino elegido para vivir. Y esto lo iremos viendo con el tiempo, que va a suponer el querer contar con asesores cercanos, en el mismo huso horario, que puedan darle cobertura global. Y en ese sentido, si lo hacemos bien entre todos, Madrid puede pasar a ser una plaza nada despreciable. Además, si el modelo que se ofrece es independiente como el de Diaphanum, con multijurisdicción y multidepositaría, el inversor latinoamericano empezará a considerar Madrid como su centro de gestión de patrimonio.

¿Qué objetivos de crecimiento se marca Diaphanum a 5-10 años para este segmento de negocio en España?

Diaphanum es un proyecto empresarial que se ha caracterizado por un crecimiento sostenido, basado en un modelo disruptivo para el mercado español, que claramente funciona y que lidera el asesoramiento financiero independiente que necesita este tipo de inversor. Con la apertura al mercado de Latam queremos proceder de igual manera, con ambición, pero con pasos firmes. En ocho años, partiendo de cero, hemos rebasado la barrera de los 3.000 millones de euros en activos gestionados de nuestros clientes. Queremos que el mercado latinoamericano sea un eje de crecimiento con peso específico propio.

¿Cómo te gustaría ver desarrollado este servicio en los próximos 10 años?

Me gustaría que Diaphanum sea el referente del inversor latinoamericano en España a la hora de decidir a quién le delega la gestión de su patrimonio global. No solo por el modelo de Diaphanum sino, además, porque estar cerca de tu gestor de patrimonios te permite estar mucho más encima de tu dinero, lo cual se traduce en mayor rentabilidad.