Luz al final del tunel para Brasil

| Por Fórmate a Fondo | 0 Comentarios

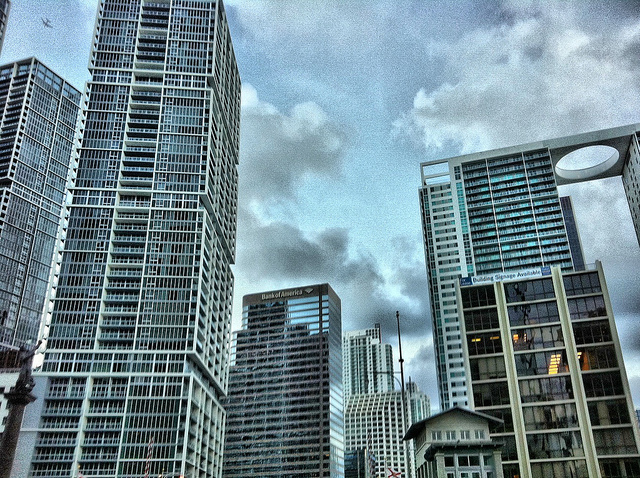

Aparte del desafortunado incidente de las dos piscinas en las que el agua se volvió verde, y la medalla de plata en el tenis masculino de Juan Martín del Potro tras estar atrapado en un ascensor durante 40 minutos justo antes de su partido de primera ronda contra el número uno del mundo, Novak Djokovic, los Juegos Olímpicos celebrados en Río de Janeiro han ido más o menos sin problemas. Pero sólo unas semanas antes, la atención de los preparativos del evento deportivo más importante del mundo se centraba en los retrasos en las infraestructuras y el sobrecoste. “La situación parecía mucho menos color de rosa”, dice Mike Hugman, estratega de deuda de mercados emergentes de Investec.

En los tres meses finalizados en junio de 2016, la economía de Brasil había caído por quinto trimestre consecutivo, anunciando su peor recesión en décadas. La mayor economía de América Latina también se enfrentaba con una crisis política tras el proceso de ‘impeachment’ a Dilma Rousseff que llevó a su destitución y que continuará con un juicio político en el Senado la próxima semana. Para colmo de males, el brote del virus Zika parecía que iba a reducir el número de turistas, afectando al sector hotelero del país, que representa alrededor del 9% del producto interno bruto (PIB).

Pero a medida que se acercaban los Juegos Olímpicos, cuenta Hugman en su último análisis de mercado, algunos de los principales indicadores económicos empezaron a mejorar ligeramente, o al menos a frenar su deterioro, aumentando las expectativas de que la economía vuelva a tasas de crecimiento. En un intento de atajar el inflado déficit presupuestario, el presidente en funciones, Michel Temer se ha centrado en la disciplina fiscal y en contener los abultados planes de gastos que la administración Rousseff había diseñado para atraer a votantes al Partido de los Trabajadores.

“Desde Investec creemos que Temer está en el camino correcto. Su ejecutivo tiene previsto introducir un techo de gasto para el país, que se acordará en los próximos meses. Otras reformas centradas en el sistema de seguridad social, la educación y la salud serán acordadas a principios de 2017 y creemos que esto ayudará lentamente, o incluso detendrá, la actual espiral económica descendente de Brasil”, dice el gestor.

Ratio deuda/PIB

Sin embargo, el experto de Investec reconoce que la deuda de Brasil en relación al PIB sigue siendo un motivo de preocupación. El gobierno de Rousseff aumentó considerablemente la deuda pública bruta al 67,5% del PIB a mediados de 2015, desde poco más de 52% registrado el año anterior mediante la concesión ‘ad hoc’ de recortes de impuestos y la intervención en la economía. “Vamos a permanecer muy atentos en caso de que el mercado se vuelva demasiado optimista sobre las perspectivas de ajuste fiscal. En julio, la volatilidad implícita en tres meses del real brasileño y los diferenciales de los CDS tocaron su nivel más bajo en un año”, advierte.

Los activos brasileños han registrado ganancias a nivel mundial en 2016 en medio de especulaciones de que Temer será capaz de dar la vuelta la economía del país. Pero Investec se pregunta si los beneficios del programa de reformas necesitará más tiempo para aparecer.

“Estamos impresionados con el nuevo presidente del Banco Central de Brasil, Ilan Goldfjan. Ha sido más duro de lo que esperábamos, lo que ha contribuido a reconstruir la credibilidad del organismo, mejorando sus comunicaciones y allanando el camino para el gobierno para reflejar oficialmente su autonomía. Goldfjan parece decidido a tener la inflación bajo control”, afirma Hugman.

Los precios en Brasil aumentaron un 8,74% interanual en julio. Y aunque esta tasa puede estar por debajo del 8,84% en junio, sigue estando muy por encima del objetivo del 4,5% del banco central, pese a contar con un tipo de interés básico del 14,25% y una fuerte contracción económica. La persistencia de la inflación se debe a un aumento en los precios de los alimentos como consecuencia de las malas cosechas.

“Los retos para frenar la inflación han retraído el ciclo de tipos de interés y que no creemos que el banco central vaya a reducirlos. Es probable que veamos recortes en la primera mitad de 2017 y que se sitúen en torno a los 350 puntos básicos. Esta magnitud de recorte ya está descontada en en gran medida en los bonos con vencimiento a corto plazo, pero somos más constructivos sobre los plazos intermedios de la curva de rendimiento, como la deuda a cinco años”, dice el gestor.

Deuda corporativa

En cuanto a la deuda corporativa brasileña, Investec considera que los diferenciales de Petrobras están relativamente baratos teniendo en cuenta la capacidad de la compañía para reparar sus finanzas y devolver su deuda mediante la venta de sus activos de aguas profundas a las empresas extranjeras. También la deuda de Vale, la empresa minera, es atractiva.

“A medio plazo somos cautelosamente optimistas sobre Brasil y tenemos una posición moderadamente sobreponderada como parte de una inclinación general a sobreponderar activos de América Latina en nuestra cartera. Aunque no creemos que Temer será capaz de lograr un milagro económico, creemos que la economía está en un punto de inflexión y mejorará gradualmente con el tiempo. Quién sabe, quizás el resplandor económico de los éxitos de los Juegos Olímpicos de Río pueda restaurar confianza y el brillo en un Brasil que, de momento, sufre”, concluye Hugman.