Quanta Shares lanza dos novedosos ETFs que replican la evolución del peso mexicano contra el dólar

| Por Fórmate a Fondo | 0 Comentarios

La sociedad del Grupo Intercam, Quanta Shares, tiene previsto presentar en la segunda quincena del mes de julio sus dos primeros ETFs, que replican el tipo de cambio dólar/peso y viceversa (“Peso TRAC” y “Dólar TRAC”), y que acaban de empezar a operar discretamente y cuyo atractivo ha hecho que los activos ya manejados sumen más de 200 millones de pesos.

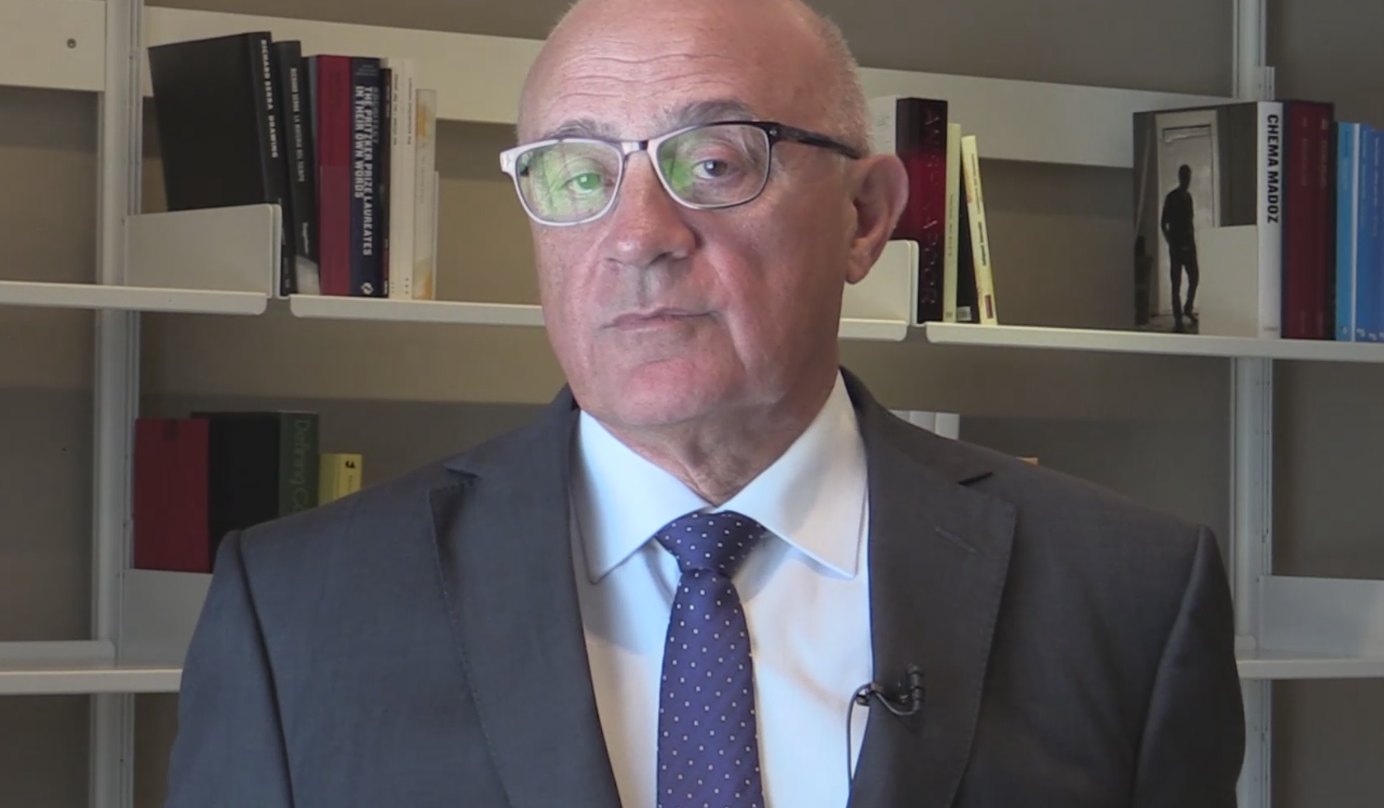

Carlos Valenzuela, vicepresidente del Grupo Intercam, explica que el lanzamiento de NAFTRAC y su exitoso recorrido en el mercado mexicano han abierto la puerta a la emisión de Títulos Referenciados a Acciones o TRACs (ETFs por sus siglas en inglés) por parte de otros operadores. Este primer ETF mexicano, lanzado en abril de 2002, replica el principal índice de su Bolsa de Mercados y Valores -el Índice de Precios y Cotizaciones “IPC”- y a 28 de febrero de 2015 manejaba casi 63.405 millones de pesos mexicanos.

“La clave del éxito de un ETF en México es que realmente cubra una necesidad existente y que tenga liquidez suficiente para atraer a inversores institucionales y de banca privada” apunta Valenzuela. Ambas condiciones son superadas por el Dollar TRAC y Peso TRAC, que Quanta Shares presenta en su primer lanzamiento.

El entrevistado explica que en México existe la categoría de fondos de inversión de cobertura cambiaria que invierte en pesos aunque está denominada en dólares, que toma como tipo de cambio del peso-dólar un fixing diario. Con la volatilidad de los últimos meses, puede darse el caso de que compres o vendas a un tipo de cambio que difiere del deseado puesto que no hay forma de posicionarse con cambios intradía. “Detectamos que existía la necesidad de un producto que se ajustara a las variaciones del tipo cambiario y las aprovechara. Después de dos años testando el modelo, nacieron estos productos. Su ventaja es que operan exactamente al precio del spot, segundo a segundo. Su tracking error está por debajo del 0,05%. Se trata de una réplica muy cercana a la realidad. Imbatible.” Como referencia, los fondos de cobertura manejan 12.000 millones de pesos (unos 800 millones de dólares) y parte importante de este volumen sería susceptible de optar por el Peso TRAC y el Dólar TRAC dado que “el producto vive mucho más pegado a la realidad”, declara Valenzuela.

El vicepresidente del Grupo Intercam adelanta que la casa está a punto de cerrar un acuerdo con un market maker para asegurar la liquidez y que el spread sea cerrado. “Tanto los asesores independientes como la banca privada están invirtiendo significativamente en fondos de cobertura. Los asesores independientes han sido especialmente activos los dos últimos años y manejan un capital importante. Nuestros productos son ideales para todos ellos”.

La firma cuenta con que su producto resulte, además, especialmente atractivo a inversores no tan sofisticados que quieran cubrir el riesgo cambiario ya que no existe otra alternativa en el mercado. “El Peso TRAC es la única opción para estar corto en pesos en el mercado” añade.

El proceso de autorización del producto ha sido largo, ya que aunque existen otros ETFs en el mercado, las características de este producto hacen que todavía sea muy novedoso. “Recibimos la autorización por parte de los reguladores a principios de 2015, en abril estaba registrado en la BMV y, aunque ya lo estamos comercializando, lo lanzamos oficialmente la segunda quincena de junio” dice Valenzuela. Los ETFs están dentro de un fideicomiso y la compañía, en realidad, opera con CETES y con futuros del peso/dólar, para lo que ya hay firmados contratos con varios proveedores externos.

Se trata de un paraguas que permitirá manejar hasta 50.000 millones de pesos (cerca de 3.300 millones de dólares) y, por tanto, el operador cree que con estas bases el producto tiene recorrido para varios años. “Pensamos emitir tantos ETFs como necesidades detectemos entre los inversores. En este momento estamos trabajando en otro producto en el mercado de deuda, con algunas ventajas competitivas respecto a los ya existentes. Nuestro objetivo es lanzarlo en el tercer trimestre de este mismo año” avanza el directivo.

El volumen de operación del peso mexicano es de 135.000 millones de dólares diarios, de los que aproximadamente 31.000 millones corresponden a la operación local. La principal divisa contra la que opera el peso es el dólar. Quanta Shares –con administración y gestión independiente de Intercam- ha firmado la exclusividad de estos dos nuevos índices sobre el tipo de cambio para el mercado mexicano.

Intercam nació como casa de cambio, una empresa mono-producto centrada en el cambio de divisasy ha ido creciendo mediante la adquisición de varias entidades hasta convertirse en el conglomerado de tres entidades –Intercam Banco, Intercam Casa de Bolsa e Intercam operadora sociedad de inversión– que es hoy en día y que maneja más de 19.000 millones de pesos en activos.