Mercados globales en un punto de inflexión: claves para los inversionistas en el segundo semestre de 2025

| Por Patricio Tesei | 0 Comentarios

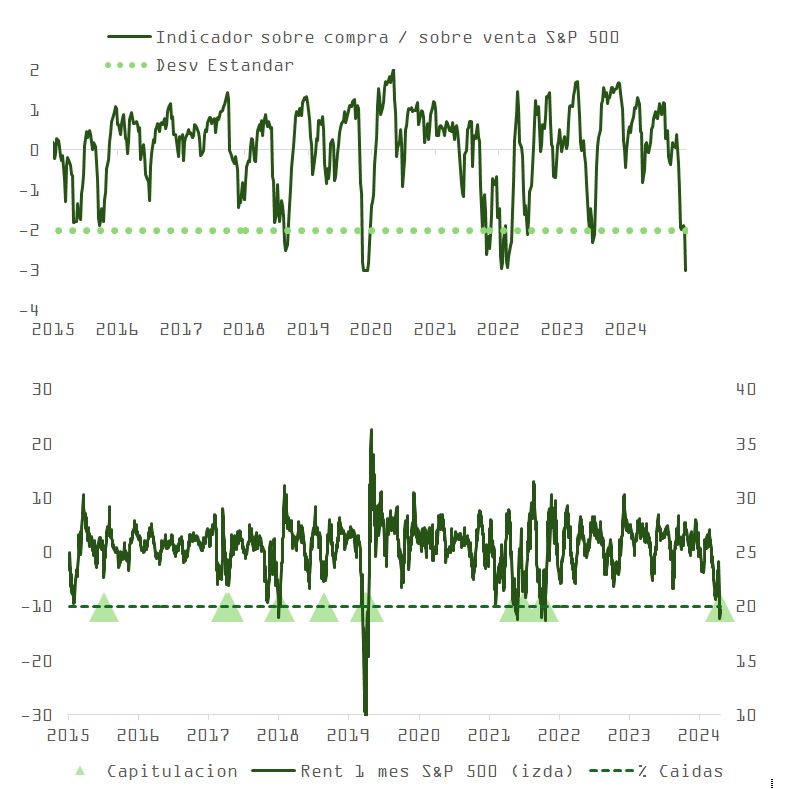

A medida que nos adentramos en un ajuste de cuentas fiscal en Estados Unidos, los inversores se enfrentan a un entorno macroeconómico cambiante, marcado por recortes de gasto, aranceles y presiones recesivas. En esta última perspectiva trimestral, analizo en qué punto del ciclo nos encontramos, qué podrían estar subestimando aún los mercados y dónde veo riesgos y oportunidades.

- Ha llegado el momento de ajustar cuentas en materia fiscal: Estados Unidos está implementando recortes de gasto y aranceles que pueden reducir el déficit en un 3% del PIB (aproximadamente un billón de dólares), lo que generará presión recesiva.

- El oro y el bitcoin siguen en mercados alcistas: siguen beneficiándose de la desdolarización, estimulada por la incertidumbre de la defensa en Europa y la imprevisibilidad arancelaria.

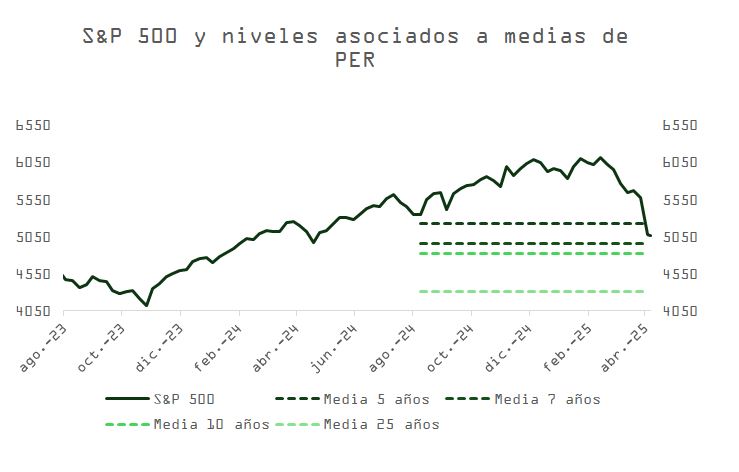

- Las valoraciones tecnológicas se han reajustado: los semiconductores y las acciones de crecimiento parecen más atractivas tras una importante revisión de precios desde el verano pasado. Nvidia cotiza actualmente alrededor de 20 veces sus ganancias futuras.

- La India y las acciones internacionales están ganando impulso: mientras la economía estadounidense se desacelera, los esfuerzos de estímulo global se están acelerando en otras partes, y la India sigue siendo un país de principal convicción.

Un punto de inflexión fiscal: cómo recortamos 1 billón de dólares

Nos encontramos en medio de lo que he llamado un ajuste de cuentas fiscal. Tras años de estímulo y gasto deficitario, Estados Unidos está en transición de una economía de «dos pies al acelerador» a una política fiscal más austera. El año pasado, el déficit se situó en el 6,4 % del PIB. Mi hipótesis de base es que este se reducirá en un 3 % del PIB, o aproximadamente un billón de dólares, mediante una combinación de recortes de gasto, subidas de impuestos y aranceles. Algunas suposiciones y estimaciones que nos ayudan a lograrlo:

- 2 millones de pérdidas de empleos (400.000 trabajadores federales, 1,6 millones de contratistas): 125.000 millones de dólares

- Ahorros por desperdicio, fraude y abuso: 100 mil millones de dólares

- Aumento de los ingresos arancelarios: 250.000 millones de dólares (un valor conservador en comparación con las estimaciones de 600.000 a 800.000 millones de dólares)

- Reducciones de políticas como la finalización de la Ley de Reducción de la Inflación ($65 mil millones), la reversión de la expansión de Medicaid ($200 mil millones), el recorte del 10% del gasto del Pentágono ($80 mil millones) y modestos aumentos de impuestos corporativos ($55 mil millones)

Las implicaciones son recesivas, con un posible aumento del desempleo al 4,5-5% y presión sobre las ganancias corporativas. Empezaremos a ver esto reflejado en las previsiones de ganancias que se publicarán en la temporada de resultados del segundo trimestre, y este menor crecimiento reducirá la inflación. Esto da margen a la Fed para recortar los tipos, y mi previsión es de recortes de hasta 200 puntos básicos en 2025.

Cómo invertir:

Manténgase invertido, pero diversificado: este es un proceso, no un momento.

Si bien es probable que se produzca una desaceleración en la segunda mitad de 2025, las compras probablemente deberían comenzar en el segundo trimestre.

Oro y Bitcoin: Mercados alcistas a largo plazo, cautela a corto plazo

Tanto el oro como el bitcoin siguen teniendo un buen rendimiento en este contexto. El oro ha superado los 3.000 dólares y ha sido el activo principal con mejor rendimiento durante el último año. El bitcoin ronda los 80.000 dólares, a pesar de un retroceso del 10-15 % en lo que va del año.

Fuente: VanEck, FactSet. Datos al 7 de abril de 2025.

El oro continúa beneficiándose de la desdolarización. La acumulación de reservas de los bancos centrales, la incertidumbre en materia de defensa en Europa y la volatilidad de la política arancelaria impulsan la demanda de una alternativa al dólar estadounidense. Dicho esto, no apostaría demasiado por el oro a estos niveles. Está por encima de su media móvil de 200 días, así que, aunque mantengo una postura alcista a largo plazo, no me sorprendería una ligera corrección.

En mi opinión, Bitcoin sigue siendo una inversión de alta convicción, a pesar de su mayor correlación con el Nasdaq en la era pos-COVID. Esto complica el argumento de la diversificación, aunque no lo invalida. Cabe destacar que Bitcoin ahora supera al Nasdaq en casi todos los períodos, a pesar de la reciente volatilidad.

Cómo invertir:

Mantenga el oro, pero prepárese para un retroceso.

Mantenga la exposición a largo plazo a Bitcoin; la adopción continúa creciendo como reserva de valor y diversificación.

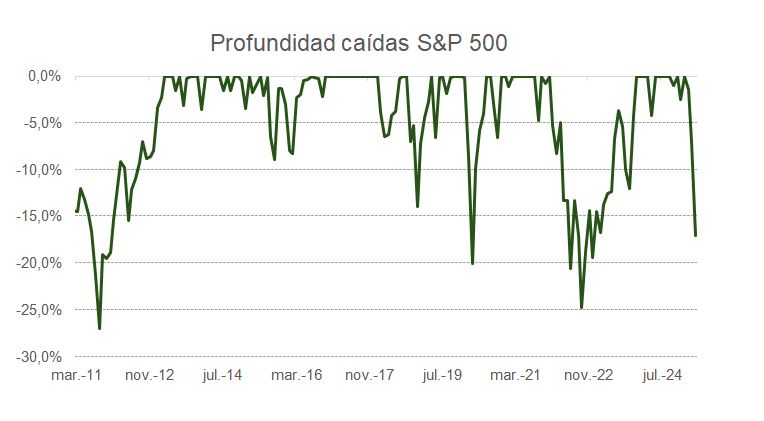

Los semiconductores se valoran de forma atractiva tras un reinicio completo

El verano pasado, advertimos que las acciones de crecimiento, especialmente en tecnología, estaban extremadamente sobrevaloradas, y propuse reducir la exposición. Esa visión se cumplió. Desde entonces, el crecimiento ha tenido un rendimiento inferior al esperado y el mercado ha comenzado a normalizarse.

El P/E a futuro de Nvidia ha caído alrededor de 20x, y después de una corrección de aproximadamente el 30%, ahora parece mucho más razonable en relación con su trayectoria de ganancias.

Fuente: Bloomberg. Datos al 4 de abril de 2025.

Cómo invertir:

Revisemos los semiconductores, que ofrecen un valor atractivo.

Busque exposición a las infraestructuras de la Fase 2 de IA, incluidos los servicios públicos y los activos energéticos.

India: una historia de crecimiento estructural con mayor impulso

Se está pasando el testigo del crecimiento global. A medida que EE. UU. endurece sus políticas, Europa añade estímulos fiscales y China también los estimula. Creo que India sigue siendo el ejemplo más convincente de crecimiento macroeconómico a largo plazo. Tras una corrección del mercado a finales de 2024, creo que es un buen momento para aumentar la exposición.

India superó recientemente el rendimiento del S&P 500 y, si bien las valoraciones son altas, la relación precio-beneficio/crecimiento sigue siendo atractiva. La economía india no depende de las exportaciones estadounidenses y, de hecho, importa más de lo que exporta. Su trayectoria de crecimiento se ve impulsada por una clase media en ascenso, una sólida cultura de renta variable y su función como base tecnológica y de servicios para corporaciones globales.

Cómo invertir:

Aumentar la exposición a India. Su panorama macroeconómico se mantiene intacto tras la corrección del cuarto trimestre de 2024.

Favorecemos la exposición a sectores en crecimiento y la innovación digital.

Conclusiones

- Ajuste fiscal y riesgo de recesión: mantenga la diversificación mientras los mercados se ajustan a un recorte de gasto de 1 billón de dólares. Evite invertir en acciones estadounidenses concentradas y prepárese para una volatilidad continua.

- Oro y bitcoin con cautela: mantener posiciones a largo plazo en oro y bitcoin. Ambos siguen siendo coberturas clave ante la inestabilidad fiscal y la dinámica cambiante de las divisas globales.

- Las valoraciones de los semiconductores se normalizan: retomar la inversión selectiva en acciones de crecimiento y de semiconductores a medida que los precios se reajustan. Considerar la energía y la infraestructura como beneficiarios de la segunda fase de la IA.

- India atractiva tras la corrección: aumentar la exposición a India como inversión principal a largo plazo. El crecimiento del país está impulsado internamente y menos ligado a los ciclos económicos estadounidenses.

Se puede recibir más información en el siguiente enlace.

Tribuna de Jan van Eck, director ejecutivo de VanEck

Este contenido está destinado únicamente para fines educativos. Tenga en cuenta que la disponibilidad de los productos mencionados puede variar según el país, y se recomienda verificar con su bolsa de valores local.