Perspectivas para 2017: el foco estará en las políticas fiscales y el populismo

| Por Fórmate a Fondo | 0 Comentarios

Mientras los mercados cierran un año turbulento, los inversores deben estar atentos al ascenso de la política populista, a la reaparición de China como motor de crecimiento mundial y a un nuevo enfoque del gasto público mientras que los tipos de interés siguen siendo bajos.

En Allianz Global Investors esperan que 2017 sea un año de crecimiento nominal y bajos retornos a medida que su tesis a largo plazo sobre la represión financiera se mantiene. A medida que los mercados cierran un año y se centran en el siguiente, los inversores que quieren tomar decisiones informadas necesitan entender qué es lo que está impulsando los mercados y la economía.

Los principales temas a tener en cuenta en el año que viene, según el estratega global de Allianz Global Inverstors, Neil Dwane, son:

1. Crecimiento económico global: continúa bajo y lento

Los inversores deben esperar un crecimiento débil debido a que Estados Unidos entra en un ciclo tardío, Japón tiene que enfrentarse a una población envejecida y Europa sufre de las consecuencias del Brexit. Los Estados Unidos y Europa podrían, en última instancia, evitar la recesión permaneciendo atascados en las expansiones económicas más débiles jamás registradas. Los mercados emergentes deberían crecer a medida que tengan lugar los reajustes de China y gran parte de las reformas de Asia.

2. Bancos centrales: en general, tipos “más bajos durante más tiempo”

Se espera que la Reserva Federal de Estados Unidos aumente los tipos moderadamente, lo que llevará a los bancos centrales en los mercados emergentes a bajar los suyos a medida que la inflación disminuya. El Banco Central Europeo y el Banco de Japón deben mantener sus políticas monetarias flexibles. Se ha superado la cota máxima de liquidez global, ya que los bancos centrales han pasado de implementar las políticas de tipos de interés negativos a comenzar a apoyar el gasto gubernamental.

3. China sigue siendo protagonista, y en general, Asia conserva su atractivo

El mayor contribuyente al crecimiento global sigue siendo China, que requiere menos materias primas industriales y más petróleo y materias primas “soft” (café, cacao, azúcar, maíz o ganado) a medida que se urbaniza rápidamente. Sigue habiendo preocupaciones sobre su posición de capital, pero su política “one belt, one road”; para expandir el comercio y la inversión puede ser el nuevo Plan Marshall que el mundo necesita después de la crisis financiera global. Con India e Indonesia haciendo ahora un importante progreso en sus reformas, Asia ofrece el mejor balance de crecimiento e inversión.

4. La demanda y la oferta de petróleo se equilibran

Desde hace algún tiempo, se ha aconsejado a los inversores que no esperen que los precios del petróleo se mantengan demasiado bajos durante mucho tiempo, y nuestra posición constructiva ha comenzado a ser reconocida. Estos mismos bajos precios del petróleo han llevado al retroceso de los gastos de capital industrial y han ayudado a equilibrar la demanda y la oferta. Desde Allianz creen que un aumento ligero del precio del petróleo en 2017 debería impulsar la inversión petrolera y la inflación mundial, pero creen que no impulsará un nuevo auge del “shale” o gas pizarra en Estados Unidos. La oferta continuará siendo presionada por una situación geopolítica complicada en Oriente Medio, América Latina y África.

5. Está en curso un cambio en las tendencias políticas

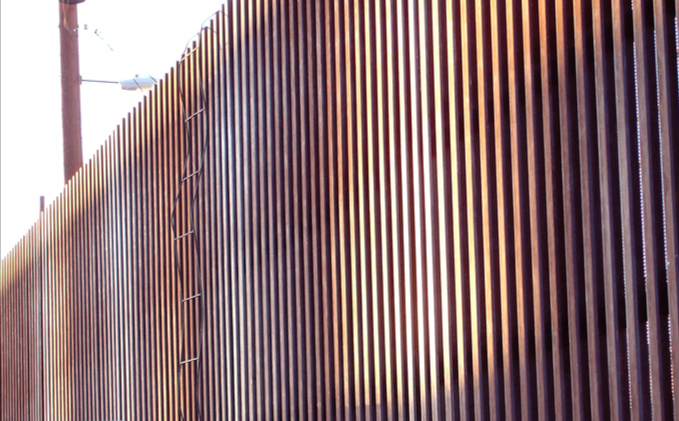

Las mareas de desregulación continuaron moviéndose en 2016, y el nacionalismo y el populismo ganaron terreno: Brexit, Valonia, Bernie Sanders y Donald Trump son muestras de ello. Dadas las importantes elecciones que se avecinan en Europa en 2017, la política debería seguir siendo una consideración clave a la hora de invertir, aunque algunos inversores pueden simplemente mantenerse alejados de ciertos mercados a pesar de las valoraciones atractivas. La política monetaria también se tornará más política a medida que sea subsumida por políticas gubernamentales explícitas en cuanto a la dominación fiscal. En cuanto a dónde los gobiernos van a gastar el dinero que sus bancos centrales imprimen, se cree que la infraestructura nacional y el gasto en defensa serán el foco de muchos países en los próximos años.

Neil Dwane, estratega global de Allianz Global Investors, ha comentado: “Esperamos que 2017 ofrezca el mismo régimen que 2016: gracias a los bajos rendimientos del mercado, los inversores que toman un riesgo insuficiente generalmente encontrarán resultados insuficientes. Por otra parte, el rendimiento histórico a largo plazo que muchos inversores esperan ver de nuevo parece ser justo eso, una cosa del pasado. El futuro exige una búsqueda activa e incisiva de crecimiento del capital y las oportunidades de ingresos mientras esperamos que el cambio del ciclo del ciclo económico esté un año más cerca. Los rendimientos del mercado (beta) de muchas clases de activos podrían ser incluso más bajos: sin el crecimiento de ganancias que los mercados han estado esperando, los rendimientos no pueden caer más y las acciones no pueden subir más. Tomar cierto riesgo de crédito y duración -y emplear estrategias centradas en los dividendos- puede ayudar a proteger el poder adquisitivo del ahorro frente a la capacidad de la inflación de aumentar lentamente los gastos de salud y educación y el coste de la vida».

«A medida que la beta se vuelva más volátil, los inversores deben evaluar su deseo de crecimiento de capital a través de activos reales como acciones y propiedades, contra la necesidad de ingresos que se puede encontrar en activos de renta fija y de corta duración en Asia, EE.UU. y los mercados emergentes. Los inversores pueden utilizar estrategias activas para generar retornos superiores a los del mercado (alfa). Una diversificación significativa con inversiones alternativas puede ayudar», apostilla el experto.