Las razones de Pioneer para decantarse por Asia entre los mercados emergentes

| Por Fórmate a Fondo | 0 Comentarios

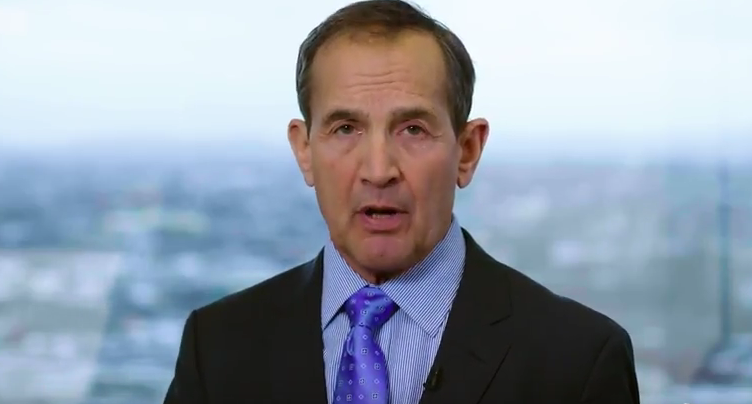

Asia sigue siendo una de las regiones favorita de Pioneer Investments dentro de los mercados emergentes. “Algunos países, como la India y China, muestran capacidad fiscal para 2017 y una dinámica positiva de reformas”, explica en el informe de perspectivas mensuales de la firma Monica Defend, directora de Asignación de Activos Global.

Pioneer cree que en China la actividad económica sigue siendo relativamente sólida, la inflación del IPP ha repuntado y la inflación del IPC también avanza.

“Se prevé que esta dinámica continúe a corto plazo, ayudada por un respaldo fiscal relativamente sólido y un consumo firme. El sector inmobiliario se desaceleró a raíz de la política de endurecimiento selectivo, aunque se ha estabilizado recientemente. No obstante, hay indicios tempranos de que el apoyo que brinda la política se está debilitando. La política monetaria muestra un ligero endurecimiento y el crecimiento del crédito presenta cierta desaceleración”, explica Defend.

Pese a estos datos, cree que la historia estructural a largo plazo sigue intacta. La incertidumbre asociada al gobierno de Trump podría obligar o alentar a China a acelerar la transición estructural hacia un incremento de la demanda interna.

Selectivos en la India

En lo que respecta a la India y el fuerte varapalo sufrido a raíz de la desmonetización anunciada en noviembre, que ha perjudicado especialmente al consumo, Defend afirma que aunque Pioneer ha revisado a la baja sus expectativas para el PIB, sigue siendo optimistas respecto a las perspectivas de crecimiento.

“El Banco Central mantuvo los tipos intactos y cambió su postura de política monetaria de acomodaticia a neutral. También confirmó el carácter aparentemente temporal de la desaceleración. Todo apunta a que en enero de 2017 la inflación se situará por debajo del objetivo del 5% interanual que marcó el banco central. Creemos que en 2017 seguirá siendo fundamental ser selectivos”, dice el informe de la gestora.

En este sentido, la India se perfila para la gestora, como una de las pocas oportunidades atractivas con catalizadores fundamentalmente internos. Aunque las valoraciones están caras en un horizonte a medio plazo, la rentabilidad (especialmente sobre fondos propios o ROE) es alentadora y las estimaciones del crecimiento de los beneficios por acción para los próximos doce meses se han revisado a la baja, aunque siguen siendo sólidas.

Estrategia de inversión

En China, Pioneer Investments sigue prefiriendo el MSCI China frente al HSCEI. Defend argumenta que el primero debería beneficiarse del fortalecimiento del consumo interno en el proceso de transición que está emprendiendo el país hacia una senda de crecimiento más equilibrada.

“El hecho de que las reservas en divisas se hayan reducido sin provocar pánico en el mercado se considera relativamente positivo, sobre todo si esa falta de reacción se mantiene, ya que el sentimiento del mercado es fundamental para gestionar las salidas de capitales. La deuda de mercados emergentes ofrece oportunidades selectivas. Los fundamentales de la clase de activos son positivos, pero observamos dos factores de riesgo principales: el apalancamiento está aumentando y los tipos de interés estadounidenses tienden el alza. Por tanto, seguimos siendo muy selectivos con respecto a esta clase de activos”, concluye la directora de Asignación de Activos Global.